Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

История развития пистолетов-пулеметов: Предпосылкой для возникновения пистолетов-пулеметов послужила давняя тенденция тяготения винтовок...

Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

История развития пистолетов-пулеметов: Предпосылкой для возникновения пистолетов-пулеметов послужила давняя тенденция тяготения винтовок...

Топ:

Устройство и оснащение процедурного кабинета: Решающая роль в обеспечении правильного лечения пациентов отводится процедурной медсестре...

Марксистская теория происхождения государства: По мнению Маркса и Энгельса, в основе развития общества, происходящих в нем изменений лежит...

Теоретическая значимость работы: Описание теоретической значимости (ценности) результатов исследования должно присутствовать во введении...

Интересное:

Распространение рака на другие отдаленные от желудка органы: Характерных симптомов рака желудка не существует. Выраженные симптомы появляются, когда опухоль...

Влияние предпринимательской среды на эффективное функционирование предприятия: Предпринимательская среда – это совокупность внешних и внутренних факторов, оказывающих влияние на функционирование фирмы...

Средства для ингаляционного наркоза: Наркоз наступает в результате вдыхания (ингаляции) средств, которое осуществляют или с помощью маски...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

Содержание

Введение

1. Понятие и правовые основы банковского кредита

2. Принципы и виды банковского кредита

3. Банковская система Российской Федерации

4. Правовой статус Банка России

5. Правовое регулирование и банковский надзор

Заключение

Список литературы

Введение

Банковский кредит, как и все элементы, составляющие финансовую систему государства, представляет собой экономическую и правовую категорию. Банковский кредит является одной из форм движения ссудного капитала, в процессе которого возникают экономические отношения по привлечению временно свободных денежных средств хозяйствующих субъектов и граждан кредитными организациями и созданию в них специальных фондов для последующего предоставления юридическим и физическим лицам денежных средств на определенных условиях. Банковский кредит – неотъемлемый элемент процесса общественного воспроизводства. При недостаточности собственных финансовых ресурсов хозяйствующие субъекты, действующие на различном праве собственности, активно привлекают созданный кредитными организациями ссудный капитал для пополнения оборотных средств, производства капитальных вложений и других целей производственного и непроизводственного характера. Поэтому фонды, создаваемые кредитными организациями, входят в финансовую систему государства.

Целью данной работы является рассмотрение понятия банковского кредита с правовой точки зрения. Объектом исследования является непосредственно сам банковский кредит. Одними из основных задач данной работы являются изучение правовых основ банковского кредита, принципов и видов банковского кредитования, выявление правового статуса Банка России.

|

|

Заключение

Банковское кредитование является важнейшим элементом рыночной экономики. Банки, наделенные правом от своего имени размещать привлеченные от юридических и физических лиц денежные средства на условиях возвратности, платности и срочности, способны оперативно удовлетворять потребности в заемных средствах у организаций и населения.

В условиях нехватки собственных средств у хозяйствующих субъектов, а также населения потребность в заемных средствах возрастает. Банковское кредитование становится все наиболее востребованным и популярным. По информации Федеральной службы государственной статистики, объем кредитов, предоставленных российскими кредитными организациями различным юридическим и физическим лицам в рублях и иностранной валюте, за январь - сентябрь 2006 г. увеличился на 25,4 %. На 01 сентября 2006 г. он составил 7 988, 4 млрд. руб., что на 78,9 % больше аналогичного показателя на 01 января 2005 г. и на 162,1 % больше по сравнению с данными на 01 января 2004 г.

Рынок банковских услуг активно расширяется. После кризиса рынка государственных ценных бумаг 1998 г. доля доходов, получаемая от предоставления кредитов, заметно увеличилась. В настоящее время доля доходов от кредитования в некоторых банках достигает 90%. Возрастает конкуренция среди банков в борьбе за заемщиков.

Банковское кредитование динамично развивается. При этом неизбежно возникают проблемы, проистекающие из неполноты, противоречивости и других недостатков законодательства.

Практика применения правовых норм, регламентирующих различные аспекты банковского кредитования, показывает, что правовая база в этой области имеет недостатки. Исследование проблем правового регулирования банковского кредитования является важным шагом на пути дальнейшего совершенствования нормативных актов в данной сфере.

Список литературы

1. Братко А.Г. Банковское право России: Учебное пособие. М.. 2003.

|

|

2. Грачева Е.Ю., Куфакова Н.А., Пепеляев С.Г. Финансовое право России: Учебник. М., 2007.

3. Финансовое право: учебник для студентов сред. проф. учеб. заведений/ В.А. Мальцев. – 2-е изд., испр. и доп. – М.: Издательский центр «Академия», 2007.

4. Финансовое право РФ: учебник/отв. ред. Н.В. Карасева. – М.: 2000.

Содержание

Введение

1. Понятие и правовые основы банковского кредита

2. Принципы и виды банковского кредита

3. Банковская система Российской Федерации

4. Правовой статус Банка России

5. Правовое регулирование и банковский надзор

Заключение

Список литературы

Введение

Банковский кредит, как и все элементы, составляющие финансовую систему государства, представляет собой экономическую и правовую категорию. Банковский кредит является одной из форм движения ссудного капитала, в процессе которого возникают экономические отношения по привлечению временно свободных денежных средств хозяйствующих субъектов и граждан кредитными организациями и созданию в них специальных фондов для последующего предоставления юридическим и физическим лицам денежных средств на определенных условиях. Банковский кредит – неотъемлемый элемент процесса общественного воспроизводства. При недостаточности собственных финансовых ресурсов хозяйствующие субъекты, действующие на различном праве собственности, активно привлекают созданный кредитными организациями ссудный капитал для пополнения оборотных средств, производства капитальных вложений и других целей производственного и непроизводственного характера. Поэтому фонды, создаваемые кредитными организациями, входят в финансовую систему государства.

Целью данной работы является рассмотрение понятия банковского кредита с правовой точки зрения. Объектом исследования является непосредственно сам банковский кредит. Одними из основных задач данной работы являются изучение правовых основ банковского кредита, принципов и видов банковского кредитования, выявление правового статуса Банка России.

Понятие и правовые основы банковского кредита

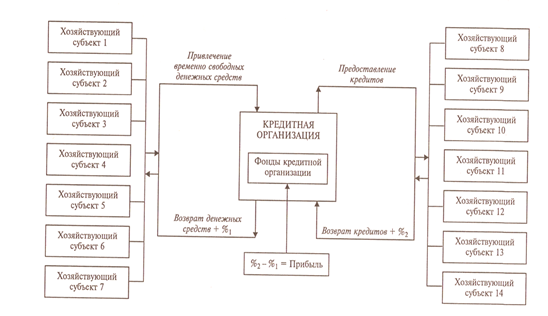

Как правовая категория банковский кредит представляет собой отдельный финансово-правовой институт, совокупность норм которого регулирует отношения по формированию кредитными организациями денежных фондов и предоставлению юридическим и физическим лицам денежных средств во временное пользование. Сущность банковского кредита можно отобразить схематично (рис. 1).

|

|

Сложность и многоплановость общественных отношений, возникающих при банковском кредитовании, требует применения различных методов при осуществлении их регулирования. При регулировании отношений в сфере банковского кредита применяется императивный метод (метод «власти и предписаний»), присущий финансовому праву, и диспозитивный метод (метод «равенства сторон»), характерный для гражданско-правового регулирования. Так, нормы финансового права определяют способы формирования фондов кредитных организаций, порядок распределения и использования средств этих фондов, устанавливают правила осуществления банковской деятельности, обеспечивают контроль и надзор в сфере банковского кредитования и др. Гражданско-правовыми нормами регулируются договорные и иные обязательства, возникающие при банковском кредитовании, определяется правовое положение участников данных отношений и др.

В науке и литературе высказываются и иные точки зрения по вопросам банковского кредитования1. Однако никто из ученых и специалистов не отрицает важного значения банковского кредита в сфере финансовой деятельности государства.

Нормы, регулирующие отношения по банковскому кредитованию, составляют подотрасль финансового права – банковское право. Но все чаще высказывается мнение о формировании банковского права как самостоятельной отрасли права, имеющей свой собственный предмет регулирования – общественные отношения, возникающие в процессе в процессе банковской деятельности.

Правовые основы банковского кредитования закреплены в Конституции РФ. Так, ст. 71 Конституции РФ устанавливает, что финансовое, кредитное регулирование и федеральные банки находятся в ведении Российской Федерации.

Рис. 1. Сущность банковского кредита

К важнейшим правовым актам, регулирующим банковское кредитование, относятся Гражданский кодекс РФ, федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и Федеральный закон от 3 февраля 1996 г. № 17-ФЗ «О банках и банковской деятельности». Отношения по банковскому кредиту регулируются также нормативными актами Президента и Правительства Российской Федерации. Важную роль в регулировании банковского кредитования играют инструкции, указания, приказы и иные нормативные акты Центрального банка Российской Федерации. Определенное место в регулировании банковского кредита принадлежит банковским обычаям2 и деловым обыкновениям.

|

|

Экономическая составляющая банковского кредита заключается в стоимостном выражении, которое должно возрастать каждый раз после предоставления кредита заемщику. Для последнего значение имеет не столько его взаимосвязь с конкретным кредитором-банком, сколько стоимостная величина банковского кредита (денежная сумма), которой он может пользоваться с условием ее возврата в некотором увеличенном размере. Кроме этого, для заемщика важное значение имеет возможность пользоваться суммой кредита в течение определенного продолжительного отрезка времени, достаточного для ее оборота, с отнесением стоимости как на возврат суммы кредита, так и для обеспечения дальнейшей своей самостоятельной деятельности.

Поэтому, говоря о банковском кредите, мы имеем в виду форму движения стоимости (суммы денег) от банка к заемщику, которая всегда подлежит возврату в некотором увеличенном размере через определенный промежуток времени.

Банковский кредит способствует ускорению производства и обращения материальных ценностей, повышению темпов общественного производства, в частности благодаря ссудному проценту, побуждающему заемщиков экономно расходовать заемные денежные средства, изыскивать внутренние резервы, снижать затраты производства, получать прибыль, достаточную и для текущих расходов, и для возврата кредита.

Банковский кредит как обязательство отличается от заемного обязательства по признаку направленности. Содержание заемного обязательства сводится к обязанности заемщика вернуть займодавцу ранее полученную денежную сумму или ранее полученное количество вещей того же рода и качества, а, следовательно, данное обязательство определяется действием, направленным от заемщика к займодавцу. Банковский же кредит (кредитное обязательство), выступая квалифицирующим обязательством для определения содержания кредитного договора, должен определяться как обязательство, в силу которого кредитор (банк или иная кредитная организация) обязан предоставить денежные средства (кредит) заемщику, а заемщик имеет право требовать от кредитора такой передачи в размере и на условиях, предусмотренных кредитным договором. То есть речь идет о направленности действия от кредитора к заемщику. Совершение действия обязанным лицом в кредитном обязательстве создает долг на стороне заемщика и поэтому в чистом виде не является денежным обязательством, которое (в узкой трактовке) всегда направлено на погашение долга.

|

|

Таким образом, именно направленность банковского кредита от кредитора к заемщику отличает его от заемного обязательства. Причем такая направленность присутствует и в других видах кредита, а именно товарном и коммерческом.

Категория “банковский кредит” соотносится только с одним обязательством, возникающим из кредитного договора и квалифицирующим его в качестве такового. Банковский кредит не обозначает все те обязательства, которые возникают из кредитного договора, поскольку, выступая правоотношением, он не может представлять собой несколько правоотношений. В этом подходе проявляется нецелесообразность разграничения гражданских правоотношений на простые и сложные, где последнее предлагается рассматривать как правоотношение, в котором обе стороны обладают как правами, так и обязанностями. “Понятие сложного обязательства никак не вписывается в понятие о правоотношении вообще, как связи, состоящей из одного права и одной обязанности”. Содержанием обязательства как гражданского правоотношения являются субъективное право и корреспондирующая ему субъективная правовая обязанность. В кредитном обязательстве мы ведем речь о праве заемщика требовать предоставления денежной суммы (кредит) и об обязанности кредитора предоставить данную сумму, которые “находятся в неразрывном диалектическом единстве, получающем свое выражение в реальных общественных отношениях” между заемщиком и кредитором.

|

|

|

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций...

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰)...

История развития пистолетов-пулеметов: Предпосылкой для возникновения пистолетов-пулеметов послужила давняя тенденция тяготения винтовок...

Автоматическое растормаживание колес: Тормозные устройства колес предназначены для уменьшения длины пробега и улучшения маневрирования ВС при...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!