Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

История создания датчика движения: Первый прибор для обнаружения движения был изобретен немецким физиком Генрихом Герцем...

Кормораздатчик мобильный электрифицированный: схема и процесс работы устройства...

История создания датчика движения: Первый прибор для обнаружения движения был изобретен немецким физиком Генрихом Герцем...

Топ:

Основы обеспечения единства измерений: Обеспечение единства измерений - деятельность метрологических служб, направленная на достижение...

Методика измерений сопротивления растеканию тока анодного заземления: Анодный заземлитель (анод) – проводник, погруженный в электролитическую среду (грунт, раствор электролита) и подключенный к положительному...

Выпускная квалификационная работа: Основная часть ВКР, как правило, состоит из двух-трех глав, каждая из которых, в свою очередь...

Интересное:

Распространение рака на другие отдаленные от желудка органы: Характерных симптомов рака желудка не существует. Выраженные симптомы появляются, когда опухоль...

Влияние предпринимательской среды на эффективное функционирование предприятия: Предпринимательская среда – это совокупность внешних и внутренних факторов, оказывающих влияние на функционирование фирмы...

Инженерная защита территорий, зданий и сооружений от опасных геологических процессов: Изучение оползневых явлений, оценка устойчивости склонов и проектирование противооползневых сооружений — актуальнейшие задачи, стоящие перед отечественными...

Дисциплины:

|

из

5.00

|

Заказать работу |

Эффективность инвестиционного проекта оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения.

Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансово-экономических показателей. Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента t0 = 0, принимаемого за базовый.

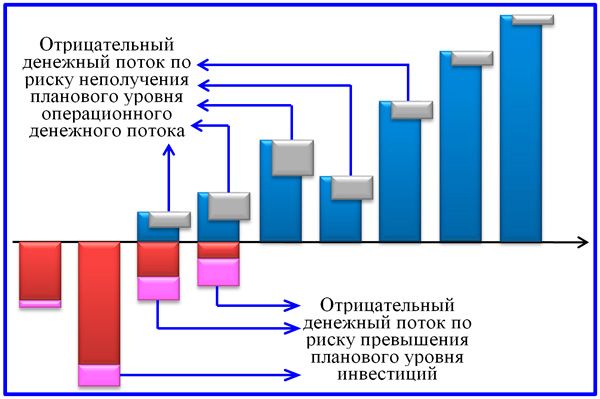

Денежный поток (Cash Flow, CF) инвестиционного проекта – это зависимость от времени денежных поступлений (притоков) и платежей (оттоков) при реализации проекта, определяемая для всего расчетного периода.

На каждом шаге значение денежного потока характеризуется:

− притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

− оттоком, равным платежам на этом шаге

− сальдо (активным балансом, эффектом), равным разнице между притоком и оттоком.

Денежный поток (t) обычно состоит из потоков от отдельных видов деятельности:

− денежного потока от инвестиционной деятельности

− денежного потока от операционной деятельности

− денежного потока от финансовой деятельности.

При определении коммерческой эффективности инвестиционного проекта в качестве эффекта рассматривается поток реальных денег. При реализации проекта выделяются такие виды деятельности, как: финансовая, операционная и инвестиционная. В рамках каждого из этих видов деятельности осуществляются притоки и оттоки денежных средств. Поток реальных денег представляет собой разность между притоком и оттоком денежных средств от операционной и инвестиционной деятельности за каждый период осуществления данного проекта.

Сальдо реальных денег – это разность между притоками и оттоками денежных средств от всех 3 видов деятельности.

Для того, чтобы принять какой-либо инвестиционный проект необходимо, чтобы сальдо реальных денег было положительным в любом временном промежутке, где данный участник этого проекта осуществляет затраты или получает доход. Отрицательное сальдо реальных денег является свидетельством необходимости привлечения дополнительных средств (собственных или заемных).

Денежные потоки могут выражаться в текущих, прогнозных и дефлированных ценах: − текущими называются цены без учета инфляции. − прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета. − дефлированными называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции.

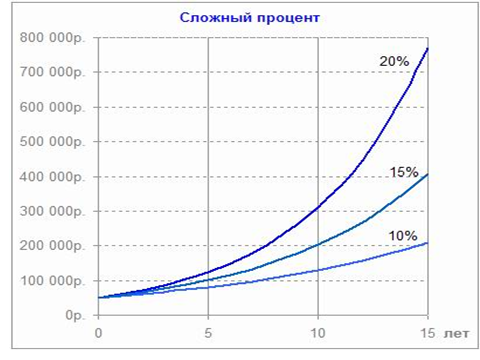

Стоимость денег во времени ИЛИ СЛОЖНЫЙ ПРОЦЕНТ. Одной из основных причин возникновения специальных методов оценки инвестиционных проектов является неодинаковая ценность денежных средств во времени. Практически это означает, что рубль сегодняшний считается нетождественным рублю через год. Причина такого разного отношения к одной и той же денежной сумме даже не инфляция, хотя мысль о ней может возникнуть в первую очередь.

Куда более фундаментальной причиной является то, что рубль, вложенный в любого рода коммерческие операции (включая и простое помещение его на депозит в банке), способен через год превратиться в большую сумму за счет полученного с его помощью дохода.

Вывод: рубль сегодня стоит больше, чем рубль, который мы получим в будущем. Рубль, полученный сегодня, можно немедленно вложить в дело и он будет приносить прибыль. Или его можно положить на банковский счет и получать процент.

Наиболее простым и очевидным примером справедливости этой аксиомы является динамика средств, внесенных на сберегательный счет в банке

Хорошей иллюстрацией является известная евангельская притча о том, как одна бедная вдова во времена Иисуса Христа принесла в жертву в храм последнее, что у неё было — две самых мелких монеты, лепты Если представить себе, что в то время существовали банки, и она внесла бы одну монетку в банк, то какая сумма накопилась бы на банковском счёте к сегодняшнему дню, учитывая, что банк обеспечивает капитализацию процентов в сумме, скажем, пять процентов годовых?Последующие расчёты как раз и иллюстрируют применение сложных процентов. легче будет говорить, не о лепте, а о копейке.

Если ставка составляет 5 % годовых, то после первого года хранения капитал составил бы копейку плюс 5 % от неё, то есть возрос бы в (1 + 0,05) раза.

На второй год 5 % рассчитывались бы уже не от одной копейки, а от величины, большей её в (1 + 0,05) раза.

И, в свою очередь, данная величина увеличилась бы тоже за год в (1 + 0,05) раза.

Значит, по сравнению с первичной суммой вклад за два года возрос бы в раз. За три года — в раз.

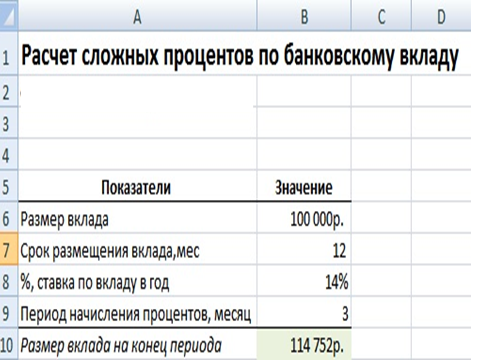

Предположим, что мы сегодня можем положить 1000 руб. на депозит под 5% годовых. Через год сумма на сберегательном счете составит 1050 руб.В нашем примере будущая стоимость (FV) сегодняшних 1000 руб. при ставке 5% годовых составит 1050 руб.

Если мы не будем изымать деньги из банка и оставим их там на второй и третий годы, то окончательная сумма после завершения двухлетнего и трехлетнего периода соответственно составит:

1 102,5 руб.

1 157. 2 руб.

Эта модель умножения сбережений, известная как модель сложных процентов

Дисконтирование

Дисконтированием называется процесс приведения (корректировки) будущей стоимости денег к их текущей (современной стоимости). Процесс обратный дисконтированию, а именно, определение будущей стоимости, есть не что иное, как начисление сложных процентов на первоначально инвестируемую стоимость.

Норма дисконта Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (E), выражаемая в долях единицы или в процентах в год.

Теория стоимости денег говорит, что одна и та же сумма, выплачиваемая в разные моменты времени, имеет разную стоимость по следующим двум причинам:

1) риск неполучения;

2) возможность альтернативных инвестиций.

Например, если компания приобрела активы по обычной цене, но смогла договориться о значительной отсрочке их оплаты, то она фактически приобрела активы дешевле обычного. А если компания реализовала актив с существенной отсрочкой платежа, то дебиторская задолженность будет отражена не по ее номинальной стоимости, а по текущей, дисконтированной, а разница повлияет на финансовые результаты.

Когда ответственные специалисты компании планируют реализацию проекта, оценивают его эффективность и сравнивают с инвестиционными альтернативами, зон, где можно серьезно ошибиться, не так уж и много. Во всяком случае, многие факторы имеют несущественный вес, поэтому даже если и возникает какая-то погрешность, то ее или легко исправить, или влияние не столь критично. Однако такие показатели, как ставка дисконтирования, относятся к весьма значительным позициям, к которым следует подходить, тщательно выверяя логику обоснования принятия их в расчет.

Расчет ставки дисконтирования относится к одной из самых сложных финансово-экономических задач в прогнозировании эффективности инвестиционных проектов. Расчетные трудности возникают по следующим причинам.

1Длительность решения проектных задач иногда достигает продолжительности до десятка лет, в течение которых происходят выбытия инвестиционного характера и регулярные поступления от операционной деятельности. И принятая ставка дисконтирования не всегда соответствует меняющимся условиям.- фактор времени

2Длительность проектных операций влечет усиление фактора неопределенности и возникновение разнообразных рисков- фактор риска денег с учетом, как минимум, двух направлений угроз: роста инвестиционных издержек и неисполнения доходной части.

Корректно рассчитанная ставка дисконтирования крайне важна для обоснования проекта, в первую очередь, для инвестора. Параметр, выбираемый для проекта, должен быть полностью принят инициатором на основе абсолютной убежденности, что экономическая логика выстроена безупречно, нет дублирования, к учету приняты правильные аргументы. Тогда определение ставки дисконтирования и для инвестора будет убедительным

Стоит заметить, что безрисковых инвестиций не существует, вопрос только в степени рискованности. Однако далеко не всякий метод расчета ставки дисконтирования учитывает фактор риска вложений или операционного дохода

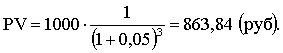

•Любые, даже самые сложные, операции дисконтирования сводятся к формуле дисконтирования:

• PV будущая стоимость = FV текущая стоимость / (1+i ставка дисконтирования ) n срок (число периодов).

• где: • FV – текущая стоимость,• PV – будущая стоимость, • i – ставка дисконтирования, • n – срок (число периодов).

То есть текущая стоимость (PV) 1000 руб., которые будут получены в банке через 3 года при 5% годовых, составит

Определяя величину текущей стоимости (PV), исходя из суммы будущей стоимости, мы проводим дисконтирование будущей стоимости.

Повторяем - Дисконтированием называется процесс приведения (корректировки) будущей стоимости денег к их текущей (современной стоимости). Процесс обратный дисконтированию, а именно, определение будущей стоимости, есть не что иное, как начисление сложных процентов на первоначально инвестируемую стоимость.

Процессы начисления сложных процентов и дисконтирования являются столь же древними, как и сам процесс кредитования, и используются финансовыми институтами с незапамятных времен.

Коэффициенты дисконтирования не требуется каждый раз считать отдельно, они приводятся в специальных таблицах (если невозможно применение специального программируемого калькулятора).

История развития хранилищ для нефти: Первые склады нефти появились в XVII веке. Они представляли собой землянные ямы-амбара глубиной 4…5 м...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Двойное оплодотворение у цветковых растений: Оплодотворение - это процесс слияния мужской и женской половых клеток с образованием зиготы...

Индивидуальные и групповые автопоилки: для животных. Схемы и конструкции...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!