В приведенной ниже таблице рассчитаны показатели, содержащиеся в методике Федерального управления по делам о несостоятельности (банкротстве) (Распоряжение N 31-р от 12.08.1994).

| Показатель

| Значение показателя

| Изменение (гр.3-гр.2)

| Нормативное значение

| Соответствие фактического значения нормативномуна конец периода

|

| на начало периода (31.12.2012)

| на конец периода (31.12.2013)

|

|

|

|

|

|

|

|

| 1. Коэффициент текущей ликвидности

| 1,11

| 0,92

| -0,19

| не менее 2

| не соответствует

|

| 2. Коэффициент обеспеченности собственными средствами

| 0,1

| -0,08

| -0,18

| не менее 0,1

| не соответствует

|

| 3. Коэффициент восстановления платежеспособности

| x

| 0,42

| x

| не менее 1

| не соответствует

|

Анализ структуры баланса выполнен за период с начала 2013 года по 31.12.2013 г.

Поскольку оба коэффициента на последний день анализируемого периода (31.12.2013) оказались меньше нормативно установленного значения, в качестве третьего показателя рассчитан коэффициент восстановления платежеспособности. Данный коэффициент служит для оценки перспективы восстановления организацией нормальной структуры баланса (платежеспособности) в течение полугода при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента восстановления платежеспособности (0,42) указывает на отсутствие в ближайшее время реальной возможности восстановить нормальную платежеспособность. При этом необходимо отметить, что данные показатели неудовлетворительной структуры баланса являются достаточно строгими, поэтому выводы на их основе следует делать лишь в совокупности с другими показателями финансового положения организации. Кроме того, в расчете не учитывается отраслевая специфика.

Прогноз банкротства

В качестве одного из показателей вероятности банкротства организации ниже рассчитан Z-счет Альтмана (для ООО "Сервисный Металлоцентр" взята 5-факторная модель для частных производственных предприятий):

Z-счет = 0,717T1 + 0,847T2 + 3,107T3 + 0,42T4 + 0,998T5, где

| Коэф-т

| Расчет

| Значение на 31.12.2013

| Множитель

| Произведение (гр. 3 х гр. 4)

|

|

|

|

|

|

|

| T1

| Отношение оборотного капитала к величине всех активов

| -0,08

| 0,717

| -0,06

|

| T2

| Отношение нераспределенной прибыли к величине всех активов

| -0,08

| 0,847

| -0,07

|

| T3

| Отношение EBIT к величине всех активов

| -0,08

| 3,107

| -0,25

|

| T4

| Отношение собственного капитала к заемному

|

| 0,42

|

|

| T5

| Отношение выручки от продаж к величине всех активов

| 8,81

| 0,998

| 8,8

|

| Z-счет Альтмана:

| 8,42

|

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет:

· 1.23 и менее – высокая вероятность банкротства;

· от 1.23 до 2.9 – средняя вероятность банкротства;

· от 2.9 и выше – низкая вероятность банкротства.

Для ООО "СервисныйМеталлоцентр" значение Z-счета на 31.12.2013 составило 8,42. Такое значение показателя свидетельствует о незначительной вероятности банкротства ООО "СервисныйМеталлоцентр".

3. Направления совершенствования методики управления запасами ООО "СервисныйМеталлоцентр"

3.1 Мероприятия по совершенствованию закупок и запасов ООО "СервисныйМеталлоцентр"

Основная задача управления оборотным капиталом предприятия: всеми силами и средствами сократить периоды оборачиваемости запасов и кредиторской задолженности и увеличить средний срок оплаты кредиторской задолженности с целью снижения финансово-эксплуатационных потребностей, вплоть до превращения их в отрицательную величину.

В целях повышения эффективности использования ООО «СМЦ» оборотного капитала будут предложены следующие мероприятия:

- внедрение системы управления запасами с фиксированным размером заказа;

- проведение мероприятий по снижению суммы дебиторской задолженности.

Дебиторская задолженность представляет собой сумму долгов, причитающихся предприятию от физических и юридических лиц в результате хозяйственных отношений между ними.

Целью управления дебиторской задолженностью является обеспечение наиболее эффективной реализации экономических решений в процессе деятельности предприятия.

В целях моделирования процесса управления дебиторской задолженностью ООО «СМЦ» разработана модель управления дебиторской задолженностью для решения практических задач управления задолженностью ООО «СМЦ». Цели построения предлагаемой модели заключаются в обработке существующих методов управления задолженностью, проверке предположений о реальном изменении дебиторской задолженности предприятия, выработке управленческих решений.

Процесс управления дебиторской задолженностью можно разбить на пять этапов:

1. предварительные расчеты и анализ дебиторской задолженности;

2. выявление целей и задач управления дебиторской задолженностью;

3. определение метода управления дебиторской задолженностью;

4. корректировка проведенных мероприятий;

5. контроль и оценка достижения цели.

При низком значении дебиторской задолженности деятельность предприятия не поддерживается должным образом, соответственно прибыль низкая. При некотором оптимальном уровне дебиторской задолженности прибыль становится максимальной. Значительное увеличение дебиторской задолженности влечет за собой отвлечение средств из оборота и, как следствие, уровень прибыли снижается. Можно сделать вывод, что политика управления дебиторской задолженностью должна обеспечить поиск компромисса между эффективностью работы и риском неоправданного увеличения дебиторской задолженности.

Наметить очередность проводимой работы с конкретными дебиторами позволит их ранжирование по сумме задолженности и срокам ее возникновения. Данный способ группировки дебиторской задолженности позволяет отразить ее динамику за исследуемый период, а также выявить задолженность по которой происходит неоправданный рост. Данный способ удобен для применения в крупных организациях, так как позволяет выявить крупнейших дебиторов и провести комплекс мероприятий по погашению их задолженности.

Основную часть прочей дебиторской задолженности составляют переплаты по налогам и сборам в бюджет. Конечно, вернуть деньги из бюджета страны весьма проблематично. В данной ситуации следует написать письмо в налоговую инспекцию с просьбой зачесть переплаты в счет налоговых платежей, срок погашения которых наступит в ближайшее время. Таким образом, данную дебиторскую задолженность в будущем можно будет свести к минимуму.

В целях недопущения роста просроченной дебиторской задолженности в договоры с контрагентами целесообразно включать пункты, предусматривающие возложение на должника дополнительных обязательств в виде штрафных санкций в случае нарушения условий договоров (просрочка платежа, невыполнение работ в срок по перечисленному авансу).

Существуют следующие виды неустоек: договорная, штрафная и альтернативная. Договорная неустойка устанавливается в тексте договора соглашением сторон. При штрафной неустойке предприятие вправе требовать возмещение причиненных убытков в полном объеме. Альтернативная неустойка предусматривает право потерпевшей стороны взыскать либо неустойку, либо убытки.

На этапе применения штрафов и неустоек для ООО «СМЦ» имеет большое значение разработка шкалы штрафных санкций. Предлагается установить определенный размер штрафов для предприятий, сгруппированных в соответствии с объемом задолженности.

Кроме вышеуказанных штрафных санкций целесообразно закрепить ответственность сотрудников предприятия в регламенте управления дебиторской задолженностью (таблица 3.1).

Таблица 3.1 - Регламент управления дебиторской задолженностью.

| Этап управления дебиторской задолженностью

| Процедура

| Ответственное лицо (подразделение)

|

| Критический срок оплаты не наступил

| - Заключение договора;

- Контроль отгрузки;

- Выставление счета;

- Уведомление об отгрузке;

- Уведомление о сумме и расчетных сроках погашения задолженности;

- За несколько дней до наступления критического срока оплаты – звонок с напоминанием.

| Менеджер по продажам, коммерческий директор, финансовая служба.

|

| Просрочка платежа до 7 дней

| - Звонок с выяснением причин, формирование графика платежей;

- Прекращение поставок (до оплаты);

- Направление предупредительного письма о начислении штрафа.

| Менеджер по продажам, коммерческий директор, финансовая служба.

|

| Просрочка от 7 до 30 дней

| - Начисление штрафа;

- Пред арбитражное предупреждение;

- Ежедневные звонки с напоминанием;

- Переговоры с ответственными лицами.

| Финансовая служба, юридический отдел, менеджер по продажам.

|

| Просрочка от 30 до 90 дней

| - Командировка ответственного менеджера, принятие всех возможных мер по досудебному взысканию;

- Официальная претензия.

| Менеджер по продажам, юридический отдел.

|

| Просрочка более 90 дней

| - Подача иска в арбитражный суд

| Юридический отдел

|

Подобное регламентирование функций отделов и служб ООО «СМЦ» позволит конкретизировать действия, осуществляемые ими в целях снижения дебиторской задолженности, а также установить персональную ответственность за необоснованный рост задолженности.

Вторым этапом управления дебиторской задолженности является выявление целей и задач управления дебиторской задолженностью.

На основании анализа дебиторской задолженности, проведенного на первом этапе, задолженность конкретных дебиторов можно разделить на просроченную, отсроченную и непросроченную.

Для просроченной дебиторской задолженности, в соответствии со шкалой штрафных санкций рассчитывается размер штрафа и определяется окончательная сумма задолженности.

Далее, в зависимости от категории, в которую попала задолженность конкретного дебитора, к разработке принимается одна из трех стратегий – стратегия учета, стратегия взыскания или стратегия наблюдения за возможностью взыскания.

Стратегия учета проводится по отношению к непросроченной задолженности и не требует активных действий по взысканию. На данной стадии задолженность является нормальным следствием рыночных отношений.

Стратегия взыскания требует активных действий по взысканию дебиторской задолженности. На данной стадии первоочередная задача заключается в сокращении срока просрочки платежа.

Стратегия наблюдения за возможностью взыскания, помимо наблюдения за финансовым состоянием партнера, не требует иных действий.

Третий этап управления дебиторской задолженностью составляет определение метода управления дебиторской задолженностью на основании выбранной стратегии управления.

Если к разработке принята стратегия учета, целесообразно использовать самые удобные для предприятия способы расчетов, а именно взыскание задолженности денежными средствами, проведение зачетных схем или уступка долга третьим лицам.

В случае разработки стратегии взыскания, помимо предложенных способов расчета, целесообразно использовать менее предпочтительные, такие как обмен долга на акции должника, оформление задолженности векселем, а в случае неудачного исхода перечисленных методов – обращение в Арбитражный суд.

В том случае, если дебиторская задолженность является реструктуризированной необходимо проводить наблюдение за возможностью ее взыскания.

На состояние дебиторской задолженности могут оказать влияние такие факторы, как политика правительства в отношении финансово-хозяйственных отношений между предприятиями, поведение конкурентов, устойчивость финансового состояния партнеров-должников, добросовестность партнеров и др. В случае, если указанные факторы оказывают какое-либо воздействие на деятельность предприятия, сумма дебиторской задолженности может сокращаться и увеличиваться. На четвертом этапе корректировки происходит поправка предложенных мероприятий с учетом условий рыночных отношений.

На пятом этапе проводится анализ дебиторской задолженности после осуществления мероприятий по ее взыскания.

Учитывая то, что некоторые должники могут находится на стадии банкротства или не иметь средств на расчетных счетах для погашения долга, предположим, что с помощью предложенных мероприятий будет погашено 60% задолженности. Следовательно, сумма задолженности после проведения мероприятий составит:

26 562 000 – 26 562000 * 0,6 = 10624,8 тыс. руб.

При невозможности взыскания дебиторской задолженности и истечении срока исковой давности, задолженность должна быть передана на рассмотрение комиссии по списанию дебиторской и кредиторской задолженности для проведения анализа на предмет списания в соответствии с действующим законодательством.

По результатам исследований можно сделать следующий вывод: представленная модель управления дебиторской задолженностью ООО «СМЦ» охватывает все этапы процесса управления и отвечает условиям, предъявляемым к данному процессу. В данной модели выделяется этап выбора экономического решения и подходы к анализу дебиторской задолженности.

Рассмотрим возможные пути по сокращению финансово-эксплуатационных потребностей предприятия и сроков оборачиваемости оборотного капитала:

1)Принцип дорогой закупки и дешевой продажи товара или комплектующих.

2)Скидки покупателям за сокращение сроков расчета.

Первый путь – принцип дорогой закупки и дешевой продажи.

Так как часто – хозяйственная цель торговли заключается в достижении возможно большой прибыли, а последняя составляется разницы между ценой закупочной и продажной, то само собой разумеющимися представляется правило: дешево купить, дорого продать. Этому правилу пытается следовать каждое предприятие, и его усилия направлены к тому, чтобы подешевле купить товар.

Для этого предприятию необходимо обозревать весь рынок, тщательно изучать количество товаров у производителя, условия производства и производственные затруднения, колебание конъюнктуры в области предмета его торговли. Поступая так, предприятие действует согласно экономическому принципу, что не исключает вступление его на ложный путь, в особенности тогда, когда при этом прибегает к нечестным средствам, обману или другим не доступным коммерческим приемам или использует в недоступной форме свое превосходство над производителем, бросает на чашу весов силу своего капитала, чтобы поставить производителя в зависимость от себя и лишить его возможности использовать конкуренцию.

Но попытки обмануть поставщика ни к чему хорошему не приведут. Этот производитель или поставщик порвет с вами все отношения, т.к. в условиях рыночных отношений имеется выбор между различными покупателями.

Грамотный руководитель, желающий сделать свою торговую деятельность постоянным занятием и обеспечить себя надежными поставщиками, должен честно и добросовестно относиться к тем продавцам, с которыми имеет дело.

Коммерчески неразумно руководствоваться только дешевой ценой при выборе поставщиков и менять их каждый раз при выявлении более дешевых цен. Гораздо эффективнее, когда налаживаешь постоянные контакты с надежными поставщиками.

Разумеется, при каждой закупке покупатель будет сравнивать конкретные предложения по цене и качеству товара с предложениями постоянных своих поставщиков и попытается выяснить не являются ли новые предложения только приманкой, достаточно ли надежен новый поставщик в смысле обслуживания и исполнения своих обязательств и в отношении качества товара. Учитывая эти важные вопросы при закупке. Следует прийти к выводу. Что самое дешевое предложение не всегда самое лучшее.

Как же обстоит дело с дорогой продажей? Стремление к увеличению своей прибыли заставляет владельца поднять продажную цену как можно выше. Но и здесь имеется предел, выше которого предприятию переступать не стоит. Помимо того, что при назначении продажной цены оно должно всегда считаться с конкуренцией. Оно может приобрести постоянную клиентуру только при условии, если предупредительно идет на встречу своим покупателям. Прибыльность торговли в большинстве зависит не от однажды полученной выгоды, а от длительных торговых отношений, верной клиентуры, которую предприятие может обеспечить себе только в тои случае, если ограничится небольшой надбавкой. Правильным будет положение продавать как можно дешевле, при этом пределы продажной цены должны устанавливается точной калькуляцией. Эта калькуляция должна убедить продавца, что расстояние между покупной и продажной ценой, единовременная прибыль от единичного оборота является лишь одним из трех факторов, из которых составляется весь доход предприятия. Двумя другими факторами являются величина оборота и продолжительность обращения отдельной коммерческой операции, т.е. быстрота оборота.

Рассмотрим три варианта взаимосвязи между двумя этими факторами:

а) предположим, что предприятие покупает 100 коробок креплений для изготовления Блок контейнеров по 10 тысяч рублей, а продает по 15 тысяч (в составе конечного продукта)рублей, при чем количество оборачивается каждый месяц. Его годовой доход от продажи составляет 6000 000 рублей.

б) предприятие оборачивает в месяц 300 коробок. Покупает по 12 000 рублей, а продает по 14 000 рублей. Годовой доход составит 7200 000 рублей.

в) предприятие покупает 300 упаковок по 13000 рублей и продает по 13500 рублей. При этом может делать ежедневный оборот в 300 коробок 0. Годовой доход составит 7800 000 рублей.

В первом варианте предприятие действовало по принципу: дешево купить и дорого продать; во втором – меньше надбавка при большом обороте дает большую прибыль, чем большая надбавка при большом обороте. В третьем варианте предприятие действует по принципу: обеспечение большого оборота, но к этому прибавляется ускорение оборота, продавая то же количество товара не за месяц, а за неделю; и таким путем получает наибольшей прибыли, хотя и дороже покупает и дешевле продает. Отсюда принцип торговли – достижение быстрого оборота.

Кроме того, в третьем варианте предприятие платит поставщикам большую цену, тем самым оно оттесняет своих конкурентов.

Из этого можно сделать вывод, что в условиях конкуренции экономически выгоднее ускорять оборачиваемость оборотных средств, чем делать ставку на максимизацию нормы прибыли на каждую единицу реализуемого товара.

Второй путь. Скидки покупателям за сокращение сроков расчета.

Одним из способов управления дебиторской задолженностью является предоставление скидок при достаточной оплате.

В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости реализованной продукции. Поэтому возникает необходимость оценить возможность представления скидки при достаточной оплате.

Падение покупательской стоимости денег за период характеризуется с помощью коэффициента Ки обратного величине индекса цен (Ки =1/ Тц).

Для ООО "Сервисный Металлоцентр" выручка за 2013 год составляет конкретно по коробам составила 7068 тыс. руб. Предположим, что 40 % реализации продукции осуществляется на условиях предоплаты и 60 % (4240,8 тыс. руб.) с образованием дебиторской задолженности. Средний период погашения дебиторской задолженности в 2013 году составил 62 дня. Принимая условно ежемесячный темп инфляции в 2013 году в 1,5 % получаем, индекс цен Тц=1,015. Таким образом, месячная отсрочка платежа приводит к тому, что ООО "СервисныйМеталлоцентр" получает реально только 98,52 % (1/1,015*100) от договорной стоимости продукции.

В результате коэффициент падения покупательской способности при ежемесячном росте инфляции на 1,5 % будет равен:

1 1

Ки = ¾¾ * ¾¾¾¾¾ = 0,9842

1,015 (1+1,015/30)2

Таким образом, при сроке возврата дебиторской задолженности равном 62 дня предприятие реально получает 98,42 % от стоимости договора, теряя с каждой тысячи 15,8 рублей (1000 – 1000*0,9842). Отсюда от годовой выручки предприятие реально получает 4173,8 тыс. руб. (4240,8*0,9842). А 67 тыс. руб. составляют скрытые потери от инфляции. В рамках этой суммы предприятию целесообразно выбрать величину скидки с договорной цены при условии досрочной оплаты по договору.

Проанализируем к чему приведет 0,5 % скидка от стоимости договора при условии оплаты в 20-дневный срок.

Рассчитаем показатели кратности периода и величины временного остатка, а также коэффициент покупательской способности при ежемесячном росте инфляции на 1,5 %.

1 1

Ки = ¾¾ * ¾¾¾¾¾ = 0,9902

1,015 (1+1,015/30)-10

Таким образом, при сроке возврата дебиторской задолженности в течение месяца, предприятие реально получает 99,02 % от стоимости договора, теряя с каждой тысячи 9,8 руб. (1000-1000*0,9902).

Данные расчетов сведем в таблицу 3.2.

Таблица 3.2

Анализ выбора способов расчета с покупателями и заказчиками.

| Показатель

| Значение показателя

| Отклонение

|

| Вариант 1

(срок уплаты 30 дней при условии 0,5 %-ной ставки)

| Вариант 2

(срок уплаты 62 дня)

|

| 1.Коэффициент падения покупательской способности денег (Кн)

| 0,9902

| 0,9842

| -0,006

|

| 2.Потери от инфляции с каждой тысячи рублей

| 9,8

| 15,8

| +6

|

| 3.Потери от предоставления скидки руб./с каждой тыс. руб.

|

|

| -5

|

| 4.Результат

| 14,8

| 15,8

| +1

|

Из таблицы видно, что предоставление 0,5 %-ной скидки с договорной цены при условии сокращения срока оплаты с 62 дней до 20 дней позволяет предприятию сократить потери от инфляции в размере 1 руб. с каждой тысячи рублей договора. Но это не совсем верно, так как во втором варианте рассматривается снижение покупательской способности не всей реализованной продукции, а лишь только 60 %. С учетом реализации продукции на условиях предоплаты величина коэффициента падения покупательской способности денег будет равняться: 0,4*1+0,6*0,9842 = 0,9905.

И в результате потери от инфляции с каждой тысячи рублей составят 9,5 руб. (1000-1000*0,9905), что ниже потерь, чем в первом варианте.

Поэтому 0,5 %-ную скидку при условии 20-дневной оплаты вводить нельзя. Но, учитывая потери от инфляции, нужно продолжить выбор вариантов. При этом можно либо уменьшить величину скидки, либо сократить срок оплаты. Для данного предприятия существует один вариант – сокращение срока оплаты, т.к. уменьшение скидки при том же сроке оплаты (20 дней) не дает экономической выгоды. Поэтому возможен вариант сокращения скидки, но с обязательным условием сокращения срока оплаты.

Например, при варианте 0,3 %-ной скидки с условием оплаты в 10 дней, потери от инфляции с каждой тысячи рублей составят 7,9 руб. (4,9+3). Выигрыш по сравнению с вариантом 2 (срок оплаты 62 дня) составит 1,6 руб. (9,5-7,9) с одной тысячи рублей.

Рассчитаем на сколько увеличится эффективность использования оборотных средств при внедрении этого предложения, когда скидка составляет 0,3 % при отсрочке платежа 10 дней.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала фирмы. Рассчитаем коэффициент общей оборачиваемости капитала (ресурсоотдача). Он отражает скорость оборота всего капитала предприятия (в количестве оборотов за период)

Коск = стр. 2110 №2 / 0,5 х (стр. 1600 на начало года + стр.1600 на конец года) ф. №1

Kобщ обор-тикапитала = 289 907/ (0,5*(32892+38529)

Коэффициент общей оборачиваемости капитала за 2013 год составил:

Kобщ обор-ти капитала 2013 = 8,11 раза,

т.е. скорость всего капитала за 2013 год составляет 8,11 раза.

Применив 0,3 % скидку, мы увеличим свою выручку, заинтересовав своих покупателей приобретать у нас товар более крупными партиями. Тем самым, возрастет приток денежных средств, сведем потери от инфляции практически к нулю.

Допустим, в 2014 году выручка возрастет на 20 % и составит уже не 289 907*1,2= тыс. руб., а 347888.4 тыс. руб., тогда коэффициент общей оборачиваемости капитала в 2014 году составит:

Kобщ обор-ти капитала 2014 = 9.74 раза,

это уже на 1,63 раза оборачиваемость капитала будет выше, что сулит нам значительное снижение дебиторской задолженности, уменьшение ее оборачиваемости, и полное распоряжение собственными средствами предприятия.

Пути улучшения использования основных средств предприятия.

Улучшение использование основных средств отражается на финансовых результатах работы предприятия за счет: увеличения выпуска продукции, снижения себестоимости, улучшения качества продукции, снижения налога на имущество и увеличения валовой прибыли. ООО "Сервисный Металлоцентр" является предприятием по производству услуг, но при этом оно покупает много комплектующих, в связи с этим его эффективность использования оборотных средств будет достигнута следующим путем:

· Освобождения предприятия от излишнего оборудования, машин и других основных средств или сдачи их в аренду;

· Своевременного и качественного проведения планово-предупредительных и капитальных ремонтов;

· Приобретения высококачественных основных средств;

· Повышения уровня квалификации обслуживающего персонала;

· Своевременного обновления, особенно активной части, основных средств с целью недопущения чрезмерного морального и физического износа;

· Ускорения транспортировки продукции, усиление контроля за этим;

· Повышения уровня спроса на продукцию;

· Снижения все возможных затрат и расходов предприятия;

· Закупка товаров для перепродажи по возможно низким ценам.

Пути улучшения использования основных средств зависят от конкретных условий, сложившихся на предприятии за тот или иной период времени.

Рассчитаем оптимальные объемы запасов и размеры денежных средств, с их корректировкой. Одним из методов расчета является так называемый АВС-метод, предложенный Е.С. Стояновой.

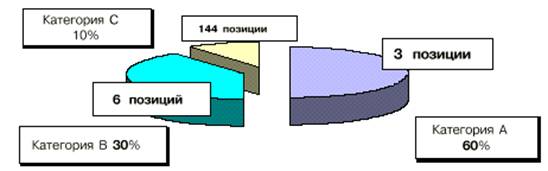

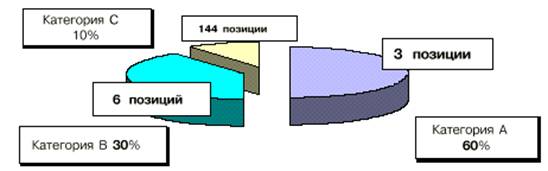

Согласно АВС-методу запасы товары делятся на 3 категории по степени важности отдельных видов в зависимости от их удельной стоимости:

- категория А включает ограниченное количество наиболее ценных видов товаров, которые требуют постоянного и скрупулезного учета и контроля (возможно даже ежедневного). Для этих товаров обязателен расчет оптимального размера заказа;

- категория В составлена из тех видов товаров, которые в меньшей степени важны для потребителя и которые оцениваются и проверяются при ежемесячной инвентаризации; для ТМЗ этой категории, как и категории А, приемлемы методики определения оптимального размера заказа;

- категория С включает широкий ассортимент оставшихся товаров широкого пользования, закупаемых обычно в большом количестве.

Используем АВС-метод для контроля комплектующих ООО "СервисныйМеталлоцентр". Для этого:

- сгруппируем все 1530 видов ассортимента товаров, используемых для продажи в порядке убывания их стоимости;

- в полученном списке выделим 3 следующие группы:

- категория А - 8 видов товаров, стоимость которых составляет почти 60 % от общей суммы материальных затрат. К ним относятся, например: краски, комплектующие дляБлок Контейнеров.;

- категория В - 60 наименований, стоимость которых составляет около 30 %. К ним относятся: комплектующие и расходники для фрезерных и токарных станков.

- категория С - все остальные 1462 вида, удельный вес которых в затратах не меньше 10 %.

Классификация АВС-метода позволяет сосредоточиться на контроле только за наиболее важными видами товаров (категории А и В) и тем самым сэкономить время, ресурсы и повысить эффективность управления.

Основное внимание при контроле и управлении запасами должно быть уделено 8 наиважнейшим видам товаров.

Дополнительно для 60 видов материалов (категория В) рекомендуется применять приемы вычисления наиболее экономичного (оптимального) размера заказа и оценивать страховой запас.

Контроль за остальными видами сырья может проводиться раз в месяц.

Рис. 3.1. АВС-метод контроля за запасами

Для торговли стоимость такого вида товара, как кофе занимает почти 25 % от общей стоимости товаров. Этот вид товара попадает в категорию А, поэтому для него на основе плана торговли в текущем году следует определить размер наиболее экономичного объема заказа (Q*).

Введем обозначения следующих величин, которые используются в расчетах:

О - стоимость выполнения одной закупки (расходы на размещение заказа, издержки по получению и проверке товаров);

С - затраты по содержанию на единицу товаров за некоторый период. В том числе расходы по хранению, транспортировке, страхованию вместе с требуемым уровнем прибыли на инвестированный в запасы капитал;

S - величина продажи кофе за тот же период.

Предположим, что стоимость выполнения одного заказа (О), затраты по содержанию единицы запасов (С) и величина расхода товарно-материальных ценностей за некоторый период (S) являются постоянными.

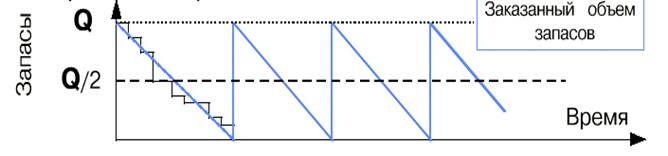

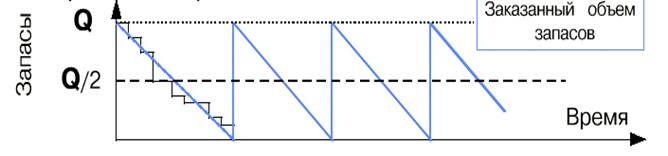

Если также принять, что расход запасов устойчив во времени, то

Средний объем запасов = Q / 2 единиц,

где Q - заказанный объем запасов (в единицах);

причем предполагается, что он не изменяется в течение всего рассматриваемого времени.

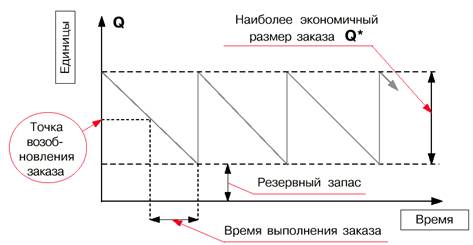

Рис. 3.2. Изменение объема запасов товара во времени.

Рис. 3.3. Расчет наиболее экономичного (оптимального) размера заказа (продажи)

Рис.3.4. Точка возобновления заказа и резервный запас товара

Оптимальный размер заказа определяется по формуле:

Для нашего примера при планах окраски товаров для клиентов в объеме 1370 банок краски в месяц расход краски по нормам составит

S = 1370 х 1,045 = 1432 банок в месяц

Затраты по содержанию запасов в ООО «Сервисный металлоцентр» по оценкам централизованной бухгалтерии составляют около 958 тыс. руб./ месяц.

Значит, затраты по содержанию запасов

С = 0,1 х 958 / 1432 = = 0,067 тыс. руб. на тыс. банок / месяц

Стоимость выполнения одного заказа (О) составляет примерно 10 тыс. руб.

Наиболее экономичный размер заказа равен:

Q* = (2 х 1432 х 100) / 0,067 = 2068 банок краски

Q* = (2 х 1432 х 100) / 0,067 = 2068 банок краски

Отсюда следует, что краска должна поступать

1432 / 2068 = 1 раз в месяц

У многих предприятий имеется доступная и очень важная информация, которая может быть использована при контроле товаров. Группировки материальных затрат должны проводиться для всех видов товаров с целью выявления среди них наиболее значимых. В результате ранжирования по стоимости отдельных видов товара среди них может быть выделена конкретная группа, контроль за состоянием которой имеет первоочередное значение для управления оборотными средствами предприятия. Для наиболее значимых и дорогостоящих видов товаров целесообразно определить наиболее рациональный размер закупки и задать величину резервного (страхового) запаса.

Из соображений экономии средств необходимо стремиться к таким размерам закупок, чтобы товар поступал ежедневно; страховой запас при этом может быть равен 3-5 дневной потребности в товаре.

Приведенные расчеты являются в значительной мере теоретическими и не учитывают затраты на транспортировку сырья и материалов. Необходимо сопоставить экономию, которую может получить предприятие за счет внедрения оптимального размера заказа, с дополнительными транспортными затратами, которые возникают при реализации этого предложения.

Например, ежедневная поставка товара для продажи в ООО «Сервисныйметаллоцентр» может потребовать содержания значительного парка грузовых автомашин; транспортно-эксплуатационные издержки могут превысить “экономию”, которую дает оптимизация размеров запасов.

Необходимые расчеты по ООО «Сервисныйметаллоцентр» приведены в табл.3.3.

Таблица 3.3

Наиболее экономичный размер заказа равен:

Наиболее экономичный размер заказа равен:

Q* = (2 х 1432 х 100) / 0,067 = 2068 банок краски

Q* = (2 х 1432 х 100) / 0,067 = 2068 банок краски