Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Биохимия спиртового брожения: Основу технологии получения пива составляет спиртовое брожение, - при котором сахар превращается...

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого...

Биохимия спиртового брожения: Основу технологии получения пива составляет спиртовое брожение, - при котором сахар превращается...

Топ:

Теоретическая значимость работы: Описание теоретической значимости (ценности) результатов исследования должно присутствовать во введении...

Комплексной системы оценки состояния охраны труда на производственном объекте (КСОТ-П): Цели и задачи Комплексной системы оценки состояния охраны труда и определению факторов рисков по охране труда...

Интересное:

Берегоукрепление оползневых склонов: На прибрежных склонах основной причиной развития оползневых процессов является подмыв водами рек естественных склонов...

Мероприятия для защиты от морозного пучения грунтов: Инженерная защита от морозного (криогенного) пучения грунтов необходима для легких малоэтажных зданий и других сооружений...

Влияние предпринимательской среды на эффективное функционирование предприятия: Предпринимательская среда – это совокупность внешних и внутренних факторов, оказывающих влияние на функционирование фирмы...

Дисциплины:

|

из

5.00

|

Заказать работу |

|

|

|

|

Ликвидность коммерческой организации — это ее способность рассчитываться по своим краткосрочным обязательствам (принимаемым в расчет для целей анализа).

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

С целью оценки ликвидности баланса организации проводится сопоставление активной части баланса с величиной обязательств организации.

Основные финансовые коэффициенты, характеризующие ликвидность коммерческой организации, представлены в таблице 12.

Рис. 4. Цель и основные направления анализа ликвидности

Баланс считается ликвидным, если обеспечивается равновесие между суммами и сроками преобразования активов в денежную форму и суммами и сроками погашения обязательств.

Чем больше доля высоколиквидных активов в валюте баланса, тем выше степень его ликвидности.

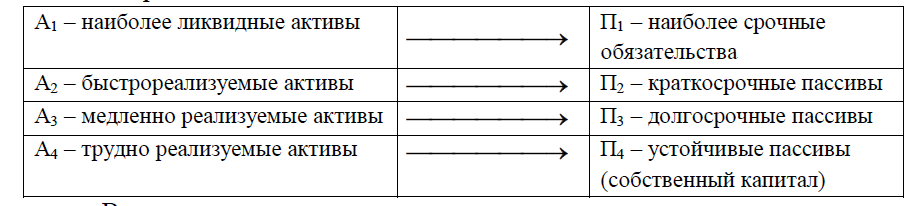

Таблица 12. - Классификация активов по степени ликвидности и пассивов по степени срочности их погашения

Таблица 12. - Классификация активов по степени ликвидности и пассивов по степени срочности их погашения

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы — к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = Денежные средства + Финансовые вложения (5)

А2. Быстро реализуемые активы — дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2 = Дебиторская задолженность (6)

A3. Медленно реализуемые активы — статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность и прочие оборотные активы.

|

|

A3 = Запасы + Дебиторская задолженность (просроченная свыше 12 мес.) + НДС + Прочие оборотные активы (7)

А4. Трудно реализуемые активы — статьи раздела I актива баланса — внеоборотные активы.

А4 = Внеоборотные активы (8)

Пассивы баланса группируются по степени срочности их оплаты:

П1. Наиболее срочные обязательства — к ним относится кредиторская задолженность.

П1 = Кредиторская задолженность (9)

П2. Краткосрочные пассивы — это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П2 = Заемные средства + Задолженность участникам по выплате доходов + Прочие обязательства (10)

П3. Долгосрочные пассивы — это статьи баланса, относящиеся к разделам IV и V, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П3 = Долгосрочные обязательства + Доходы будущих периодов + Резервы предстоящих расходов и платежей (11)

П4. Постоянные пассивы или устойчивые — это статьи раздела III баланса «Капитал и резервы».

П4 = Капитал и резервы (собственный капитал организации) (12)

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 >П1

А2 > П2

A3 > ПЗ

А4 < П4

Следует иметь в виду, что недостаток средств по одной группе активов не компенсируется их избытком по другой группе, так как компенсация может быть только по стоимостной оценке, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Сопоставление первой и второй групп активов с первыми двумя группами пассивов позволяет оценить текущую ликвидность, которая будет свидетельствовать о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Сравнение же третьей группы активов и пассивов покажет перспективную ликвидность – прогноз платежеспособности на основе сравнения будущих поступлений и платежей (из которых, в соответствующих группах актива и пассива представлена лишь часть, поэтому прогноз достаточно приближенный).

|

|

Таблица 12. - Основные финансовые коэффициенты, характеризующие ликвидность коммерческой организации

| Наименование финансового коэффициента |

| Расчетная формула | |

| Числитель | Знаменатель | ||

| Коэффициент мгновенной ликвидности | > 0,8 | Денежные средства и денежные эквиваленты | Краткосрочные обязательства |

| Коэффициент абсолютной ликвидности | > 0,2 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) | Краткосрочные обязательства |

| Коэффициент быстрой ликвидности (упрощенный вариант) | ≥1,0 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) + Дебиторская задолженность | Краткосрочные обязательства |

| Коэффициент средней ликвидности | > 2,0 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) + Дебиторская задолженность + Запасы | Краткосрочные обязательства |

| Коэффициент промежуточной ликвидности | ≥ 1,0 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) + Дебиторская задолженность + Запасы + Налог на добавленную стоимость по приобретенным ценностям | Краткосрочные обязательства |

| Коэффициент текущей ликвидности | 1,5 - 2,0 | Оборотные активы | Краткосрочные обязательства |

Раскроем экономический смысл коэффициентов в достаточно сжатой форме.

Коэффициент мгновенной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно.

Коэффициент абсолютной ликвидности характеризует обеспеченность краткосрочных обязательств компании денежными средствами и краткосрочными финансовыми вложениями.

Коэффициент быстрой ликвидности отражает обеспеченность краткосрочных обязательств компании денежными средствами, краткосрочными финансовыми вложениями и краткосрочной дебиторской задолженностью (до 12 мес.).

Коэффициент средней ликвидности показывает обеспеченность краткосрочных обязательств компании денежными средствами, краткосрочными финансовыми вложениями, краткосрочной дебиторской задолженностью и запасами.

|

|

Коэффициент промежуточной ликвидности характеризует обеспеченность краткосрочных обязательств коммерческой организации ее денежными средствами, краткосрочными финансовыми вложениями, краткосрочной дебиторской задолженностью, запасами и налогом на добавленную стоимость по приобретенным ценностям.

Коэффициент текущей ликвидности показывает обеспеченность краткосрочных обязательств компании всеми ее оборотными активами.

Их анализ ведется в динамике, в сопоставлении с рекомендуемыми значениями и данными других предприятий.

По итогам анализа делается вывод о степени ликвидности коммерческой организации (абсолютная, нормальная, удовлетворительная, неудовлетворительная) и причинах ее изменения.

В случае необходимости на основании результатов коэффициентного анализа бухгалтерского баланса коммерческой организации могут быть сформулированы рекомендации, направленные на улучшение ее финансового состояния.

|

|

|

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰)...

Типы оградительных сооружений в морском порту: По расположению оградительных сооружений в плане различают волноломы, обе оконечности...

Историки об Елизавете Петровне: Елизавета попала между двумя встречными культурными течениями, воспитывалась среди новых европейских веяний и преданий...

Особенности сооружения опор в сложных условиях: Сооружение ВЛ в районах с суровыми климатическими и тяжелыми геологическими условиями...

© cyberpedia.su 2017-2024 - Не является автором материалов. Исключительное право сохранено за автором текста.

Если вы не хотите, чтобы данный материал был у нас на сайте, перейдите по ссылке: Нарушение авторских прав. Мы поможем в написании вашей работы!