Стоимость капитала является очень важным экономическим показателем, поскольку, если его стоимость оказывается слишком высокой для компании, она не сможет развиваться. В случае если компания должна обслуживать оба вида финансирования (заемное и акционерное), ей необходимо иметь доходы, превышающие стоимость обслуживания, чтобы предложение по привлечению средств было для нее экономически привлекательным.

Если ожидаемая отдача от стратегического развития (например, установка нового

производственного оборудования) не намного больше предполагаемых затрат, связанных с обслуживанием капитала, руководству необходимо решить, насколько целесообразен риск нового инвестирования.

Ситуация существенно осложняется, если заемные средства приобретаются под плавающую процентную ставку. На протяжении экономического цикла процентные ставки могут значительно меняться и зависеть от таких факторов, как инфляция, уровень валютного курса и национальная ставка денежных вкладов.

К сожалению, не существует инструкций, как создать идеальную структуру капитала организации, каким должно быть соотношение между заемными и собственными средствами. Для разных организаций и отраслей это оптимальное соотношение будет различным, и оно будет меняться из года в год. Например, некоторые компании, рассчитывая средневзвешенную стоимость капитала, будут принимать во внимание такие факторы, которые с трудом поддаются количественному измерению, например, фактор отраслевого риска, колебания процентных ставок и даже стоимость и наличие источников финансирования у своих конкурентов.

Финансовый анализ

Основы

Анализ финансового состояния компании обычно является частью внутреннего стратегического анализа. Он необходим для того, чтобы оценить ее «здоровье» или чтобы определить степень ее готовности к началу стратегического развертывания.

Существуют три вида финансового анализа:

• продольный анализ (иногда его называют трендовым анализом);

• поперечный анализ (или сравнительный анализ);

• коэффициентный анализ.

Общий анализ финансового состояния компании, как правило, включает составляющие всех трех видов анализа. Изучая бухгалтерскую отчетность, всегда следует помнить о том, что представленные в ней сведения изолированы друг от друга. Показатель бухгалтерской отчетности - это всего лишь показатель. Для того чтобы понять, что стоит за ним, необходимо сравнить его с другими цифрами.

Продольный (трендовый) анализ

Самым простым способом оценки любого аспекта финансовой деятельности компании является сравнение показателей, взятых за 2 года или более. Данный метод позволяет проследить рост показателей, их снижение и степень изменения за определенный период времени. Конечно, чем длиннее отрезок времени, тем более точное представление можно получить о положении компании с точки зрения ее исторического развития (рис. 4.1). Корпоративные отчеты многих компаний представляют сведения за 5 или 10 лет, что очень важно для проведения трендового анализа.

Чтобы провести трендовый анализ, достаточно сравнить имеющиеся показатели и определить, происходили ли значительные изменения за те или иные годы. Сравнивая последовательно данные, можно обнаружить резкий скачок вверх или, наоборот, вниз. Например, анализируя показатели в балансовой отчетности (см. ниже), можно заметить, что в 4-м году что-то произошло в компании. Показатели за этот год в 2 раза превысили показатели предыдущих лет, а затем почти вернулись к прежнему уровню.

Год 1-й 2-й 3-й 4-й 5-й

Акции 300 330 370 800 450

Такие аномалии требуют более подробного изучения. Необходимо найти причины, объясняющие подобные скачки.

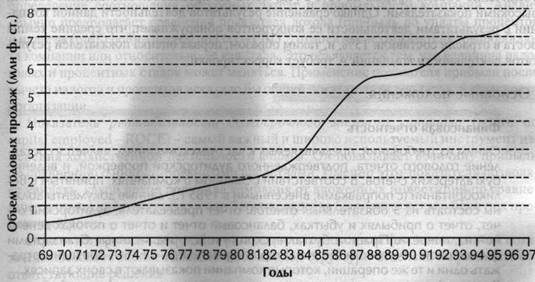

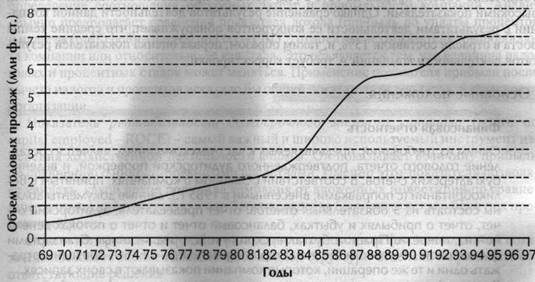

Рис. 2.3.1. Простой продольный анализ:

объем годовых продаж компании Mark & Spencer plc (1969-1997 гг.)

Необычные результаты должны быть проанализированы, как и их возможные последствия, для текущей деятельности компании. Дальнейшая работа с балансовыми ведомостями или отчетами о прибылях и убытках, включая работу с примечаниями, может послужить ключом к разгадке столь необычного показателя и помочь понять, каким образом осуществлялось финансирование, чем была вызвана необходимость увеличить количество акций, а также оценить последствия для поставщиков и заказчиков.

Более подробный анализ позволяет судить о тенденциях роста или спада, выраженных в процентах, на протяжении ряда лет. Составление графиков (таких, как на рис. 2.3.1), изображающих изменение тенденций во времени, также помогает проследить за изменениями показателей в определенные периоды времени.

Выявление тенденций, характерных, например, для товарооборота, стоимости затрат или других показателей (скажем, показателя запасов), в балансовой ведомости может быть очень полезным при проведении финансового анализа. Однако о таких тенденциях следует судить с учетом их контекста. Компания, которая функционирует на столичном рынке или на рынке, характеризующемся замедленным ростом, может считать 1%-е увеличение товарооборота в год своим большим достижением. И, наоборот, 1%-й рост на активном рынке может расцениваться как неудача.

Поперечный анализ

Продольный анализ, позволяя произвести оценку результатов деятельности компании в исторической ретроспективе, не дает возможности сравнить результаты ее деятельности с результатами деятельности конкурентов или компаний, занятых в других отраслях. Например, компания А, показывая на основе продольного анализа увеличение объема продаж на 10% в год, могла бы произвести впечатление своими высокими показателями. Однако сравнение результатов деятельности данной компании с результатами деятельности ее конкурентов обнаруживает, что средние темпы роста в отрасли составили 15%, и, таким образом, первая оценка показателей результатов деятельности компании А требует корректировки.

Основные положения

Финансовая отчетность

Одним из требований, предъявляемых к частным компаниям, является составление годового отчета, подтвержденного аудиторской проверкой, и ведение бухгалтерских счетов. В соответствии с Законом о компаниях, принятым в Великобритании (с поправками, внесенными в 1985 г.), данные документы должны состоять из 5 обязательных отчетов: отчет председателя, аудиторский отчет, отчет о прибылях и убытках, балансовый отчет и отчет о потоках денежной наличности. Правила бухгалтерского учета, предписанные Стандартами финансовой отчетности (financial reporting standards = FRSs), призваны отражать одни и те же операции, которые компании показывают в своих записях. В конце финансового года они становятся доступными для широкой общественности. Копии отчетов посылают всем акционерам компании, и одну копию передают в Companies House1, расположенных в Кардиффе и в Лондоне.

Коэффициентный анализ

Третьим важным методом анализа результатов хозяйственной деятельности компании является анализ финансовых коэффициентов. Коэффициентный анализ - это сравнивание (в процентном соотношении) двух статей одной форм отчетности. Так как любая форма отчетности содержит большое количество цифровых данных, соответственно можно получить большое количество коэффициентов.

Метод коэффициентного анализа широко обсуждается в научных кругах, поэтому способы представления коэффициентов могут варьировать и отличаться друг от друга в различных учебных пособиях по бухгалтерскому учету и финансовым стратегиям. Таким образом, использование коэффициентного, особенно продольного и поперечного, анализа требует последовательного подхода.

В зависимости от целей исследования выделяют пять основных групп финансовых коэффициентов:

1) коэффициенты результативности;

2) коэффициенты эффективности;

3) коэффициенты ликвидности;

4) инвестиционные коэффициенты;

5) коэффициенты структуры капитала.