Рассмотрим начисление и уплату налогов в ООО «ГЕФЕСТ-Плюс». Организация уплачивает налоги согласно обычной системе налогообложения.

ООО «ГЕФЕСТ-Плюс» выплачивает следующие виды налогов общепринятой системы налогообложения:

· налог на добавленную стоимость;

· налог на доходы физических лиц;

· страховые выплаты;

· налог на прибыль организаций;

· налог на имущество предприятий.

Основным налогом, который выплачивает организация, является налог на прибыль. Рассчитаем налог на прибыль и сведем данные в таблицу 2.4.

Налог на прибыль определяется как соответствующая налоговой ставке процентная доля налоговой базы.

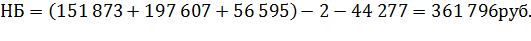

Исходя из отчета о прибылях и убытках, найдем налоговую базу за три года.

Налоговой базой является денежное выражение прибыли подлежащей налогообложению.

Рассчитаем налог на прибыль:

2014г.

2015г.

2016.

Таблица 2.4. Размер налога на прибыль

| Отчетный период

| Начислено

| Абсолютный прирост (руб)

| Темп роста (%)

| Темп прироста (%)

|

|

| 74 926

| -

| -

| -

|

|

| 72 359

| -2 567

| 96,6

| -3,4

|

|

| 48 808

| -23 551

| 67,5

| -32,5

|

Для наглядности размер уплаченного налога на прибыль изобразим в виде рисунка. (см. Рисунок 2.4.)

Рисунок 2.4. Сумма начисленного налога

Глядя на рисунок 2.4. видно, что сумма налога на прибыль с каждым годом уменьшается. Сумма налога зависит от прибыли получаемой организацией.

Прибыль – это часть чистого дохода, который непосредственно получают субъекты, хозяйствования, после реализации продукции. Для наглядности изменения прибыли, данные сведем в таблицу 2.5.

Таблица 2.5. Прибыль организации

| Отчетный период

| Получено

| Абсолютный прирост (руб)

| Темп роста (%)

| Темп прироста (%)

|

|

| 374 631

| -

| -

| -

|

|

| 361 796

| -12 835

| 96,6

| -3,4

|

|

| 244 043

| -117 753

| 67,5

| -32,5

|

Наглядно изменение прибыли предприятия представим в виде диаграммы. (см. Рисунок 2.5.)

Рисунок 2.5. Изменение прибыли предприятия

Снижение прибыли в период с 2014 по 2015 год составило 12 835 рублей, а в период с 2015 по 2016 год – 117 753 руб. Прибыль в 2016г. значительно уменьшается за счет роста себестоимости на 112 329 рублей, и коммерческие расходы на 20 537 рублей.

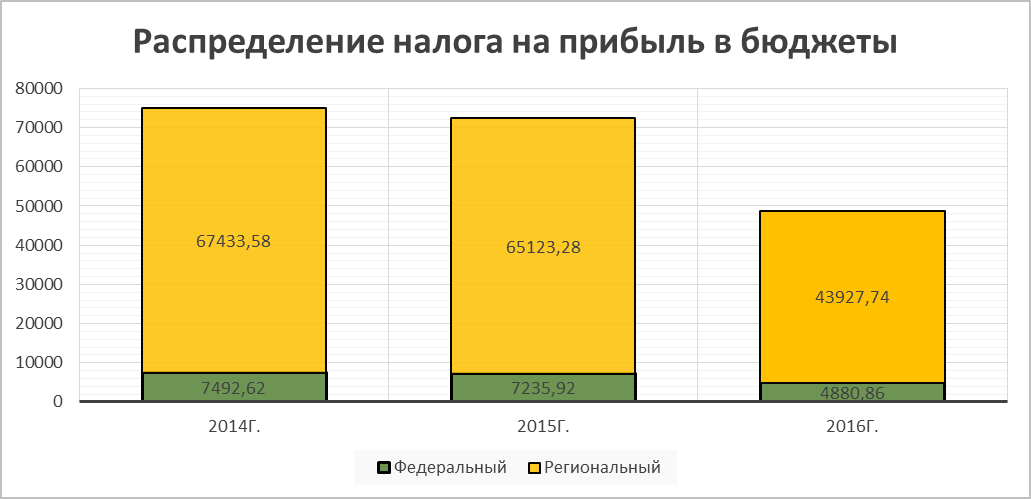

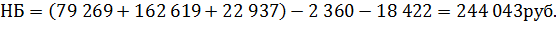

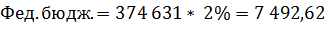

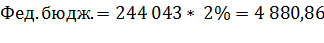

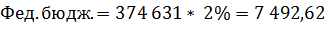

Распределение начисленного налога на прибыль в бюджет федеральный и региональный.

2014г.

руб.

руб.

руб.

руб.

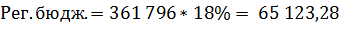

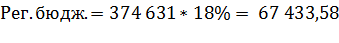

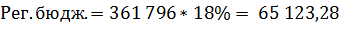

2015г.

руб.

руб.

руб.

руб.

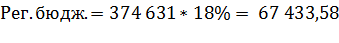

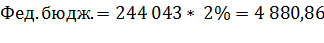

2016г.

руб.

руб.

руб.

руб.

Сведем полученные данные в таблицу 2.6.

Таблица 2.6. Распределение начисленного налога на прибыль в бюджеты РФ.

| Отчетный период

| Бюджеты

|

| Федеральный

| Региональный

|

|

| 7 492,62

| 67 433,58

|

|

| 7 235,92

| 65 123,28

|

|

| 4 880,86

| 43 927,74

|

Наглядно распределение по бюджетам изобразим в виде диаграммы. (см. Рисунок 2.5.)

Рисунок 2.6. Распределение налога на прибыль в бюджеты РФ

В период с 2017 года по 2020 год включительно ставка налога на прибыль (в размере 20 процентов) сохранится, но распределение по бюджетам станет иным. Так, в федеральный бюджет компании будут перечислять сумму, начисленную по ставке 3 процента, а в региональный бюджет — сумму, начисленную по ставке 17 процентов.

2.5 Анализ выявленных нарушений по налогу на прибыль и рекомендации по их устранению ООО «ГЕФЕСТ-Плюс»

Юридические лица, а также индивидуальные предприниматели, начинающие свою профессиональную коммерческую деятельность, могут выбрать один из двух вариантов системы налогообложения: общую либо упрощенную.

Упрощенная система налогообложения (УСН) – это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

Для применения УСН необходимо выполнение определенных условий. (см. Рисунок 2.7.)

Сотрудников<100человек

Доход<150млн.руб.

Остаточная стоимость<150млн. руб.

Рисунок 2.7. Необходимые условия для применения УСН

Отдельные условия для организаций:

· Доля участия в ней других организаций не может превышать 25%

· Запрет применения УСН для организаций, у которых есть филиалы

· Организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 112,5 млн. рублей.

В связи с применением УСН, налогоплательщики освобождаются от уплаты налогов, уплачиваемых в связи с применением общей системой налогообложения:

Организации:

· налога на прибыль организаций, за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств;

· налога на имущество организаций, однако, с 1 января 2015 г. для организаций, применяющих УСН, устанавливается обязанность уплачивать налог на имущество в отношении объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость;

· налога на добавленную стоимость.

Индивидуальные предприниматели:

· налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

· налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности. однако, с 1 января 2015 г. для индивидуальных предпринимателей, применяющих УСН, установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ;

· налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом).

В рамках УСН можно выбрать объект налогообложения доходы или доходы, уменьшенные на величину произведенных расходов.

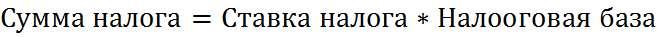

Расчет налога производится по следующей формуле:

Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с суммы доходов. Законами субъектов РФ ставка может быть снижена до 1%. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий.

| При объекте налогообложения «доходы-расходы» ставка составляет 15%

|

| При объекте налогообложения «доходы» ставка составляет

6%

|

Рисунок 2.8. Ставки упрощённой системы налогообложения

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. Период действия этих налоговых каникул - по 2020 г.

Рассчитаем налог на прибыль по упрощённой системе налогообложения.

2014г.

1. Доходы:

2. Доходы – расходы:

2015г.

1. Доходы:

2. Доходы – расходы:

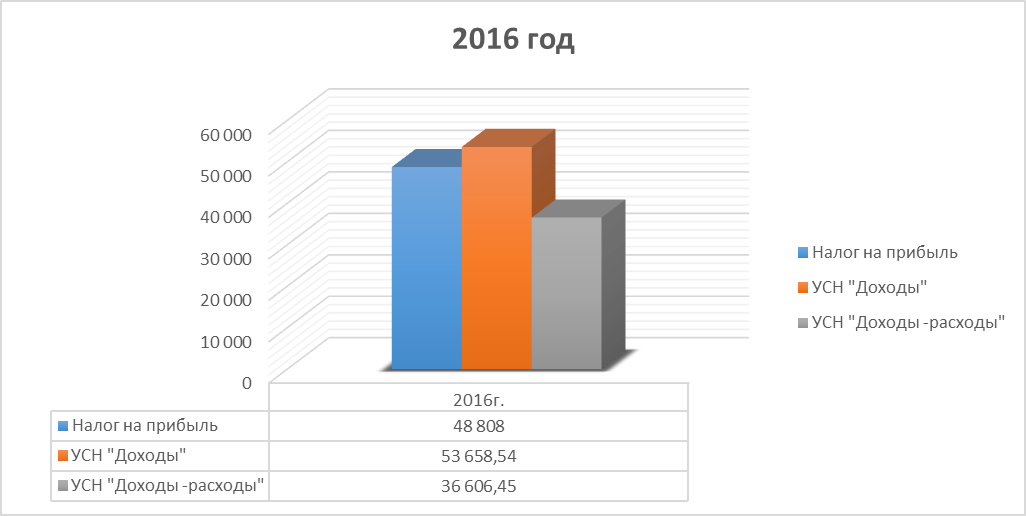

2016г.

1. Доходы:

2. Доходы – расходы:

Сведем полученные данные в таблицу 2.7.

Таблица 2.7. Налог на прибыль по упрощённой системе налогообложения

| Отчетный период

| Объекты налогообложения

|

| Доходы

| Доходы - расходы

|

| 2014г.

| 52 033,8

| 56 194,65

|

| 2015г.

| 53 176,38

| 54 269,4

|

| 2016г.

| 53 658,54

| 36 606,45

|

| Итого

| 158 868,72

| 147 070,5

|

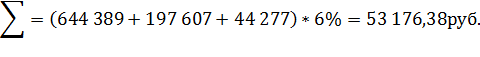

Полученные данный представим в виде диаграмм. (см. рисунок 2.9; 2.10; 2.11.)

Рисунок 2.9. Сравнение выплат за 2014г.

Рисунок 2.10. Сравнение выплат за 2015г.

Рисунок 2.11. Сравнение выплат за 2016г.

Исходя из полученных диаграмм можно сделать вывод, что в 2014 году нам было выгоднее перейти на упроченную систему налогообложения и за объект брать «доходы». Сумма упрощённой системы налогообложения в 2014 году значительно меньше суммы налога на прибыль на 22 892,2 рублей.

В 2015 году нам также стоило бы перейти на упрощённую систему налогообложения и за объект брать «доходы», сумма разницы по отношению к налогу на прибыль составляет 19 182,62 рублей.

А в 2016 году нам было бы выгоднее перейти на упрощенную систему налогообложения и за объект брать «доходы – расходы». Сумма упрощенной системы налогообложения с «доходы – расходы» составляет 36 606,45 рублей – это на 12 201,55 рублей меньше суммы налога на прибыль.

руб.

руб. руб.

руб. руб.

руб. руб.

руб. руб.

руб. руб.

руб.