Из бухгалтерских данных предприятия (Приложение А) в период с 2014 года по 2016 год, баланс имеет следующий вид (см. таблица 1).

Из таблицы 1 мы можем видеть, что перед нами достаточно развитое предприятие, которое постепенно увеличивает свои активы. Рост кредиторской задолженности и нераспределенной прибыли может свидетельствовать о планах предприятия расширить производство.

Таблица 1 ‑ Бухгалтерский баланс за 2014-2016 год в тыс. руб.

| Показатель

| На 31 декабря

2016 г.

| На 31 декабря

2015 г.

| На 31 декабря

2014 г.

|

| Актив

|

| Основные средства

| 94 598

| 72 890

| 79 760

|

| Запасы

| 448 867

| 133 450

| 207 680

|

| Дебиторская задолженность

| 636 062

| 400 740

| 80 260

|

| Финансовые вложения (за исключением денежных эквивалентов)

| —

| —

| —

|

| Денежные средства и денежные эквиваленты

|

| 23 891

| 18 603

|

| Баланс

| 1 209 883

| 651 222

| 411 654

|

| Пассив

|

| Уставной капитал

| 37 129

| 37 129

| 37 129

|

| Нераспределенная прибыль

| 462 829

| 216 033

| 53 371

|

| Кредиторская задолженность

| 387 273

| 166 231

| 48 386

|

| Баланс

| 1 209 883

| 651 222

| 411 654

|

Источник: составлен автором

Для более детального исследования показателей проведем горизонтальный анализ бухгалтерского баланса.

Методика горизонтального анализа подразумевает собой исследование отчета в сравнении показателей на даты окончания отчетных периодов. Именно в этот момент берутся данные и сравниваются с аналогичными показателями год назад.

Таблица 2 – Горизонтальный анализ бухгалтерского баланса за 2015-2016 год в тыс. руб

| Балансовые статьи

| На 31 декабря

2016 г.

| На 31 декабря

2015 г.

| Отклонения +/-

|

| Сумма

| %

|

| Динамика имущества

|

|

|

|

|

| Внеоборотные активы (ОС)

|

|

|

| 30,91

|

| Оборотные активы

|

|

|

| 67,09

|

| Запасы

|

|

|

| 236,35

|

| Дебиторская задолженность

|

|

|

| 58,72

|

| Денежные средства и денежные эквиваленты

|

|

| -23283

| -97,45

|

| Динамика капитала

|

|

|

|

|

| Собственный капитал

|

|

|

| 89,42

|

| Уставный капитал

|

|

|

|

|

| Нераспределенная прибыль

|

|

|

| 114,23

|

| Заемный капитал

|

|

|

| 10,66

|

| Источники средств в расчетах (кредиторская задолженность)

|

|

|

| 132,95

|

Источник: составлен автором

Из горизонтального анализа бухгалтерского баланса (Таблица 2) видны следующие результаты:

Во-первых, за прошедший год объем внеоборотных активов компании увеличился на 30%. Это говорит о том, что компания наращивает деятельность, и неплохом положительном потенциале управляющих.

Во-вторых, увеличился объем оборотных средств, главным образом из-за увеличения размера запасов на 236%. Предприятие наращивает запасы в первую очередь за счет высокорентабельного производства.

В-третьих, на 58% выросла дебиторская задолженность. Рост дебиторской задолженности означает, что у партнеров есть не закрытые контрактные обязательства перед предприятием.

Проведем анализ бухгалтерского баланса с использованием финансовых коэффициентов.

Последующий анализ бухгалтерского баланса надо вести уже с использованием специальных коэффициентов. Приведем их в табличной форме, где указаны не только сами коэффициенты, но и формулы расчета вкупе с рекомендованными величинами (Таблица 3, 4).

Таблица 3 – Анализируем платежеспособность УЗ «Промсвязь»

| Название коэффициента

| Как рассчитывается

| Рекомендуется

|

| Формула

| Результат

|

| Финансовой зависимости

| Валюта баланса / Собственный капитал

| ФЗ=  = 1,11 = 1,11

| ≤2,0

|

| Финансовой независимости

| Собственный капитал / Валюту баланса

| ФН=  = 0,9 = 0,9

| ≥0,5

|

| Общей платежеспособностью

| Валюта баланса / Заемный капитал

| ОП=  = 4,31 = 4,31

| ≥1,0

|

| Задолженности

| Заемный капитал / Собственный капитал

| Задол.=  =0,19 =0,19

| ≤1,0

|

Источник: составлен автором

Таблица 4 – Анализ ликвидности УЗ «Промсвязь»

| Название коэффициента

| Как рассчитывается

| Рекомендуется

|

| Формула

| Результат

|

| Мгновенной ликвидности

| (ДС и ДЭ) / КО

| МЛ=  = 0,001 = 0,001

| >0,8

|

| Абсолютной ликвидности

| (ДС и ДЭ + КФВ) / КО

| АЛ=  = 0,001 = 0,001

| >0,2

|

| Быстрой ликвидности

| (ДС и ДЭ + КФВ + ДЗ) / КО

| БЛ=  = 1,09 = 1,09

| ≥1,0

|

| Средней ликвидности

| (ДС и ДЭ + КФВ + ДЗ + Запасы) / КО

| СЛ=  = 1,86 = 1,86

| >2,0

|

| Промежуточной ликвидности

| (ДС и ДЭ + КФВ + ДЗ + Запасы + НДС) / КО

| ПЛ=  = 1,86 = 1,86

| ≥1,0

|

| Текущей ликвидности

| Оборотные активы / КО

| ТЛ=  = 1,86 = 1,86

| 1,5–2,0

|

Источник: составлен автором

где:

ДС и ДЭ – денежные средства и денежные эквиваленты;

КФВ – краткосрочные финансовые вложения;

ДЗ – дебиторская задолженность;

КО – краткосрочные обязательства.

Анализ бухгалтерского баланса путем специальных коэффициентов выявил, что компания действует в весьма благополучных пределах. Однако есть и слабые места. В частности, не дотягивает до нормативов коэффициент средней ликвидности. Также мы наблюдаем практически нулевые коэффициенты мгновенной и абсолютной ликвидности, что говорит о недостаточности денег для скорого погашения краткосрочных займов, если таковые имеются.

Получить полное представление о балансе поможет трендовый анализ (Таблица 5). Трендовая аналитика позволит спрогнозировать дальнейшие тенденции

Таблица 5 – Трендовая аналитика

| Балансовый показатель

| На 31.12.2014

| На 31.12.2015

| На 31.12.2016

|

| Запасы

|

|

|

|

| Кредиторская задолженность

|

|

|

|

Источник: составлен автором

Размер запасов удобно рассматривать на графике, который покажет тенденцию объемов запасов. Трендовый анализ очень удобно проводить именно с помощью графиков (Рисунок 2).

Размер прогнозного значения запасов предприятия на 2017 год проводился по формуле:

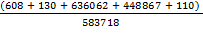

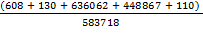

З=  (1)

(1)

где:

З – запасы предприятия;

n – количество отчетных периодов;

а – разность запасов предприятия за отчетный период по сравнению с предыдущим.

Таким образом, значение запасов предприятия рассчитанная (по Формуле 1) на 2017 год по прогнозам составит:

З2017 =  504512,67

504512,67

Рисунок 2 – Тренд запасов оборотных активов

Источник: составлен автором

По кредиторской задолженности выявить тенденцию невозможно, поскольку наблюдаются существенные колебания от года к году. Отрицательным является тот факт, что ее размер увеличивается, но это еще не говорит о намерениях компании в нынешнем, 2017 году.

Таким образом, финансовый анализ показал, что УЗ «Промсвязь» является крупным стабильным предприятием с более чем миллиардным оборотом. Так горизонтальный анализ бухгалтерского баланса показал:

1) объем внеоборотных активов компании за 2016 год увеличился на 30%;

2) вырос объем оборотных средств, главным образом из-за увеличения размера запасов на 236%;

3) на 58% выросла дебиторская задолженность.

Анализ бухгалтерского баланса путем специальных коэффициентов показывает надежные значения. Однако есть и слабые места. В частности, не дотягивает до нормативов коэффициент средней ликвидности. Также мы наблюдаем практически нулевые коэффициенты мгновенной и абсолютной ликвидности, что говорит о недостаточности денег для скорого погашения краткосрочных займов, если таковые имеются.

Запасы предприятия за 2014-2016 года показывают разнонаправленную динамику, однако в 2017 году ожидается их рост на 12%.

= 1,11

= 1,11

= 0,9

= 0,9

= 4,31

= 4,31

=0,19

=0,19

= 0,001

= 0,001

= 0,001

= 0,001

= 1,09

= 1,09

= 1,86

= 1,86

= 1,86

= 1,86

= 1,86

= 1,86

(1)

(1) 504512,67

504512,67