Безотносительно того, на каком этапе своего трейдерского развития вы находитесь, обязательно найдутся некие аспекты торговли, над которыми желательно было бы поработать. Все мы в таком положении. Будучи опытным трейдером с почти двадцатилетним стажем работы за плечами, я все еще изыскиваю наилучшие пути оценки рыночного настроя, совершенствую методы открытия позиций и идентификации тенденций. Полностью довольных собой трейдеров не существует, однако из этого не следует, что надо стирать все с грифельной доски и начинать писать на ней заново. К сожалению, слишком часто приходится наблюдать такое настроение у трейдеров каждый раз, когда они открывают для себя новую компьютерную программу, посещают очередной семинар или знакомятся с новой книгой о трейдинге.

Обилие информации, множество стратегий и технических индикаторов иногда сбивает трейдеров с толку и их торговля приобретает сумбурный характер. Всем трейдерам приходится проходить через такое. В такие моменты хорошие трейдеры осознают, что именно здесь находится распутье: победители выбирают один путь, а проигравшие идут по другой дорожке. Ирония в том, что ведущая к поражению дорожка намного лучше протоптана. Об этом хорошо сказано у Роберта Фроста (Robert Frost (1874–1963) – американский поэт, четырежды лауреат Пулитцеровской премии) в его книге – «Неизбранный путь» (The Road Not Taken). На этом этапе обучения необходимо избавиться от всего, что не работает. Правило чем больше, тем лучше к торговле на рынке не подходит – более уместным представляется минималистский подход.

Первый метод технического анализа, с которым мне пришлось иметь дело, является наиболее оптимальным. Он не нов, не моден и к нему все еще относятся как к чему‑то, что лучше всего подходит новичкам. Почему? Увлечение простыми стратегиями считается уделом неопытных трейдеров. Прямолинейность рассматривается как признак неэффективности. Говорю я это отнюдь не ради красного словца – хотелось бы убедить вас в том, что инструменты, работой с которыми вы овладели на начальных этапах карьеры, вполне могут оказаться самым грозным и эффективным оружием в вашем арсенале. Трейдеры снимают с вооружения устаревшие, по их мнению, системы в угоду новым компьютерным программам и навороченным инструментам анализа.

Я не намереваюсь переводить разговор на исследование психологии трейдинга. Психология – важная тема, однако масштабы ее обсуждения, по моему мнению, уже давно вышли за рамки достаточного. Как было отмечено, существуют две формы психологии – внутренняя (особенности восприятия и реагирования) и внешняя (общая психология рынка как стада). Внешняя психология легче поддается расшифровке. Разрешение проблем внутренней психологии – это нескончаемый проект длиною в целую жизнь. Повторю уже известную вам формулу: Понимание + Подтверждение = Уверенность. Краеугольным камнем внутренней психологии является Уверенность. Именно этого качества недостает большинству трейдеров. Под этим словом я понимаю уверенность в действенности торговой методологии. Слишком много трейдеров подпадают под очарование сложности новых инструментов анализа. Возможно, загадочность и сложность одурманивающе воздействуют на их сознание. А если серьезно, хороший трейдинг всегда был простым и останется таковым.

Знакомству с первыми графическими моделями я обязана книге Ричарда Шабакера «Технический анализ и прибыль на фондовом рынке» (Richard W. Schabacker, Technical Analysis and Stock Market Profits). Труды Шабакера пользовались известностью в 20‑ых годах. Данная книга вышла в свет в 1932‑ом. Все мы в какой‑то момент приходим к графическим моделям. Большинство трейдеров быстро отказываются от этих незамысловатых моделей, считая их подходящими лишь для зеленых новичков, и полностью отдаются своей трейдерской карьере – незадачливой и бесплодной. Но какой смысл отказываться от этих драгоценностей? Я уже упоминала о графических моделях и теперь вновь возвращаюсь к ним в силу их исключительной важности для любого трейдера, стремящегося к успеху на финансовых рынках.

Если у вас уже имеется опыт использования графических моделей в процессе трейдинга, возможно, вы отнеслись к ним несколько небрежно, и тем самым объясняется отказ от работы с этими простыми, но надежными инструментами анализа. Непродуманный подход, на авось, никогда не ведет к позитивным результатам. Остальные причины неудач объясняются фундаментальным свойством человека постоянно искать что‑то лучшее. Такое непознанное лучшее, возможно, и существует в неких жизненных планах, но уж точно не в сфере трейдинга. То, что хорошо для вас, для меня может оказаться неподходящим. Самое лучшее – достаточно относительное понятие.

Необходимо усвоить базовые представления о цене:

• новости и базовые экономические факторы уже встроены в ценовое движение;

• движение цены отражает психологию (страх и алчность) участников рынка.

Я не являюсь ярым приверженцем технического анализа (технари полагаются на индикаторы, которые всегда запаздывают), меня можно назвать скорее чартистом, фокусирующим внимание на цене. Некоторые инструменты, вроде пивотных точек и уровней Фибоначчи, могут помочь в прогнозировании, но их возможности в этом плане достаточно ограничены. В природе не существует надежного метода предсказания будущего. Еще одна связанная с ценой проблема, которую почему‑то не принято обсуждать (но я посвящу вас в эту тайну), заключается в том, что движение цены поддается объяснению лишь при условии идентификации превалирующей на рынке общей тенденции. Статьи Чарльза Доу (Charles Dow (1851–1902) – американский журналист, соучредитель Dow Jones & Company) помогли мне разобраться в этом вопросе. В каждый данный момент времени рынок находится в одной из четырех стадий цикла (консолидация, тенденция к повышению, распределение, тенденция к понижению). Изучаемый вами рынок может двигаться вверх, вниз или вправо. Впрочем, этого знания недостаточно. Мы должны научиться в режиме реального времени идентифицировать текущую стадию цикла.

Теперь исследуем этот подход в приложении к непродуманному открытию позиций на основании графических моделей. Время от времени они срабатывают, а иногда вход в рынок на авось приводит, мягко говоря, к неприятным последствиям. Трейдеры наугад сводят трендовые модели с трендовым рынком, а диапазонные модели – с боковым рынком. Рано или поздно, устав от хаотичного чередования прибылей и убытков, они вообще забрасывают графические модели и переходят на модные методы анализа. «В конце концов, они ведь для новичков», – цедите вы сквозь зубы и начинаете гуглить новые стратегии.

Что же нам известно? Графические модели следует применять на соответствующих им стадиях рыночного цикла. В завершение темы исследуем способ работы с простым трио скользящих средних, высчитываемых с помощью чисел Фибоначчи. Как вам уже известно, я называю их Волной. Повторим вкратце: Волну формируют три 34‑периодные экспоненциальные скользящие средние, высчитываемые по максимуму цены, по закрытию и по минимуму бара или свечи. Линии эти на ваших графиках двигаются вверх, вниз и вправо. Время от времени составляющие Волну экспоненциальные скользящие средние образуют то, что я называю часовым углом. К примеру, при работе с дневными графиками (их еще называют графиками на конец дня – end of day charts) вы обычно имеете дело с ценовыми данными за один год. Такой объем данных позволяет убить сразу несколько зайцев. Во‑первых, все существенные движения цены оказываются прямо перед глазами: недавние тренды, 52‑недельные максимумы и минимумы, а также значимые развороты. Во‑вторых, вы получаете возможность определиться с подходящим часовым углом, что означает сжатие годовых данных по ценовому движению до предела, позволяющего при анализе сформированного тремя линиями часового угла верно идентифицировать текущую стадию рыночного цикла.

Прямо замечу, что не существует в мире трейдера, которому не пошло бы на пользу умение точно и своевременно разбираться с текущими стадиями рыночного цикла. Лично я использую свое знание в процессе торговли по графическим моделям, однако ими дело не ограничивается. Идентификация стадий рыночного цикла требуется при всех стилях трейдинга. Не разобравшись в этом вопросе, невозможно выбрать правильный способ входа в рынок. Известно вам об этом или нет, но все существующие на данный момент времени методы открытия позиций разработаны для трендов, разворотов, пробитий/прорывов или диапазонных циклов! Поэтому при составлении торгового плана первым делом следует разобраться с текущей стадией цикла, иначе выбор стратегии входа будет случайным, а, следовательно, неверным. Не существует универсального способа открытия позиций, который подходил бы для всех стадий рыночного цикла.

Не составляет особого труда разобраться в том, какие графические модели являются трендовыми, а какие нет – их можно определить уже по названиям. Нисходящие клинья (falling wedges) и направленные вниз каналы (down channels), как видно из названий, соответствуют нисходящей тенденции. Восходящие клинья (rising wedges) и направленные вверх каналы (up channels) формируются при восходящей тенденции. Я отмечаю это, поскольку многие трейдеры, отыскав на графике линии поддержки и сопротивления, просто открывают позиции с этих уровней. В таких случаях оказывается пропущенным важный этап анализа. Для того чтобы правильным образом задействовать настройку по трендовой модели, надо сначала выяснить, присутствует ли на рынке тенденция. Волна является единственным известным мне способом идентификации тренда в режиме реального времени.

На Рис. 11.1 приведен 15‑минутный график валютной пары USD/CAD, на котором четко просматривается тенденция к понижению под часовым углом, колеблющимся между четырьмя и шестью часами. Типичная нисходящая тенденция. Нисходящей тенденции идеально соответствуют графические модели типа нисходящего клина и направленного вниз канала. Треугольники, прямоугольники, двойная или тройная вершина и дно больше подходят рынкам с ограниченным диапазоном движения, переживающим стадии консолидации или распределения (см. Рис. 11.2).

Рисунок 11.1. Подтвержденная нисходящая тенденция с четырех‑ до шестичасовым углом Волны. Источник: © eSignal

Рисунок 11.2. Модель нисходящего клина подходит для торговли исключительно при нисходящей тенденции.

Данный подход не ограничен временными масштабами и может применяться не только при работе с краткосрочными внутридневными графиками. Как насчет более масштабного дневного графика валютной пары EUR/USD (см. Рис. 11.3)?

Рисунок 11.3. Направленный вниз канал образован двумя параллельными линиями нисходящей тенденции.

Цена на Рис. 11.4 находится в направленном вниз канале, типичном для нисходящей тенденции. Итак, первым делом следует обнаружить графическую модель. Второй шаг – подтверждение того, что данная модель образовалась на фоне соответствующего ей рыночного цикла. Имейте в виду, что графические модели являются простым соединением линий восходящих и нисходящих тенденций, а также горизонтальных уровней поддержки и сопротивления. Направленный вниз канал образуют две линии нисходящей тенденции. Можно ли это считать знаком нисходящей тенденции? Для ответа на этот вопрос следует прибегнуть к помощи часового угла Волны. Подобного рода подтверждающий фильтр приложим к любому типу трейдинга при условии понимания того, для какой именно стадии рыночного цикла была разработана ваша стратегия. К сожалению, большинство трейдеров упускают это из виду, главным образом вследствие того, что им никогда об этом не рассказывали. Трейдеры склонны идентифицировать себя по торговому стилю – «свинг‑трейдер», «импульсный трейдер».

Рисунок 11.4. Направленный вниз канал действенен только при нисходящей тенденции. Источник: © eSignal, 2009

Это половинчатая оценка. Импульсным трейдером вы можете быть только при боковом рынке. При ярко выраженных тенденциях движения, надо идентифицировать трендовые модели и искать возможности для совершения свинговых сделок. Позвольте стадии рыночного цикла решать за вас! Рассмотрим графические модели, соответствующие боковому рынку. График на Рис. 11.5 представляет собой довольно интересную картину. При идентификации бокового рынка следует принимать во внимание ширину модели и величину диапазона между горизонтальным уровнем сопротивления и горизонтальным уровнем поддержки – он должен быть достаточно широким для торговли внутри него.

Торговля внутри диапазона осуществляется посредством стратегий, нацеленных на извлечение выгоды из широких боковых моделей, подобных той, что изображена на графике. Короткие позиции открываются у статических горизонтальных уровней сопротивления (под потолком), а длинные – у статических горизонтальных уровней поддержки (над полом). Альтернативой может быть вход в рынок при пробитии/прорыве пола или потолка диапазона. Естественно, эта модель должна быть подтверждена боковым рыночным циклом (см. Рис. 11.6).

Рисунок 11.5. Прямоугольники являются моделями консолидации.

Рисунок 11.6. Волна указывает на боковой рынок для валютной пары EUR/AUD. Источник: © eSignal, 2009

В каждом из вышеприведенных примеров графическая модель рассматривается в качестве потенциального входа, но только после получения подтверждения о наличии соответствующей стадии рыночного цикла. В отсутствие такого подтверждения неверная оценка линий и технических уровней графической модели может привести к ошибочным решениям. Безотносительно того, приверженцем какого стиля трейдинга вы себя считаете, правильный подбор стратегии для той или иной стадии рыночного цикла серьезно повышает шансы на успех (см. Рис. 11.7 и 11.8).

Рисунок 11.7. Идентификация графической модели с помощью автоматической компьютерной программы Autochartist. Источник: ©Autochartist

Рисунок 11.8. Подтверждение модели прямоугольника посредством Волны для бокового рынка. Источник: © eSignal

Правая сторона графика Единственная причина, по которой мы, трейдеры, нуждаемся в знании о происшедшем (левая сторона графика), состоит в том, что прошлое помогает определить будущее (правая сторона графика). Слишком часто мы оказываемся вовлеченными в споры о причинах происходящего. Однако такого рода дискуссии превращаются в разновидность пустопорожних интеллектуальных изысков, если не затрагивают вопроса о том, как можно использовать прошлое для прогнозирования будущего развития событий. Множество раз приходилось наблюдать разного рода обсуждения на форумах в сети. Я всегда присоединяюсь к беседам и актуальным дискуссиям, дающим основание для конкретных действий. Действенный анализ в рамках публичного обсуждения встречается нечасто. При действенном анализе участники обсуждения высказывают собственные мнения относительно будущего поведения цены. Надо иметь мужество для того, чтобы отвечать на вопросы читателей и говорить им конкретные вещи, делиться мнением касательно настроек и цены. Вот что я называю концентрацией на правой стороне графика.

В ходе «междусобойчиков» почти всегда затрагиваются либо долгосрочные перспективы (от одного до двух лет), либо прошлые события (левая сторона графика). Объективная экономическая реальность, как правило, относится к левой стороне, так как экономические и финансовые данные обращены в прошлое. Не существует ни одного показателя, который мог бы взять на себя миссию движителя цены. Ни валовой внутренний продукт, ни розничные продажи, ни данные по рынку труда не способны на такое. Если выходят какие‑то фундаментальные бычьи новости, будьте уверены, что найдутся такие же важные фундаментальные данные, но уже медвежьего характера. Весь трюк в том, чтобы понять, какие именно новости закладываются в цену в данный момент времени. Рынок принимает во внимание определенные взаимосвязи. Примером таких взаимосвязей могут служить индекс Доу‑Джонса и пара доллар‑йена.

Доверие потребителей

В какой степени реакция рынка на план стимулирования экономики стала отражением его негативности? Полностью ли она учтена ценой? Было достигнуто соглашение о направлении колоссальных финансовых средств (более триллиона долларов, попавших в казну из карманов американских налогоплательщиков) на преодоление кризиса. Мы не собираемся сидеть, сложа руки, мы будем что‑то делать. Главное, во‑первых, не нанести еще больший вред экономике США, а во‑вторых, путем вливаний капитала в экономику поддержать бизнес и, что еще важнее – потребительский рынок. Если американский потребитель считает, что экономика разворачивается вверх, то он будет больше покупать, вследствие чего улучшится состояние экономики. Лучших данных просто не существует. Все экономические показатели запаздывают во времени. Ведущим фактором оказывается психология потребителя. Его настроение улучшается еще до того, как улучшение экономики выражается в конкретных цифрах показателей.

Перед выступлением министра финансов Тимоти Гейтнера, посвященного детальному разбору плана стимулирования экономики, у меня состоялась беседа с другом, который работает в одном из инвестиционных фондов. Мы пришли к мнению, что после выступления следует ожидать падения фондового рынка. Дело в том, что позитивная новость уже была заложена в цене акций, поэтому ожидать следовало лишь двух сюрпризов: 1) отсутствия вообще какого бы то ни было сообщения; 2) новости о том, что Соединенные Штаты сорвали джек‑пот в межгалактической лотерее и теперь могут расплатиться со всеми долгами. Другими словами, что бы ни случилось, фондовому рынку было не избежать обвала.

Эта история напрямую соотносится с ситуацией по валютной паре USD/JPY. Вправе ли мы квалифицировать текущие движения цены как начало бокового цикла, предшествующего развороту рынка вверх? Проанализируем дневной график с помощью программы GRaB. Зеленые, красные и синие свечи на дневном графике служат подтверждением перехода к боковой стадии. Индикатор Волны, рассчитываемый с помощью 34‑дневных экспоненциальных скользящих средних, указывает на близость стадии консолидации или распределения (см. Рис. 11.9).

Уровни по числам Фибоначчи на дневном графике доллар‑йена указывают на солидное двойное дно (уровни 87.10–87.12), которое, по крайней мере, в краткосрочном плане может служить прочным полом для цены. Потенциальные потолки идентифицируются 25, 38,2 и 50‑процентными уровнями отскока по числам Фибоначчи (см. Рис. 11.10).

Пол и несколько уровней потолков могут ограничить потенциал движений в обе стороны по валютной паре USD/JPY, так как существуют серьезные доводы в пользу того, что негативные новости, протащившие индекс Доу‑Джонса вниз, уже полностью учтены ценой. Удержание консолидационного диапазона с границами на уровнях 87.10 и 92.25/93.83 станет указанием на то, что и индекс перейдет в фазу консолидации.

Рисунок 11.9. Переходная стадия рыночного цикла на дневном графике валютной пары USD/JPY.

Рисунок 11.10. Идентификация потенциальных потолков и пола на дневном графике валютной пары USD/JPY с помощью уровней Фибоначчи.

Склонность к риску

Валютная пара USD/JPY уже шесть дней находится в стадии перехода к консолидации. На графике формируется модель, подтверждающая скорое начало нового цикла, и хотя еще рано официально объявлять о его начале, у инвесторов уже разыгрался аппетит к риску (см. Рис. 11.11).

Рисунок 11.11. Выявленная с помощью программы Autochartist модель симметричного треугольника на дневном графике валютной пары USD/JPY. Источник: ©Autochartist

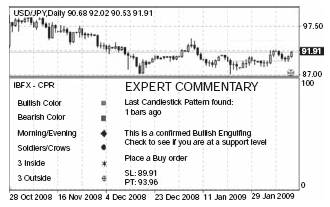

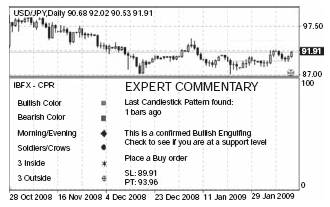

В такой ситуации нельзя спускать глаз с линии нисходящей тенденции (зеленая линия сопротивления) на асимметричной треугольной формации. В настоящий момент цена колеблется в районе линии нисходящей тенденции, ключевой уровень прорыва расположен на 91.84 – непосредственно под важным психологическим уровнем 92.00 (см. Рис. 11.12). Возможность прорыва может быть ослаблена тем, что индекс Доу‑Джонса по‑прежнему ниже уровня 8000, но сосредоточим внимание на сигналах дневных графиков по валютной паре USD/JPY. Есть основания искать более высокие максимумы, но бычье поглощение всего лишь одно. См. Рис 11.13.

Из этого следует, что потолки по валютной паре USD/JPY все еще остаются целыми. Их пробитие будет означать возвращение быков на фондовый рынок и высокую вероятность продолжения движения верх по доллар‑йене, ведь эта валютная пара служит верным отражением поведения фондовых индексов. Перед нашими глазами постепенно совершается важное изменение психологического настроя инвесторов.

Рисунок 11.12. Воссоздание линий моделей и технических уровней на представленном в режиме реального времени графике валютной пары USD/JPY.

Рисунок 11.13. Применение программного расширения для платформы МТ4 при поиске моделей свечей.

Продавайте на новостях

Индекс Доу‑Джонса сейчас [2] сильно опустился, главным образом вследствие покупки на слухах, продажи на новостях – после опубликования пакета мер для стимулирования экономики США. К несчастью для фондовых быков, в заявлении министра финансов Тимоти Гейтнера недоставало конкретики – инвесторы так и не поняли, каким образом власти собираются реализовывать свои планы. Уолл‑стрит ненавидит неопределенность больше, чем плохие новости. Оставшиеся без ответа вопросы привели к подъему доллара США, играющему роль валюты‑убежища (см. Рис. 11.14).

На фоне быстро падающего индекса и прекрасно себя чувствующего индекса доллара США, взмывшего вверх от уровня 85, доллар‑йена начинает западать и стремится к выходу из треугольной модели, которая сформировалась на азиатской сессии во вторник. После открытия Франкфурта и Лондона цена, пробив поддержку, окончательно добивает треугольник (см. Рис. 11.15).

На прошлой неделе валютная пара USDAIPY двигалась вверх, получая поддержку от акций, когда фондовый рынок рос на ожиданиях сегодняшних новостей. Для всех валютных пар с участием японской йены процесс дисконтирования (известный также как – закладывание в цену) крайне важен и всегда имеет место при событиях, оказывающих влияние на американский фондовый рынок. За пробитием вверх последовало развитие движения вплоть до уровня, спрогнозированного программой Autochartist (см. Рис. 11.16). Выдаваемые этой программой ценовые уровни могут играть роль важных областей поддержки или сопротивления и помогают трейдерам выявлять на графике места потенциальных разворотов или стагнаций.

Прогнозируемый потолок находился там, где на 30‑минутных графиках цена стала консолидироваться и формировать треугольную модель. Согласно общему правилу, падение пары доллар‑йена будет продолжаться до тех пор, пока у участников рынка сохраняется неприятие риска, распространяющееся и торгующих акциями трейдеров. Более того, отсутствие склонности к риску усиливает роль доллара США как мировой валюты‑убежища. План стимулирования экономики поставил под угрозу симпатии инвесторов к американским акциям и породил опасения относительно дальнейшего падения. Взлетевшая до отметки 920 долларов за унцию [3] цена золота стала симптомом озабоченности и всеобщего разочарования как самим планом стимулирования, так и тем, насколько нечеткой и неконкретной оказалась его презентация.

Рисунок 11.14. Внутридневной 30‑минутный график фьючерсного контракта по индексу доллара США.

Рисунок 11.15. Программа Autochartist идентифицирует модель треугольника на 30‑минутном графике валютной пары USD/JPY. Источник: ©Autochartist

Рисунок 11.16. За бычьим пробитием модели треугольника на дневном графике валютной пары USD/JPY следует подъем к потолку (затененная область). Источник: ©Autochartist

Рисунок 11.17. Использование программы PowerStats для оценки часового диапазона движения цены по валютной паре USD/JPY. Источник: © Autochartist