В общем понимании эффективностью называют степень достижения наилучших результатов при наименьших затратах. Методическими рекомендациями эффективность инвестиционного проекта рассматривается как категория, отражающая соответствие инвестиционного проекта целям и интересам его участников. Финансово реализуемый проект может в то же время быть неэффективным для его участников. Эффективность участия в проекте собственного капитала некоторого участника (или эффективность проекта для этого участника) определяется по соотношению (с учетом разновременности) его собственного капитала, вложенного в проект, и капитала, полученного им за счет реализации проекта и остающегося в его распоряжении (после компенсации собственных издержек и расплаты с другими участниками: кредиторами, государством и пр.) [1]

Определение приемлемого для инвестора уровня экономической эффективности инвестиций является наиболее сложной областью экономических расчетов, связанной с разработкой ТЭО, так как здесь надо свести воедино все множество факторов различных интересов и потенциальных инвесторов, и кредиторов, учесть трудно предсказуемые изменения во внешней среде по отношению к проекту в условиях нестабильной экономики: инфляционное влияние, возможные изменения в системе налогообложения и т.п. Все это многократно усложняется в связи с тем, что оценка эффективности должна базироваться на соответствующей информации за весьма длительный расчетный период.

Проблема оценки экономической эффективности инвестиционного проекта заключается в определении уровня его доходности в абсолютном и относительном выражении (т.е. в расчете на единицу инвестиционных затрат, капитала), что обычно характеризуется как норма дохода.

Рекомендуется оценивать эффективность проекта в целом и эффективность участия в проекте.

Эффективность проекта в целом оценивается для определения потенциальной привлекательности проекта для возможных участников и поиска источников финансирования.

Показатели эффективности участия в проекте определяются как техническими, технологическими и организационными решениями проекта, так и схемой его финансирования. [2]

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей:

- чистый доход (ЧД);

- чистый дисконтированный доход (ЧДД) или интегральный эффект (другое, довольно широко используемое за рубежом название показателя – чистая приведенная (или текущая) стоимость, net present value (NPV));

- индекс доходности (или индекс прибыльности, profitability (PI));

- индекс доходности дисконтированных инвестиций (NPI)

- срок окупаемости (срок возврата единовременных затрат РВ);

- внутренняя норма доходности (или внутренняя норма прибыли, рентабельности, intemal rate of retum (IRR))

- PV (современная стоимость ИП)

- FV (будущая стоимость ИП)

В осуществлении и реализации инвестиционного проекта принимают участие ряд субъектов: акционеры (фирмы, компании), банки, бюджеты разных уровней. Поступающий в распоряжение общества доход (валовой внутренний продукт) от реализации эффективных проектов затем делится между ними.

Наличие нескольких участников инвестиционного процесса предопределяет несовпадение их интересов, разное отношение к приоритетности различных вариантов проекта. Поступлениями и затратами этих субъектов определяются различные виды эффективности инвестиционного проекта с позиций каждого участника. При этом следует иметь в виду, что позиции участников проекта находят воплощение в исходной информации и формировании специфических потоков денежных средств для расчета показателей эффективности. Поэтому у них могут не совпадать результаты оценки, а следовательно, и решения об их участии в проекте.

В настоящее время можно считать общепризнанным выделение следующих видов эффективности инвестиционных проектов.

Рис.1. Виды эффективности инвестиционных проектов

Эффективность проекта в целом оценивается для презентации проекта и определения в связи с этим привлекательности проекта для потенциальных инвесторов.

Общественная эффективность характеризует социально-экономические последствия осуществления проекта для общества в целом, т.е. она учитывает не только непосредственные результаты и затраты проекта, но и "внешние" по отношению к проекту затраты и результаты в смежных секторах экономики, экономические, социальные и иные внеэкономические эффекты.

Общественную эффективность оценивают лишь для социально значимых инвестиционных проектов, затрагивающих интересы не одной страны, а нескольких.

По проектам, где не нужно проведение экспертизы государственных органов управления, разработка показателей общественной эффективности не требуется.

Коммерческая эффективность проекта характеризует экономические последствия его осуществления для инициатора, исходя из весьма условного предположения, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Коммерческую эффективность иногда трактуют как эффективность проекта в целом. Считается, что коммерческая эффективность характеризует с экономической точки зрения технические, технологические и организационные проектные решения.

Наиболее значимым является определение эффективности участия в проекте. Ее определяют с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Эффективность участия оценивают прежде всего для предприятия проектоустроителя (или потенциальных акционеров). Этот вид эффективности называют также эффективностью для собственного (акционерного) капитала по проекту.

Эффективность участия в проекте включает и такие виды, как эффективность участия в проекте структур более высокого уровня (финансово-промышленных групп, холдинговых структур), бюджетная эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

Система показателей, определяемая для оценки перечисленных видов эффективности, и методологические принципы их расчета едины. Отличия заключаются в тех исходных параметрах, которые формируют потоки реальных денежных средств по проекту применительно к каждому виду эффективности. Иными словами, единая и взаимосвязанная система параметров проекта находит воплощение в единых по экономической природе показателях эффективности в зависимости от области их применения в той экономической среде, которую они должны охарактеризовать. Некоторое исключение составляют показатели общественной эффективности. "Внешние" эффекты не всегда представляется возможным учитывать в стоимостном выражении. В отдельных случаях, когда эти эффекты весьма существенны, но не представляется возможным их оценить, неизбежна лишь качественная оценка их влияния.

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода (горизонт расчета).

Горизонт расчета измеряется количеством шагов расчета.

Шагом расчета при определении показателей эффективности в пределах расчетного периода могут быть месяц, квартал или год.

Затраты, осуществляемые участниками, подразделяются на первоначальные, текущие и ликвидационные, которые осуществляются соответственно на стадиях строительной, функционирования и ликвидационной.

Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые и расчетные цены.

Под базисными понимаются цены, сложившиеся в народном хозяйстве на определенный момент времени t б . Базисная цена на любую продукцию или ресурсы считается неизменной в течение всего расчетного периода.

Измерение экономической эффективности проекта в базисных ценах производится на стадии технико-экономических исследований инвестиционных возможностей.

На стадии технико-экономического обоснования (ТЭО) инвестиционного проекта обязательным является расчет экономической эффективности в прогнозных и расчетных ценах. Одновременно рекомендуется осуществлять расчеты в базисных и мировых ценах.

Прогнозная цена Цt продукции или ресурса в конце t -го шага расчета определяется по формуле:

Цt = Цб J(t,tн), (1)

где Цб – базисная цена продукции или ресурса;

J(t,tн) – коэффициент (индекс)изменения цен продукции или ресурсов соответствующей группы в конце t -го шага по отношению к начальному моменту расчета t н (в котором известны цены).

По проектам, разрабатываемым по заказу органов государственного управления, значения индексов изменения цен на отдельные виды продукции и ресурсов следует устанавливать в задании на проектирование в соответствии с прогнозами Минэкономики РФ.

Расчетные цены используются для вычисления интегральных показателей эффективности, если текущие значения затрат и результатов выражаются в прогнозных ценах. Это необходимо, чтобы обеспечить сравнимость результатов, полученных при разных уровнях инфляции.

Расчетные цены получаются путем введения дефилирующего множителя, соответствующего индексу общей инфляции

При разработке и сравнительной оценке нескольких вариантов инвестиционного проекта необходимо учитывать влияние изменения объемов продаж на рыночную цену продукции и цены потребляемых ресурсов.

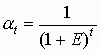

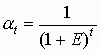

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

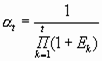

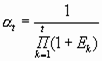

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t -м шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования  a t, определяемый для постоянной нормы дисконта Е, как:

a t, определяемый для постоянной нормы дисконта Е, как:

, (2)

, (2)

где t – номер шага расчета, t = 0,1,2,... Т, (Т – горизонт расчета).

Если же норма дисконта меняется во времени и на t -м шаге расчета равна Еt, то коэффициент дисконтирования равен

и

и  при t > 0. (3)

при t > 0. (3)

Подготовка информации о внешней среде

Для расчетов эффективности необходимо подготовить информацию о внешней среде. Показатели внешней среды характеризуют макроэкономические параметры функционирования проекта, а именно:

-оптовые цены на оборудование, запчасти, материалы;

-банковские процентные ставки;

-общую динамику инфляции на финансовом рынке;

-темпы инфляции по отдельным элементам доходов и затрат проекта;

-учетную ставку Центрального банка РФ;

-периоды начисления процентов по кредитам;

-курсы обмена валют.

Краткая характеристика перечисленных показателей

Цены. Речь идет об оптовых ценах на все виды материальных ресурсов, используемых в процессе создания и реализации проекта.

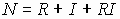

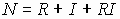

Банковские процентные ставки характеризуют цену заемных источников финансирования проекта, бывают номинальными и реальными. Номинальные процентные ставки применяются при расчетах экономической эффективности проекта в текущих ценах, они содержат в себе инфляционную составляющую. Все объявленные банковские ставки являются номинальными. Номинальная ставка рассчитывается по формуле

, (4)

, (4)

где N – номинальная процентная ставка;

R – реальная процентная ставка;

I – темп инфляции на финансовом рынке.

Данная формула применима для расчета номинальных ставок в условиях низкой инфляции (3-5% в год). При более высокой инфляции зависимость этих двух ставок становится нелинейной. Формула принимает вид:

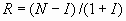

. (5)

. (5)

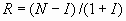

Реальная процентная ставка – это очищенная от инфляции номинальная ставка. При невысоких темпах инфляции реальная ставка рассчитывается по формуле

. (6)

. (6)

В современных экономических условиях, характеризующихся высокой инфляцией, формула принимает вид:

. (7)

. (7)

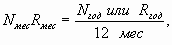

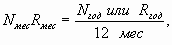

При этом следует учитывать несопоставимость методов расчета процентных ставок и темпов инфляции. Банковские процентные ставки обычно рассчитываются по правилу простых процентов, тогда как темп инфляции - по правилу сложных процентов. Поэтому для обеспечения корректности расчетов величины N,R,I должны быть приведены в сопоставимый вид. Для этого следует определить значения банковских ставок и инфляции в расчете на 1 месяц.

Для банковских ставок такой расчет производится по формуле

(8)

(8)

где  – номинальная и реальная банковские процентные ставки в пересчете на 1 месяц;

– номинальная и реальная банковские процентные ставки в пересчете на 1 месяц;

– годовая номинальная и реальная процентные ставки.

– годовая номинальная и реальная процентные ставки.

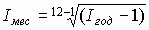

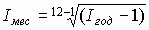

Для расчета ежемесячных темпов инфляции используется формула

. (9)

. (9)

Тогда формула расчета годовой реальной процентной ставки может быть представлена следующим образом:

. (10)

. (10)

Общая динамика инфляции на финансовом рынке (I) определяется исходя из официально публикуемых показателей инфляции в целом по экономике России.

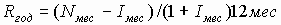

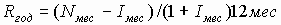

Учетная ставка Центрального банка РФ используется для определения нормативной процентной ставки за кредит, при которой процентные платежи могут включаться в себестоимость продукции. Согласно действующему законодательству этот норматив определяется по формуле

, (11)

, (11)

где  – нормативная ставка процентов за кредит, включаемых в себестоимость;

– нормативная ставка процентов за кредит, включаемых в себестоимость;

УС ЦБ – учетная ставка Центрального банка.

Период начисления процентов за банковские кредиты используется для расчета статьи "Расчеты по выплате процентов за кредиты" в составе нормируемых текущих пассивов. Стандартное значение периода начисления процентов за банковские кредиты равно 30 дням.

Темпы инфляции по отдельным элементам, формирующим затраты и результаты от инвестирования, необходимы для корректировки входных данных в процессе проведения финансово-экономического анализа проекта в текущих ценах. Инфляция по-разному воздействует на отдельные элементы, формирующие доходы и затраты, поэтому следует прогнозировать динамику инфляции:

-по элементам инвестиционных затрат (оборудование и пр.);

-элементам текущих затрат (материалам, заработной плате);

-динамике цен на продукцию.

Курс обмена валют необходим для пересчета финансовых потоков инвестиционных проектов, в которых исходные показатели представлены более чем в одной валюте. Для целей инвестиционного планирования необходимо построить прогноз динамики курса обмена валюты на дату начала проекта и весь расчетный период. Динамика обменного курса может не совпадать с темпами инфляции.

4. Методические рекомендации по оценке, анализу и интерпретации показателей экономической эффективности инвестиционного проекта

Чистый доход (ЧД). Если принять, что притоки – достигнутые результаты реализации проекта (R), а оттоки – затраты (З), то разность этих величин будет составлять экономический эффект или чистый доход.

Таким образом, в изначальном виде экономический эффект может быть выражен следующей формулой:

. (12)

. (12)

Здесь t указывает на принадлежность потоков денежных средств к конкретному t - му шагу расчета.

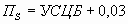

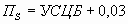

В развернутом виде эта формула включает:

(13)

(13)

(14)

(14)

где  – объем продаж;

– объем продаж;

– поступления от продаж активов;

– поступления от продаж активов;

операционные издержки;

операционные издержки;

Д – проценты по кредитам;

Н – налоги.

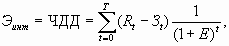

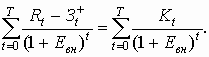

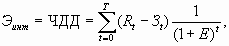

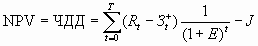

Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

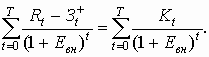

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

(15)

(15)

где  – результаты, достигаемые на

– результаты, достигаемые на  - ом шаге расчета;

- ом шаге расчета;

– затраты, осуществляемые на том же шаге;

– затраты, осуществляемые на том же шаге;

– горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

– горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

– эффект, достигаемый на

– эффект, достигаемый на  - м шаге.

- м шаге.

Если ЧДД инвестиционного проекта положителен, проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект.

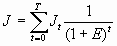

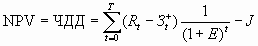

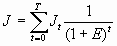

На практике часто пользуются модифицированной формулой для определения ЧДД. Для этого из состава  исключают капитальные вложения и обозначают через

исключают капитальные вложения и обозначают через

– капиталовложения на

– капиталовложения на  - м шаге;

- м шаге;

– сумму дисконтированных капиталовложений, т.е.

– сумму дисконтированных капиталовложений, т.е.

, (16)

, (16)

а через  - затраты на t - м шаге при условии, что в них не входят капиталовложения. Тогда

- затраты на t - м шаге при условии, что в них не входят капиталовложения. Тогда

(17)

(17)

и выражает разницу между суммой приведенных эффектов и приведенной к тому же моменту времени величиной капитальных вложений ( ).

).

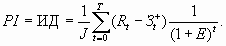

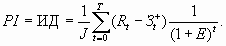

Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений.

(18)

(18)

Индекс доходности тесно связан с ЧДД. Он строится из тех же элементов, и его значение связано со значением ЧДД: если ЧДД положителен, то ИД > 1 и наоборот. Если ИД >1, проект эффективен, если ИД < 1- неэффективен.

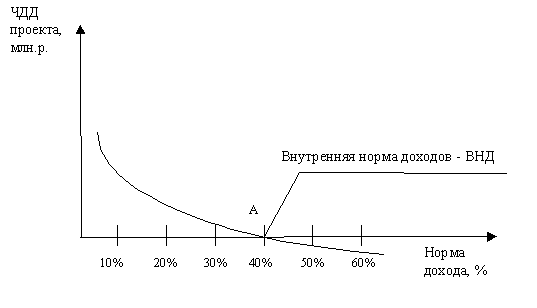

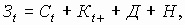

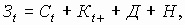

Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта ( ), при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.

), при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.

Иными словами  (ВНД) является решением уравнения

(ВНД) является решением уравнения

(19)

(19)

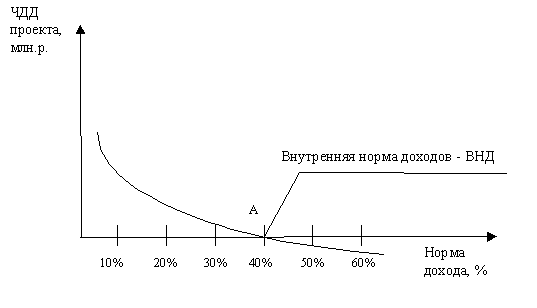

Экономическую природу этого показателя можно пояснить с помощью графика зависимости ЧДД от изменения нормы дохода.

Рис.2. Зависимость ЧДД от изменений нормы дохода

На графике (рис.2) показано, что с ростом требований к эффективности инвестиций (через Е) величина ЧДД уменьшается, достигая нулевого значения при пересечении с осью абсцисс в точке “А”. Внутренняя норма дохода характеризует нижний гарантированный уровень доходности инвестиций, генерируемый конкретным проектом, при условии полного покрытия всех расходов по проекту за счет доходов. Кривая, приведенная на рис.1.2 отражает классический график при более сложных распределениях во времени он выглядит несколько иначе.

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта (Е), то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

В случае, когда ВНД равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправданы, и может рассматриваться вопрос о его принятии.

Если сравнение альтернативных инвестиционных проектов по ЧДД и ВНД приводят к противоположным результатам, предпочтение следует отдавать ЧДД.

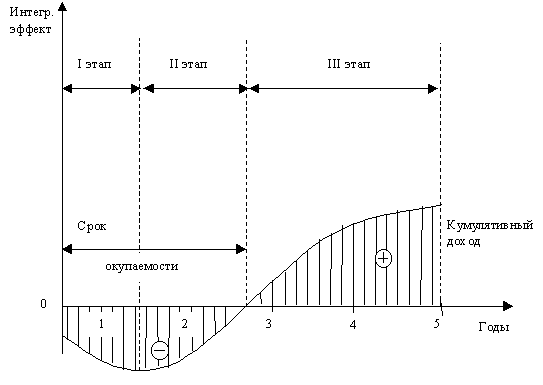

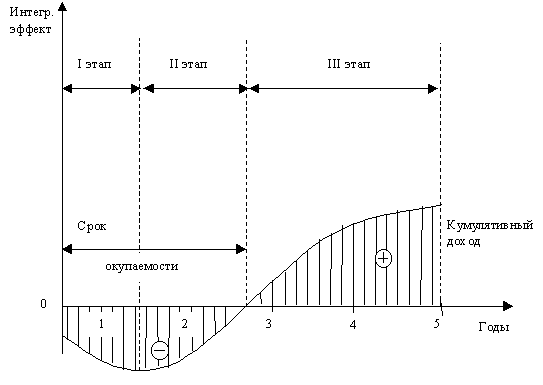

Срок окупаемости - минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иными словами, это – период (измеряемый в месяцах, кварталах, годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Более наглядно это видно из графика жизненного цикла инвестиций (рис.3).

Рис. 1.3. Жизненный цикл инвестиций:

a t, определяемый для постоянной нормы дисконта Е, как:

a t, определяемый для постоянной нормы дисконта Е, как: , (2)

, (2) и

и  при t > 0. (3)

при t > 0. (3) , (4)

, (4) . (5)

. (5) . (6)

. (6) . (7)

. (7) (8)

(8) – номинальная и реальная банковские процентные ставки в пересчете на 1 месяц;

– номинальная и реальная банковские процентные ставки в пересчете на 1 месяц; – годовая номинальная и реальная процентные ставки.

– годовая номинальная и реальная процентные ставки. . (9)

. (9) . (10)

. (10) , (11)

, (11) – нормативная ставка процентов за кредит, включаемых в себестоимость;

– нормативная ставка процентов за кредит, включаемых в себестоимость; . (12)

. (12) (13)

(13) (14)

(14) – объем продаж;

– объем продаж; – поступления от продаж активов;

– поступления от продаж активов; операционные издержки;

операционные издержки; (15)

(15) – результаты, достигаемые на

– результаты, достигаемые на  - ом шаге расчета;

- ом шаге расчета; – затраты, осуществляемые на том же шаге;

– затраты, осуществляемые на том же шаге; – горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

– горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта). – эффект, достигаемый на

– эффект, достигаемый на  - м шаге.

- м шаге. – капиталовложения на

– капиталовложения на  – сумму дисконтированных капиталовложений, т.е.

– сумму дисконтированных капиталовложений, т.е.

- затраты на t - м шаге при условии, что в них не входят капиталовложения. Тогда

- затраты на t - м шаге при условии, что в них не входят капиталовложения. Тогда

).

). (18)

(18) ), при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.

), при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.