Деятельность ОАКБ «Узпромстройбанк» подчиняется основной задаче, поставленной Правительством Республики Узбекистан перед банками страны по долгосрочной политике, нацеленной на поддержание достаточности капитала банка и обеспечение его прироста. Всё это связано с широкомасштабными инвестиционными программами по техническому и технологическому перевооружению основных отраслей промышленности, а также модернизации производства и развитию малого бизнеса и частного предпринимательства.

Узпромстройбанк является старейшим банком страны, имеет богатую историю, которая начинается с 1922 года, и за это время накопил огромный опыт в практике банковского дела. Являясь ведущим универсальным коммерческим банком республики, ОАКБ «Узпромстройбанк» осуществляет целенаправленные инвестиции в реальный сектор экономики, способствуя формированию высокого экономического потенциала и дальнейшему динамичному развитию республики. При этом Банк широко привлекает иностранные кредиты для финансирования крупных инвестиционных проектов, а также малого бизнеса и предпринимательства.

Будучи одним из крупнейших инвестиционных банков республики Узпромстройбанк имеет высокий уровень поддержки как со стороны государства, так и акционеров банка.

В настоящее время Банк занимает свое достойное место в финансовом секторе экономики страны, сформировав оптимальную клиентскую базу, оказывая практически весь спектр банковских услуг.

Стратегия ОАКБ «Узпромстройбанк» нацелена на долгосрочную поддержку реконструкции и технологического перевооружения производства предприятий нефтяной и газовой промышленности, строительного и энергетического комплексов страны. В тоже время большое внимание уделяется финансовому оздоровлению экономически несостоятельных предприятий, последующей модернизации и дальнейшему повышению их финансовой устойчивости.

Не менее важным направлением развития банка является развитие сферы розничных услуг, в частности широкая эмиссия и обслуживание международных пластиковых карточек «VISA», увеличение объема и повышение качества услуг посредством организованной разветвленной сети торговых терминалов массового обслуживания.

Закономерным итогом признания деятельности банка стало подтверждение рейтинговым агентством "Ahbor-Reyting" кредитного рейтинга ОАКБ "Узпромстройбанк" по национальной шкале на уровне "uzA+" с прогнозом "Стабильный" по результатам мониторинга рейтинга по итогам 2011 года. Рейтинг "uzA+" обозначает очень высокий уровень кредитоспособности банка, отражающий очень низкий уровень кредитного риска в его деятельности.

В середине декабря 2011 года международное рейтинговое агентство "Standard&Poor`s" повысило на одну позицию долгосрочный кредитный рейтинг ОАКБ "Узпромстройбанк" до уровня "B+" с прогнозом "Стабильный". В то же время международное рейтинговое агентство "Fitch Ratings" подтвердило ОАКБ "Узпромстройбанк" все рейтинги с прогнозом "Стабильный". Полученные оценки отражают его адекватную бизнес-позицию, позицию по риску и сопоставимые показатели ликвидности.

Новые планы и задачи банка в 2012 году, объявленном Правительством «Годом Семьи», непосредственно связаны с дальнейшим углублением и расширением масштабов реформ, последовательно реализуемых с первых лет Независимости, важнейшими приоритетами экономического развития страны, осуществлением активной инвестиционной политики по реализации стратегически значимых проектов, финансовой поддержке малого бизнеса, в том числе молодых семей.

Открытый акционерный коммерческий банк «Узбекский промышленно-строительный банк» является одним из ведущих универсальных коммерческих банков Республики Узбекистан, финансирует крупные инвестиционные проекты базовых отраслей экономики, осуществляет всемерную поддержку малого бизнеса и частного предпринимательства, а также оказывает широкий спектр розничных услуг. Основным направлением деятельности банка является широкомасштабное участие в структурных преобразованиях экономики, реализации инвестиционных проектов по модернизации предприятий, техническому и технологическому перевооружению промышленности, поддержка и финансовое оздоровление производства, динамичное повышение ресурсной базы. Постоянное наращивание инвестиционного потенциала, уровня капитализации и диверсификация источников финансовых ресурсов закладывают основу, как для расширения масштабов активных операций, так и своевременного полного выполнения своих обязательств перед кредиторами, депозиторами и инвесторами.

ОАКБ «Узпромстройбанк» был основан в 1922 году как Промышленный банк. В 1991 году банк преобразован в акционерно-коммерческий. В 2009 году изменено наименование на открытый акционерный коммерческий банк «Узбекский промышленно-строительный банк» (ОАКБ «Узпромстройбанк»).

За десятилетия своей деятельности ОАКБ «Узпромстройбанк» утвердился как крупнейший инвестиционный институт. Несмотря на жесткую конкуренцию, банк продолжает удерживать передовые позиции на финансовом рынке страны и является одним из лидеров, предоставляющих предприятиям и организациям весь спектр современных банковских услуг для реализации долгосрочных проектов во всех отраслях экономики, способствует внедрению современных технологий и выпуску конкурентоспособной продукции.

Важнейшей составляющей деятельности ОАКБ «Узпромстройбанк» является реализация, возложенных Президентом Республики задач по поддержке предприятий реального сектора экономики, обеспечение устойчивых темпов экономического роста и макроэкономической сбалансированности, стабильной работы базовых отраслей реального сектора экономики и содействие занятости населения, осуществление адресной поддержки предприятий-экспортеров ведущих отраслей промышленности и малого бизнеса.

Осознавая значимость возложенных правительственных задач, а также в целях обеспечения их эффективного исполнения, оптимизирована структура банка.

Банк является:

членом международной электронной платежной системы S.W.I.F.T.,

абонентом транснациональной информационной дилинговой системы Reuters Dealing 3000,

участником системы гарантирования вкладов населения в банках Узбекистана,

действительным членом Узбекской Республиканской Валютной Биржи по всем секциям,

акционером и членом Республиканской Фондовой Биржи «Тошкент»,

принципиальным членом и акционером международной платежной ассоциации «VISA International»,

единственным расчётным банком системы внутристрановых расчётов по картам Visa в сумах на территории Узбекистана - Uz NNSS,

членом Ассоциации банков Узбекистана,

Банком-корреспондентом систем международных денежных переводов «CONTACT», «Migom», «Interexpress», «Blizko», «Western Union», «UNIstream», «Быстрая почта», «Золотая корона», «Лидер».

Анализ отдельных финансовых показателей ОАКБ «Узбекский промышленно-строительный банк»

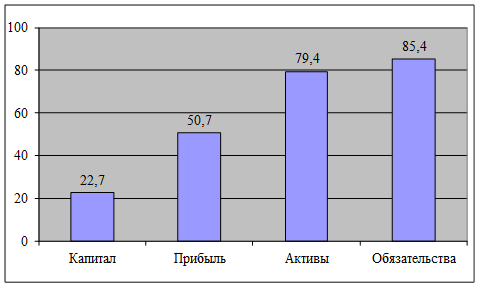

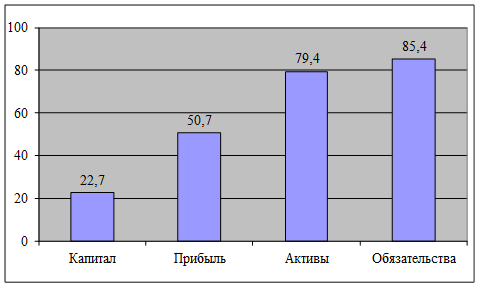

Важной составляющей стратегии развития банка явилось стабильное увеличение совокупного капитала банка. По состоянию на 1 января 2012 года собственный капитал банка доведен до 224,9 млрд. сум, что выше уровня предшествующего года на 41,6 млрд. сум или 22,7% (см. таблицу 3.2 и рис. 3).

Общий объем уставного капитала достиг 148,0 млрд. сум из которых 143,05 млрд. сум приходится на долю простых акций и 4,95 млрд. сум - привилегированных.

Таблица 3

Финансовые показатели деятельности ОАКБ «Узпромстройбанк»

(млрд.сум)

| Показатели

| 01.01.2011

| 01.01.2012

| Темп прироста, %

|

| Активы

| 1928,5

| 3460,5

| 79,4

|

| Обязательства

| 1745,2

| 3235,6

| 85,4

|

| Капитал

| 183,3

| 224,9

| 22,7

|

| Прибыль

| 15,0

| 22,6

| 50,7

|

Источник: составлено по данным годового отчета ОАКБ «Узбекский промышленно-строительный банк» за 2011 год. www.uzpsb.uz

Рис.3 - Прирост за 2011 год финансовых показателей деятельности банка, %

Источник: составлено по данным годового отчета ОАКБ «Узбекский промышленно-строительный банк» за 2011 год. www.uzpsb.uz

В целях исполнения Постановления Президента Республики Узбекистан от 26 ноября 2010 г. за №ПП-1438 «О приоритетных направлениях дальнейшего реформирования и повышения устойчивости финансово-банковской системы республики в 2011-2015 годах и достижения высоких международных рейтинговых показателей», а также постоянного наращивания капитала, в отчетном году Банком выпущены и размещены простые акции на общую сумму 24,25 млрд. сум (см. таблицу 4 и рис. 4).

Таблица 4

Динамика формирования акционерного капитала ОАКБ «Узпромстройбанк»

(млрд. сум)

| Дата

| Оплаченный уставный капитал

| Обыкновенные акции

| Привилегированные акции

|

| 01.01.2008

| 34,6

| 30,6

| 4,0

|

| 01.01.2009

| 100,0

| 96,0

| 4,0

|

| 01.01.2010

| 110,0

| 105,6

| 4,4

|

| 01.01.2011

| 123,75

| 118,8

| 4,95

|

| 01.01.2012

| 148,0

| 143,05

| 4,95

|

Источник: составлено по данным годового отчета ОАКБ «Узбекский промышленно-строительный банк» за 2011 год. www.uzpsb.uz

Рис.4 - Структура акций ОАКБ «Узпромстройбанк» (млрд.сум)

Источник: составлено по данным годового отчета ОАКБ «Узбекский промышленно-строительный банк» за 2011 год. www.uzpsb.uz

Приведенные данные свидетельствуют о том, что уставный капитал банка за последние 5 лет возрос в 4,3 раза.

Норматив отношения собственных средств Банка к активам, взвешенным с учетом риска (норматив достаточности капитала) колебался на уровне от 0,108 до 0,131 и по итогам года сложился в размере 0,117. В течение всего периода уделялось повышенное внимание состоянию ликвидности баланса Банка. Способность Банка удовлетворять требования кредиторов по обязательствам со сроком до 30 дней (норматив текущей ликвидности) составила 79,4% при минимальном значении 30%.

ОАКБ «Узпромстройбанк» - динамично развивающийся банк, удовлетворяющий потребности различных групп клиентов в широком спектре качественных банковских услуг на всей территории Узбекистана. Банк стремится эффективно инвестировать собственные и привлеченные средства физических и юридических лиц в реальный сектор, содействуя развитию экономики страны, действуя в интересах вкладчиков, клиентов и акционеров.

Проведенные банком мероприятия по увеличению объема собственных и иных ресурсов оказали позитивное влияние на увеличение объема средств, направленных в активы Банка.

ОАКБ «Узпромстройбанк» придерживается клиентоориентированной политики, сочетая развитие филиальной сети с повышением эффективности деятельности банка в целом.

Грамотная умеренно консервативная финансовая политика, классические стандарты банковского дела, качественный менеджмент, применение новейших технологий и инновационных подходов в обслуживании повышают доверие клиентов к банку и укрепляют его репутацию. Залогом стабильности Банка, обеспечивающим поступательный рост объемов и расширение спектра проводимых операций, являются его собственные капитальные ресурсы.

Укрепление клиентской базы - одно из важнейших направлений деятельности банка. По состоянию на 01.01.2012 года в банке обслуживается порядка 36,3 тыс. хозяйствующих субъектов, включая частные, совместные предприятия, дехканские и фермерские хозяйства, а также индивидуальных предпринимателей и других. В банке обслуживаются субъекты различных отраслей, наиболее значимые из них - предприятия нефтегазовой, топливно-энергетической промышленности, химического, машиностроительного, строительного комплексов республики, крупные транспортные и торговые предприятия, продовольственные компании. Количество частных клиентов Узпромстройбанка на 1 января 2012 года составляет 889,3 тыс. Специалисты Банка оказывают квалифицированную помощь при решении самых разнообразных задач клиентов, применяя индивидуальный подход и придерживаясь основополагающего принципа работы «Не клиент для банка, а банк для клиента».

В целях приближения услуг к клиентам действует 78 мини-банков (в 2011 году открыто 5 мини-банков: «Спитамен» при Амир-Темурском филиале банка, «Бек-Тупи» при ЦОРФ, «Хива» при Хорезмском региональном филиале, «Еркургон» при Кашкадарьинском региональном филиале и «Навкирон» при Тукимачиликском филиале Бухарского регионального филиала), обеспечивающих оперативность управления денежными средствами около 8,9 тыс. клиентов. Во всех мини-банках поддерживается качественное проведение расчетов, экономия времени клиентов, укрепление имиджа подразделений.

Основными принципами построения взаимоотношений между Банком и клиентами является постоянный конструктивный диалог, внимание к их проблемам и потребностям, оперативное принятие решений и информационная открытость. Вся значимая информация о деятельности Банка оперативно доводится до сведения клиентов, регулярно предоставляется финансовая отчетность, аудиторские заключения, данные рейтинговых агентств, проводится широкомасштабная реклама новых видов услуг.

Специалисты банка, занимаясь непосредственным внедрением банковских продуктов, обеспечивают максимально эффективное взаимодействие всех подразделений банка, занятых в конкретном бизнес-процессе. Гарантируется получение клиентами качественной консультационной помощи при оформлении кредита или подготовке бизнес-плана для привлечения инвестиций, а также внешнеторговой документации, организации инвестиционной деятельности, кассовом обслуживании, использовании новейших информационных продуктов. Также оказывается помощь в техническом оформлении договоров клиента с соответствующими подразделениями Банка. Это позволяет достичь наибольшей эффективности во взаимодействии банка и клиентов, укреплении и развитии между ними партнерских отношений.

ОАКБ «Узпромстройбанк» является членом «Фонда гарантирования вкладов граждан в банках». Вклады населения, хранящиеся в ОАКБ «Узпромстройбанке» гарантированы этим фондом.

Заключение

В результате проведенного исследования можно сделать следующие выводы:

Собственный капитал банка - специально создаваемые фонды и резервы, предназначенные для покрытия убытков и находящиеся в пользовании банка в течение всего периода его функционирования. Чем больше банковский капитал, тем больше активов может оказаться неуплаченными прежде, чем банк станет неплатежеспособным и тем меньше будет риск банка. Таким образом, можно сделать вывод, что собственный капитал - основа коммерческой деятельности банка. Он обеспечивает его самостоятельность и гарантирует его финансовую устойчивость, являясь источником сглаживания негативных последствий различных рисков, которые несет банк.

Несмотря на незначительную долю в ресурсах собственный капитал выполняет ряд жизненно важных функций, которые в свою очередь выступают как составляющие собственного капитала в создании благоприятных условий для нормального функционирования банка и дальнейшего его развития. Отсюда, в свете выполнения капиталом особых функций важна и его роль. В свою очередь, принадлежность собственного капитала к банковским ресурсам и рассмотрение его именно с позиций места и роли в структуре ресурсов банка позволяет нам выделить некоторые моменты: во-первых, использование собственного капитала в контексте «ресурс» означает возможность его использования и распоряжения; во-вторых, ресурсы есть основа деятельности банка. В этом заключается необходимость и важность идентификации собственного капитала как банковского ресурса.

Дано определение достаточности капитала банков. На наш взгляд, достаточность − это понятие больше для регулятивных органов, и у этого термина есть некоторый «регулятивный смысл». Кроме того, поскольку «достаточность» в нашем случае означает «достаточность для поддержания и расширения бизнеса», то оно предполагает дальнейшие активные действия. Считаем, что достаточность капитала банка − это такое состояние капитала банка, которое характеризуется соблюдением определенных условий, и при котором капитал способен полноценно выполнять свои функции. Адекватность капитала − это основной принцип достаточности капитала, сопоставление капитала банка и рисков, возникающих при осуществлении банком своей деятельности.

Вопрос достаточности банковского капитала − вопрос особой заинтересованности общества и государства; мы дополнили существующий понятийный аппарат понятиями достаточность и адекватность; проиллюстрировали эволюцию показателей достаточности капитала.

Величина банковского капитала существенно влияет на уровень надежности и доверия к банку со стороны общества. Именно поэтому проблема определения достаточности капитала банка на протяжении длительного времени является предметом научных исследований и споров между банками и регулирующими органами. В Узбекистане данная проблема также актуальна, причем особо остро стоит вопрос о достаточности капитала.

Адекватность капитала отечественного банка, во-первых, зависит от объема операций банка по привлечению временно свободных финансовых ресурсов юридических и физических лиц. И, во-вторых, от размеров рисков, которые берет на себя тот или иной украинский банк, проводя активные операции. Оптимальная банковская политика в области капитализации состоит именно в поддержании приемлемого уровня риска работы банка неизменным благодаря наращиванию собственного капитала.

Таким образом, капитал банка - главный показатель его способности к дальнейшему развитию. Укрепление ресурсной базы отечественных кредитно-финансовых учреждений, интеграция банковской системы страны в мировое сообщество в значительной степени будут зависеть от роста собственных капиталов банков.

Список использованной литературы

1. Законы Республики Узбекистан, Указы и Постановления Президента, Постановления Кабинета Министров

2. Конституция Республики Узбекистан

3. Гражданский Кодекс Республики Узбекистан

. Жилищный кодекс Республики Узбекистан

5. Закон Республики Узбекистан "О банках и банковской деятельности" от 25 апреля 1996 г.

6. Закон Республики Узбекистан "О Центральном банке Республики Узбекистан" от 21 декабря 1995 г.

7. Закон «О микрофинансировании» № ЗРУ - 50, от 15 сентября 2006.

. Постановление Президента Республики Узбекистан «О гарантиях бесперебойного обеспечения наличных выплат с депозитных счетов в банках» (05.08.2005 г. №ПП-147)

. Постановление Президента Республики Узбекистан «О дополнительных мерах по дальнейшему стимулированию привлечения свободных средств населения и хозяйствующих субъектов на депозиты в коммерческие банки» (06.04.2009 г. №ПП-1090)

. Постановление Президента Республики Узбекистан 26.11.2010 г. N ПП - 1438 «О приоритетных направлениях дальнейшего реформирования финансово-банковской системы республики в 2011-2015гг. и достижения высоких международных рейтинговых показателей»

11. Постановление Президента Республики Узбекистан о внесении изменения в Постановление Президента Республики Узбекистан от 7.11.2007г. № ПП-726 «О мерах по дальнейшему развитию банковской системы и вовлечению свободных денежных средств в банковский оборот» 27.08.2010 г. N ПП - 1397

12. Постановление Президента Республики Узбекистан 27.01.2010 г. N ПП - 1271 О государственной программе «Год гармонично развитого поколения»

. Постановление Президента Республики Узбекистан «О мерах по дальнейшему повышению финансовой устойчивости и усилению инвестиционной активности банковской системы» от 6 апреля 2010 г.

14. Указ Президента Республики Узбекистан 20.02.2008 г. N УП-3968 «О дополнительных мерах по либерализации условий и обеспечению гарантий вкладов населения в коммерческие банки»

15. Постановление Президента Республики Узбекистан «О мерах по дальнейшему повышению финансовой устойчивости и усилению инвестиционной активности банковской системы» от 6 апреля 2010 г.

II. Труды Президента Республики Узбекистан

16. Каримов И.А. «2012 год станет годом поднятия на новый уровень развития нашей Родины». Банковские ведомости, 25 января 2012 г.

17. Каримов И.А. «Все наши устремления и программы - во имя дальнейшего развития Родины и повышения благосостояния народа». Банковские ведомости. 26 января 2011 г.

. Каримов И.А. «Концепция дальнейшего углубления демократических реформ и формирования гражданского общества в стране» 13.11.2010 г.; источник: www.gov.uz. /ru/press/politics/4293

19. Каримов И.А. «Мировой финансово- экономический кризис, пути и меры по его преодолению в Узбекистане» Т.: «Узбекистон»,2009 г.

20. Каримов И.А. «Узбекистан, устремленный в XXI век» Т. Узбекистан 1999

III Нормативные документы, регулирующие банковскую деятельность

21. Постановление Правления Центрального банка Республики Узбекистан «Об утверждении Положения о порядке проведения инспектирования (проверки) коммерческих банков и их филиалов Центральным банком Республики Узбекистан» Постановление Правления Центрального банка Республики Узбекистан 8/1 от 12 марта 2011 г., № 735; Зарегистрировано Министерством юстиции Республики Узбекистан № 2217 14 апреля 2011 г.

22. Постановление Правления Центрального банка Республики Узбекистан «Об утверждении Положения о порядке предоставления Центральным банком Республики Узбекистан кредитов рефинансирования коммерческим банкам” Постановление Правления Центрального банка Республики Узбекистан от 22 января 2011 г. № 1/1 № 732; Зарегистрировано Министерством юстиции Республики Узбекистан 23 февраля 2011 г. № 2201

23. Постановление Правления Центрального банка Республики Узбекистан «О внесении изменений в Положение о требованиях Центрального банка Республики Узбекистан к публикуемой годовой финансовой отчетности коммерческих банков» Постановление Правления Центрального банка Республики Узбекистан от 23 октября 2010 г. №34/14 №572-1; Зарегистрировано Министерством юстиции Республики Узбекистан 8 ноября 2010 г. № 1419

24. Постановление Правления Центрального банка Республики Узбекистан «О внесении дополнений в Положение о требованиях к адекватности капитала коммерческих банков» № 949-5, 20.01.2010 г., ЦБ РУ № 384/4, 26.12.2009г.

IV.Основная литература:

25. Мулладжанов Ф. «Банковская система Республики Узбекистан за годы независимости». - Т.: Шарк, 2011.

26. Комплексный анализ финансово-экономических результатов деятельности банка и его филиалов / Л.Т. Гиляровская, С.Н. Паневина. - СПб.: Питер, 2003 г.. - 240 с.

27. Никитина Т.В. Банковский менеджмент. - СПб.: Питер, 2002 г.. - 160с.

28. Садков В., Овчинникова О. Банковские системы развитых стран: история, современность, перспективы. М.: «Прогресс», 2001 г.. - 260 с.

29. Тимоти У. Кох. Управление банком: пер. с англ. В 5-ти томах (книгах), 6-ти частях. Уфа: Спектр. Часть I, 1993 г.. - 112 с.

. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. - 5-е изд., перераб. И доп., - М.: «Перспектива», 2003 г.. - 656с.

. Шеремет А.Д. Финансовый анализ в коммерческом банке / А.Д. Шеремет, Г.Н. Щербакова. - М.: Финансы и статистика, 2001 г.. - 256 с.

32. Лаврушин О.И. Основы банковского дела: учебное пособие/ кол. Авторов; под ред. О, И, Лаврушина. - М.: КНОРУС, 2008 г.. - 384с.

33. Банковские риски: учебное пособие / кол. авторов; под ред. д.э.н., проф. О. И. Лаврушина и д.э.н., проф. Н. И. Валенцовой. - М.: КНОРУС, 2007. - 454с.

34. Никонова И., Шамгунов Р. Стратегическое управление в банках / www.bdm.ru.

35. Потемкин С.А. Анализ и планирование ликвидности в системе финансового мониторинга банка / www.bankclub.ru.

36. Родионов С. Анализ эффективности деятельности банка. Методики, технологии, инструменты / www.lanit.ru.

37. Солодкая М.С. Надежность, эффективность, качество систем управления / www.credo.ru.

38. Тронин Ю. Банковский менеджмент: проблемы и решения / www.bizcom.ru.

V. Дополнительная литература

39.. Алескеров Ф. Т., Солодков В. М. Анализ неоднородности развития и функционирования банковских систем // Доклад на XV Международном банковском конгрессе «Базельские рекомендации: подходы и реализация». - Санкт-Петербург, 2006. - Июнь.

40. «Базель III - новые стандарты по банковскому капиталу». Источник: <http://bankir.ru/news/article/6174932>

41. Банковское дело: Учебник / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. - 5-е изд., перераб. И доп. - М.: Финансы и статистика, 2005 г.. - 582 с.

42. Деньги. Кредит. Банки: Учебник для ВУЗов / Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др.; под ред. Е.Ф. Жукова. - М.: ЮНИТИ, 2006 г.. - 447 с.

. Ендовицкий Д. А., Бочарова И. В. Анализ и оценка кредитоспособности заемщика: Учебно-практическое пособие. - М.: КНОРУС, 2005. - 384с.

. Масленченков Ю.С. Финансовый менеджмент банка: Учеб. Пособие для вузов. - М.: ЮНИТИ-ДАНА, 2003 г.. - 399 с.

45. Посаднева Е.М. Рейтинговая оценка финансовой устойчивости кредитных организаций / www.fin-izdat.ru <http://www.fin-izdat.ru>

. Прохно Ю.П., Баранов П.П., Лунева, Ю.В. Теоретические и практические аспекты оценки предприятия-заемщика коммерческим банком // ж. "Деньги и кредит". - №7. - 2005 г., с.46-49.

47. Роуз Питер С. Банковский менеджмент. Предоставление финансовых услуг / Пер. с англ. - М.: Дело Лтд, 1995 г.. - 768 с.

48. Садвакасов К.К. Коммерческие банки. Управленческий анализ деятельности. Планирование и контроль. - М.: Издательство «Ось-89», 2008 г.. - 160 с.

. Соложенцев Е. Д., Степанова Н. В., Карасев В. В. Прозрачность методик оценки кредитных рисков и рейтингов. - СПб.: Изд-во С.-Петерб. ун-та, 2005. -282 стр.

VI. Периодические и статистические материалы

50. Госкомстат Узбекистана за 2007-2010гг.

51. Данные Центрального банка Республики Узбекистан и Standard & Poor’s за 2009,2010, 2011гг.

VII. Интернет-сайты

52. www.creditrussia.ru <http://www.creditrussia.ru>

. www.bankir.uz <http://www.bankir.uz>.

. www. bank menegment.ru

. <http://bankir.ru/technology/article/8207516>

. http://bankir.ru/news/article/6174932

. http://www.zakon.uz/our/news/news.

. www.asaka.uz

. www.сbu.uz

. www.fin-izdat.ru <http://www.fin-izdat.ru>

61. www.bankofengland.co.uk/coreuproses.htm

www.boj.or.jp./en/siryo.htm