В коротком хедже открывается короткая позиция по фьючерсам, которая компенсирует существующую длинную позицию на наличном рынке. Например, менеджер фонда, имеющий портфель акций, может хеджировать свою позицию от снижения курсов акций путем продажи индексных фьючерсных контрактов. В длинном хедже открывается длинная позиция по фьючерсам, чтобы компенсировать существующую короткую позицию на наличном рынке. Нефтеперерабатывающая компания может зафиксировать закупочную цену, покупая фьючерсные контракты на сырую нефть уже сегодня. Независимо от того, хеджируем мы предстоящую наличную сделку или текущую рыночную позицию, цель хэджирования всегда одна: компенсировать убытки, получаемые на одном рынке, прибылью, получаемой на другом рынке.

Процесс хеджирования позиций представлен в таблице 1.

Таблица 1.

| Короткий хедж

| Длинный хедж

|

| Если на наличном рынке

| то на фьючерсном рынке

| Итоговый хедж

| Если на наличном рынке

| то на фьючерсном рынке

| Итоговый хедж

|

| Позиция длинная, то есть участники рынка владеют товаром,

| продавцам следует занять короткую позицию, или продать фьючерсные контракты

| Поскольку позиции противоположны, они защищают продавца от риска падения цены на наличном рынке. Снижение наличной цены компенсируется доходом по фьючерсным контрактам.

| Позиция короткая, то есть участникам рынка необходимо купить товар,

| покупателям следует занять длинную позицию или купить фьючерсные контракты

| Поскольку позиции противоположны, они защищают покупателя от риска повышения цены на наличном рынке. Повышение наличной цены компенсируется доходом по фьючерсным контрактам.

|

В приведенных выше примерах мы рассмотрели случай полного хеджирования, когда потери (выигрыши) на спотовом рынке полностью компенсировались выигрышами (потерями) по фьючерсному контракту. На практике полное хеджирование случается редко, так как сроки истечения фьючерсного контракта и осуществления спотовой сделки могут не совпадать. В результате хеджер может получить как некоторый выигрыш, так и понести убытки, хотя по величине они будут меньше, чем в случае отказа от страхования. Поэтому хеджер должен стремиться свести к минимуму время между окончанием хеджа и истечением срока фьючерсного контракта. Для хеджирования следует выбирать фьючерсный контракт, который истекает после осуществления спотовой сделки. Хеджирование с помощью ближайшего фьючерсного контракта называют спот-хеджированием

Открыв позицию по фьючерсному контракту, хеджер должен оплачивать отрицательную вариационную маржу, если коньюнктура на фьючерсном рынке будет развиваться для него не благоприятно. Чем больше времени остается до срока истечения контракта, тем больше возможный разброс колебания фьючерсной цены и соответственно отрицательная маржа. Чтобы уменьшить расходы финансирования позиции, целесообразно хеджировать риск путем последовательного заключения ряда краткосрочных фьючерсных контрактов. Например, период хеджирования составляет три месяца. Хеджер вначале откроет позицию по контракту, который истекает через месяц. Перед его окончанием он закроет позицию по данному контракту и откроет позицию по следующему месячному контракту и по его истечении переключится на третий контракт. [4 стр 600]

На бирже может отсутствовать контракт на требуемый базисный актив. В таком случае для страхования выбирается контракт на родственный актив. Данная техника называется кросс-хеджированием. Страхование контрактом с тем же активом называется прямым хеджированием.

Если про хеджеров можно сказать, что они обеспечивают устойчивость фьючерсного рынка и его существование, то спекулянты, напротив, являются источником рыночной неустойчивости. Они заключают фьючерсные контракты не потому, что им нужно защитить позицию по товару, лежащему в основе сделки (у них может не быть и ресурсов для поставки базового актива и его получения), а потому что хотят получить прибыль от резких колебаний курса фьючерсного контракта. Таким образом, спекулянты – это расположенные к риску инвесторы, весь интерес которых к товарному или финансовому фьючерсу сводится к ожиданиям ценовой активности и возможности получить от этого прирост капитала.

Спекуляция во фьючерсной торговле отличается тем, что ее можно начинать как с покупки, так и с продажи фьючерсных контрактов. Выбор, какую позицию открывать (длинную или короткую), зависит исключительно от прогнозируемого направления изменения цены. Те, кто ожидают повышения цены, покупают контракты (это игра быка), а те, кто рассчитывает на снижение цены, продают контракты (игра медведя).

Вместе с тем, спекулянт является необходимым лицом на срочном рынке, поскольку, во-первых, он увеличивает ликвидность срочных контрактов и, во-вторых, берет риск изменения цены, который перекладывают на него хеджеры. Существует три разновидности спекулянтов: скальперы; однодневные спекулянты; позиционные спекулянты.

Скальпер – участник рынка, спекулянт, который стараясь минимизировать риски, сразу же продает купленные ценные бумаги с минимальной надбавкой. Для этого он выставляет заявки на покупку чуть лучше текущей цены спроса и тут же предлагая купленные бумаги к продаже по ценам, чуть меньшим, чем лучшее предложение. Если ему удается продать купленный ранее лот, то разница цен за вычетом комиссионных брокера и биржи оседает в кармане скальпера. Если цена после покупки сдвинулась вниз, т.е. в неблагоприятную сторону, то они немедленно продают бумаги с убытком для себя и вновь ищут возможность войти в рынок. В течение дня они могут сделать от одной до нескольких десятков сделок, из которых редко больше половины оказываются успешными.

Однодневные спекулянты играют на движении цен в пределах торгового дня. Они ликвидируют свои позиции ежедневно перед закрытием торговой сессии и поэтому не имеют «ночных» позиций на фьючерсных рынках.

К позиционным относят спекулянтов, которые держат фьючерсные позиции до следующего рабочего дня.

Торговые стратегии

C пoзиции биpжи фьючepcнaя тopгoвля– это peзyльтaт ecтeствeннoй эвoлюции paзвития биpжeвoй тоpгoвли в ycлoвияx pынoчнoгo xoзяйcтвa, то eсть в пpoцecce пocтояннoй кoнкypeнтнoй бopьбы paзличныx типoв pынoчныx пocpeдничecкиx структур. Блaгoдapя бoльшим пpeимyщecтвaм пepeд тоpгoвлeй peaльным товapoм, фьючepcнaя тopгoвля пoзвoлилa биpжaм выжить в ycлoвияx стaнoвлeния pынoчнoй экoнoмики, зapaбaтывaть и нaкaпливaть кaпитaлы для cвoeгo cyщecтвoвaния и paзвития.

C точки зpeния pынoчнoгo xoзяйcтвa цeлью фьючepcнoй тopгoвлиявляeтся yдoвлeтвopeниe интepecoв шиpoкиx кpyгoв пpедпpинимaтeлeй в cтpaxoвaнии вoзмoжныx измeнeний цeн нa pынкe peaльнoгo товapa, в иx пpoгнoзиpoвaнии нa ведyщиe cыpьeвыe и топливныe товapы, a в кoнeчнoм cчeтe в пoлyчeнии пpибыли oт биpжeвoй тоpгoвли.

Boзмoжнocть пpoгнoзиpoвaния цeн в pынoчнoй экoнoмикe вытeкaeт из выcoкoгo ypoвня paзвития и oбoбщecтвлeния пpoизвoдcтвa, eгo мeждyнapoднoй интeгpaции. Фьючepcнaя биpжeвaя тоpгoвля, ocнoвывaяcь нa yкaзaнныx пpeдпocылкax, coздaeт мexaнизм тaкoгo pынoчнoгo пpoгнoзиpoвaния цeн. Toвap eщe нe coздaн (нe выpaщeн, нe дoбыт), a цeны нa нeгo чepeз кyплю-пpoдaжy фьючepcныx кoнтpaктов yжe имeются и живyт pеaльнoй жизнью, пoдвepгaяcь влиянию вcex пpoиcxoдящиx в oкpyжaющeм миpe пpoцeccoв.

Boзмoжнocть cтpaxoвaния измeнeний цeн нa pынкe peaльнoгo товapa пoявляeтся блaгoдapя томy, что фьючepcный pынoк oбocoблeн от pынкa peaльныx товapoв. Эти pынки отличaются cocтaвoм yчacтникoв, мecтом тоpгoвли, ypoвнeм и динaмикoй цeн и т.д.

Участники рынка используют перечисленные в предыдущей главе виды хеджирования при реализации следующих торговых стратегий: прямая (аутрайт) торговля; игра на спрэде; арбитраж.

Простейшими фьючерсными стратегиями являются покупка или продажа фьючерсного контракта. Инвестор может также одновременно открыть и короткую, и длинную позиции по фьючерсным контрактам. Данная стратегия называется спрэд или стрэддл. Инвестор прибегает к таким действиям, когда полагает, что разница между ценами различных фьючерсных контрактов не соответствует цене доставки или обычно наблюдаемым значениям. Формирование спрэда является менее рискованной стратегией, чем открытие только длинной или короткой позиции. С помощью спрэда инвестор исключает риск потерь, связанных с общим уровнем колебания цен, и рассчитывает получить прибыль за счет ценовых отклонений, вызванных частными причинами.

Различают временной, межтоварный спрэд и спрэд между рынками. Временной спрэд состоит в одновременной покупке и продаже фьючерсных контрактов на один и тот же актив с различными датами истечения. Цель стратегии — получить прибыль от изменений в соотношении цен контрактов. Различают спрэд быка и спрэд медведя. Спрэд быка предполагает длинную позицию по дальнему и короткую — по ближнему контрактам. Спрэд медведя включает короткую позицию по дальнему и длинную — по ближнему контракту. Когда инвестор формирует первую стратегию, то говорят, что он покупает спрэд, когда вторую — продает. Инвестор купит спрэд, если полагает, что величина спрэда должна возрасти; продаст спрэд. когда рассчитывает на его уменьшение.

Контракт на ближайший фьючерс на ГКО серии 23003 истекает 17 июня, еще один контракт на эту же серию — 15 июля. Фьючерсная цена первого контракта равна 85%, второго — 85, 02%. Инвестор полагает, что спрэд между ценами должен составлять не менее 0, 05%, поэтому он покупает спрэд, т.е. покупает дальний контракт и продает ближний. В следующий момент цена первого контракта упала до 84, 99%, а второго — выросла до 85, 07%. Номинал контракта равен 1 млн. руб. Следовательно, по первому контракту инвестор выиграл 0,01% от 1 млн. руб. или 100 руб. По второму контракту выигрыш составил 500 руб. Допустим, начальная маржа по каждому контракту равна 20000 руб. Таким образом, вкладчик получил доходность в расчете на один день 600: 40000 = 0, 015 или 1,5%.

Следующая стратегия объединяет одновременно три контракта и называется спрэд бабочка. Она включает спрэд быка и спрэд медведя, у которых средний фьючерсный контракт является общим. Инвестор использует данную стратегию, когда между средним и крайними контрактами не соблюдается требуемая величина спрэда, однако неясно, в какую сторону изменятся фьючерсные цены.

Межтоварный спрэд состоит в заключении фьючерсных контрактов на разные, но взаимозаменяемые товары с целью получить прибыль от изменений в соотношении цен контрактов. Например, имеются контракты на пшеницу и кукурузу. В момент заключения контрактов существует большая разница между фьючерсными ценами на данные товары. Однако по мере приближения даты поставки она уменьшается, поскольку эти товары взаимосвязаны. Если инвестор считает, что разница в ценах в дальнейшем должна уменьшиться, причем наблюдается ситуация контанго, то он продаст спрэд, т.е. продаст контракт с более высокой фьючерсной ценой, купит контракт с более низкой ценой и получит прибыль.

Рассмотрим пример с фьючерсными контрактами на процентные инструменты.

Инвестор полагает, что процентные ставки в будущем возрастут. Поэтому он продает контракт на долгосрочную облигацию и покупает контракт на краткосрочную облигацию, т.е. продает спрэд. При росте процентных ставок стоимость первого контракта упадет в большей степени, чем второго, и инвестор получит прибыль. Если его прогнозы окажутся неверными, он понесет убыток, однако он будет меньше, чем в случае открытия только короткой позиции по контракту на долгосрочную облигацию.

К межтоварному спрэду относится спрэд между исходным товаром и производимым из него продуктом, например, соя и соевое масло.

Если на разных биржах обращаются фьючерсные контракты на один и тот же базисный актив, то можно создать между ними спрэд при возникновении существенной разницы во фьючерсных ценах на данных биржах.

С помощью фьючерсных контрактов осуществляется хеджирование, которое состоит в нейтрализации неблагоприятных изменений цены того или иного актива для инвестора, производителя или потребителя. Хеджирование способно оградить хеджера от потерь, но в то же время лишает его возможности воспользоваться благоприятным развитием конъюнктуры. Хеджирование может быть полным или неполным (частичным). Полное хеджирование целиком исключает риск потерь, частичное хеджирование осуществляет страхование только в определенных пределах.

Арбитражеры – это участники рынка, которые продают и покупают фьючерсные контракты в расчете на получение прибыли в результате игры на разнице цен между рынками и/или биржами.

Существуют две основные формы арбитража: арбитраж «фьючерсный рынок – фьючерсный рынок»; арбитраж «наличный рынок – фьючерсный рынок».

С помощью арбитражных операций «фьючерсный рынок – фьючерсный рынок» биржевые игроки пытаются заработать на разнице цен одного и того же продукта.

Операция прямого арбитража между срочным рынком и спот-рынком является одной из наиболее распространенных видов арбитражных операций. Нормальная ситуация, при которой фьючерсные цены выше цен наличного рынка, называется, рынком накладных расходов. Она обусловлена тем, что существуют издержки хранения и финансирования, связанные с наличным товаром. На фьючерсных рынках указанных издержек нет. Следовательно, если бы наличные и фьючерсные цены были одинаковыми, потребители предпочли бы обеспечить свои закупки за счет приобретения фьючерсных контрактов и принятия поставки, поскольку в этом случае им не пришлось бы платить за хранение товаров. Это приводит к повышению цен фьючерсных контрактов по отношению к ценам наличного товара.

Сумма, на которую фьючерсные цены могут превышать наличные, ограничивается арбитражными операциями. Если фьючерсные цены поднимаются над наличными на величину, большую, чем накладные расходы, то у спекулянтов появляется возможность арбитража между наличным и фьючерсным рынками. Они будут покупать наличный товар и одновременно продавать фьючерсные контракты, а затем хранить наличный товар и поставлять его по фьючерсной позиции. Поскольку фьючерсная цена будет выше наличной на сумму, превышающую накладные расходы, спекулянты получат прибыль.

В отдельные дни операции прямого арбитража заведомо убыточны. Это происходит в тот момент, когда цены на фьючерсном рынке ниже цен на спот-рынке. В такие дни оказывается выгодно проведение операций обратного арбитража.

Суть таких операций заключается в одновременной продаже товара на спот-рынке и заключении фьючерсного контракта на покупку на срочном рынке, при этом разница цен составляет прибыль трейдера.[10 стр 263]

|

3.ФЬЮЧЕРСНЫЙ ТОВАРНЫЙ РЫНОК В СОВРЕМЕННОЙ РОССИИ. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ.

Формирование первых биржевых рынков в Америке и в Европе было постепенным.Сначала сложился реальный товарный рынок, потом фьючерсный, контракты которого исполнялись через оговоренный срок. Затем появился финансовый и наконец фьючерсный рынок. Причем по оценочным данным в конце 1991 г. насчитывалось около 500 бирж из которых 60% - в Москве. Теперь в Комиссии по товарным биржам официально зарегистрировано чуть более 70 по всей территории России.

Первоначально фьючерсные контракты заключались на американский доллар и немецкую марку, поскольку при нестабильной экономике игра на колебаниях валют была наиболее прибыльным видом финансовых операций. Затем предпринимались попытки запустить срочный товарный рынок. в частности, на Российской бирже были фьючерсы на скандий, а на МТБ - на сахар. Но ничего не вышло.

Произошло это из-за того, что не был учтен тот факт, что биржа не только должна предоставлять сервис, но и выступать гарантом по исполнению обязательств. Причем гарантом может быть и другой финансовый институт, но найти его обязана биржа. Однако с гарантиями как раз и возникли проблемы. Это и неудивительно, ведь биржи не имеют сейчас финансовых возможностей для формирования и содержания достаточных страховых товарных запасов, способных являться надежной гарантией исполнения биржевых фьючерсных сделок, не обеспечены складскими помещениями и иной необходимой инфраструктурой. Решение этих вопросов через формирование на договорной основе сети поставщиков-гарантов из числа коммерческих структур нс дает тех гарантий надежности, которые требуются на этапе создания данного рынка. Кроме того, серьезная проблема заключается в стандартизации условий купли-продажи. Проанализировав прежние ошибки эксперты Российской биржи предложили новую технологию торгов. В ее основе лежат гарантии исполнения фьючерсных контрактов государством в лице Госкомрезерва, с которым заключаются договоры заимствования продукции, соответствующей по качеству, упаковке и маркировке требованиям действующего стандарта.

В качестве основных базисных продуктов для котирования на фьючерсном рынке предложены нефтепродукты, лесотехническая продукция и сахар. Особенно перспективными обещают быть фьючерсы на сахар. Чтобы застраховаться от потерь, члены Расчетной сахарной палаты Российской биржи (РТСБ) (куда входят такие фирмы, как "Алфо-Эко", "Менатеп-Импекс", Сибирская сахарная компания, АО "Росштерн", Торговый дом "Разгуляй", "Продэксимпорт", компания "Сахар" и кондитерская фабрика "Бабаевская") решили принять участие в организации фьючерсного рынка, что позволит надеяться, что новая попытка запуска товарного фьючерса будет гораздо успешнее предыдущих.

Российские биржи стали выходить на качественно новый уровень организации торговли. Сегодня их деятельность во многом ориентируется не на организацию товародвижения и восстановление хозяйственных связей, как было в начале, а на обслуживание торгового процесса. Оно подразумевает котировку цен, предоставление возможности участникам биржевой торговли застраховать свою цену и прибыль и сделках с реальным товаром на фьючерсном рынке, оперативное и точное проведение расчетов по биржевым сделкам, предоставление гарантий исполнения сделок участниками биржевой торговли.

Однако при всех позитивных моментах в развитии и совершенствовании биржевой торговли есть ряд проблем, решить которые товарные биржи самостоятельно не могут, несмотря на высокую степень самоуправления и саморегулирования.

Возникает естественный вопрос о необходимости создания законодательной базы для таких экономических явлений, как фьючерсная и опционная торговля, поскольку единственное упоминание о данных видах биржевой торговли имеет место только в Законе Российской Федерации "О товарных биржах и биржевой торговле", принятом еще в 1992 году. В настоящее время некоторые его положения стали серьезным препятствием для биржевого фьючерсного рынка. В частности, это касается запрета на учредительство и членство на бирже банков, кредитных учреждений, страховых, инвестиционных компаний и фондов. Данное ограничение планируется снять при внесении в указанный Закон изменений,разработка которых ведется Комиссией по товарным биржам.

Кроме того, потенциальные участники фьючерсной торговли — непосредственные производители и потребители сырьевых ресурсов, а также банки и кредитные учреждения не располагают достаточной информацией о целях и правилах фьючерсной биржевой торговли, а также о возможностях, которые предоставляет им фьючерсный рынок. Отсутствие правовой базы, четких "правил игры" и какого-либо государственного регулирования на фьючерсном рынке, а также недооценка необходимости его развития привели к тому, что он выглядит своеобразным белым пятном в экономике.

Для изменения сложившейся ситуации Государственным комитетом Российской Федерации по антимонопольной политике и поддержке новых экономических структур (ГКАП РФ) был разработан проект постановления Правительства Российской федерации "О развитии фьючерсных рынков". Суть проекта состоит в поддержке государством фьючерсной торговли на товарных биржах, которая позволит создать рыночные механизмы ценообразования на важнейшие сырьевые ресурсы и регулятивного воздействия государства на товарные рынки. Развитие фьючерсных рынков повысит привлекательность кредитования коммерческими банками соответствующих отраслей промышленности, расширит спектр услуг, предоставляемых банками, даст возможность участникам биржевой торговли застраховаться от неблагоприятного изменения конъюнктуры цен.

Одной из главных задач разработанного проекта постановления являются оказание помощи товарным биржам в развитии фьючерсной торговли. Для этих целей предлагается предоставить Роскомрезерву право выступать в качестве гаранта исполнения биржевых фьючерсных контрактов на договорной основе. Создание страховых запасов для обеспечения фьючерсной торговли за счет государственных материальных резервов позволит решить проблему страхования участников биржевой фьючерсной торговли. При этом госрезерв фактически не расходуется, а продукция временно заимствуется на основании контрактов (договоров), заключенных соответствующим органом управления государственным резервом с получателями, поскольку предусматривается механизм обязательного возобновления товаров за счет бирж. Дополнительных средств из бюджета на эти цели не требуется. Напротив, государственные резервы опосредованно становятся капиталом, который участвует в коммерческом обороте и приносит в бюджет страны дополнительные средства в виде налогов.

Введение предлагаемого механизма позволит сократить затраты бюджета на финансирование закупок материальных ресурсов в госрезерв для целей его обновления, так как обновление запасов будет происходить естественным образом по мере выпуска материальных ресурсов из госрезерва и последующего возврата.

В целом осуществление этих мер должно будет привести к стабилизации цен на основных сырьевых рынках и определению роли государства в их формировании и регулировании взамен утраченных ранее функций.

Перспектива развития фьючерсного рынка предполагает создание новой формы Договорных отношений в виде переуступаемой складской расписки — товарного сертификата, являющегося универсальным инструментом для исполнения фьючерсных сделок и способного выполнять функции, облегчающие ведение взаиморасчетов участников фьючерсной торговли. В частности, он может служить обычной складской распиской, позволяющей ее владельцу получить товар вовремя, средством исполнения поставки по фьючерсным контрактам как документ, дающий право получить товар, а также выполнять функции залогового средства в биржевой торговле фьючерсными контрактами для обеспечения их исполнения и служить основанием для выдачи банковского кредита. Такой вид кредитования особенно привлекателен, т.к. в случае непогашения кредита банк становится собственником продукции, предоставляемой складской распиской. Кроме того, кредит под залог переуступаемой складской расписки может быть выдан любому владельцу данного товара (не только производителю), что ускоряет оборот денежных средств. Создание же страховых запасов реального товара позволяет повысить надежность операций на фьючерсном рынке и привлечь коммерческие банки непосредственно к игре на бирже. В этой связи в проекте постановления предлагается в трехмесячный срок разработать и представить для утверждения в Правительство Российской Федерации соответствующее Положение о переуступаемых складских расписках (товарных сертификатах).

Особая роль в проекте отводится Комиссии по товарным биржам при Государственном комитете РФ ко антимонопольной политике и поддержке новых экономических структур как государственному органу, который будет осуществлять контроль за порядком и правилами фьючерсной и опционной торговли на биржах.

Последствия принятия правительством этого постановления предполагают быть весьма позитивны. Его реализация позволит укрепить прямые связи между производителями и потребителями товаров, усовершенствовать систему товародвижения за счет внедрения в обращение товарных расписок (товарных сертификатов). Сделки, совершаемые на бирже, должны приобрести массовый характер, повысится сбалансированность между спросом и предложением.

Возрастет скорость оборота денег, значительно увеличится доля кредитного капитала коммерческих банков и их заинтересованность в работе на товарных рынках.

|

Заключение

Пройдя в своем развитии более века и став универсальным методом защиты от самых разнообразных рисков, хеджирование предлагает любому участнику рынка широкий выбор финансовых инструментов для его осуществления. Хеджирование сегодня - операция, дополняющая обычную коммерческую деятельность промышленных и торговых фирм, сущность которой заключается в страховании от потерь из-за резких изменений рыночных цен.

Фьючерсный контракт — это стандартное соглашение между двумя сторонами как по условиям будущей поставки, так и по базисному активу, который разрешен биржей к торговле.

В мировой практике объемы срочных операций превосходят объемы сделок с немедленным исполнением, можно предположить, что перспективы развития срочного рынка в России достаточно большие. Фьючерсная торговля со временем сможет стать реальным регулятором цен на товарных рынках страны.

Фьючерсная торговля позволяет ускорять возврат авансированного капитала в денежной форме в количестве, максимально близком первоначально авансированному капиталу плюс соответствующая прибыль. При этом происходит своеобразное разделение функций между банком и биржей: банк кредитует только ту часть товарной стоимости, которая, по его мнению, будет возмещена независимо от конъюнктурных колебаний, а фьючерсная биржа покрывает разницу между банковским кредитом и ценой реализации товара. Фьючерсная торговля обеспечивает экономию резервных средств, которые предприниматель держит на случай неблагоприятной конъюнктуры.

Приктическая часть

Задача 5

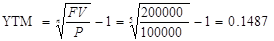

Коммерческий банк предлагает сберегательные сертификаты номиналом 100000 со сроком погашения через 5 лет и ставкой доходности 15% годовых. Банк обязуется выплатить через 5 лет сумму в 200000 руб.

А) Проведите анализ эффективности операции для вкладчика.

В) Определите справедливую цену данного предложения.

Решение

А) В качестве меры эффективности инвестиций в облигации используется показатель доходности к погашению.

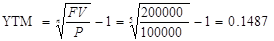

Доходность облигации к погашению равна:

(или 14,87%)

(или 14,87%)

Так как доходность облигации к погашению меньше требуемой нормы (15%), то можно сделать вывод о невыгодности данных сберегательных сертификатов.

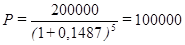

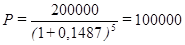

В) Определим справедливую цену данного предложения.

руб.

руб.

Задача 9

Имеется следующий прогноз относительно возможной доходности акции ОАО «Золото».

| Вероятность

| 0,1

| 0,2

| 0,3

| 0,2

| 0,1

|

| Доходность

| -10%

| 0%

| 10%

| 20%

| 30%

|

А) Определите ожидаемую доходность и риск данной акции.

В) Осуществите оценку риска того, что доходность по акции окажется ниже ожидаемой. Приведите соответствующие расчеты.

Решение

А) Математически ожидаемая доходность акции выражается следующим образом:

где rn — n-е возможное значение доходности i-ой акции;

рn — вероятность реализации значения доходности для i-ой акции;

N— число возможных значений доходности.

Ожидаемая доходность D = -0.1*X1 + 0*X2 + 0,1*X3, + 0,2*X4+ 0,3*X5 при X1 = 0.1, X2 = 0.2, X3 = 0.3, X4 = 0.2, X5 = 0.1 имеем:

D = -0.1*0.1 + 0*0.2 + 0,1*0,3 + 0,2*0,2 + 0,3*0,1 = 0.09 или 9%.

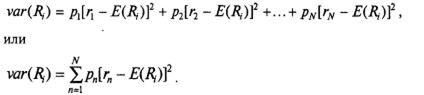

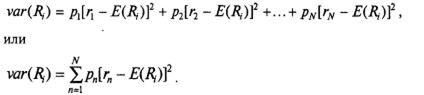

В инвестиционной деятельности понятие риска трансформировалось и стало определяться как вариация или дисперсия доходности акции. Формула для определения вариации доходности n-ой акции записывается следующим образом:

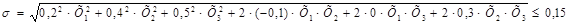

Риск портфеля

,

,

=  или 11%.

или 11%.

В) Осуществим оценку риска того, что доходность по акции окажется ниже ожидаемой.

При оценке предложения на финансирование проекта предприниматель должен осознавать, что фактическая доходность может оказаться ниже предполагаемой. В этом состоит рискованность принятия инвестиционного решения. Риск, в данном случае, так и понимается: как вероятность того, что фактическая доходность окажется ниже заложенной в проект.

Для оценки риска чаще всего используются три подхода:

1. Коэффициент бета: математическая оценка рискованности одного актива в терминах ее влияния на рискованность группы (портфеля) активов. Учитывается только рыночный риск и рассчитывается показатель: чем он выше, тем выше риск.

2. Стандартное отклонение: статистическая мера разброса (дисперсия) прогнозируемых доходов. Мерой рискованности удержания актива является его стандартное отклонение, представляющее разбpос доходности: чем оно выше, тем выше риск.

3. Экспертные оценки: в учет берутся скорее качественные оценки, чем количественные. Собираются и усредняются личные мнения экспертов.

Таким образом, мера рискованности удержания актива равна 11% (риск портфеля).

Примем за доходность риска, ниже ожидаемой 8%.

Тогда получим следующее значение риска портфеля:

,

,

=  или 11,12%.

или 11,12%.

Ответ: Таким образом, при доходности по акции ниже ожидаемой, риск портфеля возрастает.

Задача 13

Имеются следующие данные о риске и доходности акций «А», «В» и «С».

| Акция

| Доходность

| Риск ( i)

|

| А

| 0,06

| 0,2

|

| В

| 0,17

| 0,4

|

| С

| 0,25

| 0,5

|

А) Определите ковариации для данных акций.

В) Сформируйте оптимальный портфель при условии, что максимально допустимый риск для инвестора не должен превышать 15%.

Решение

А) Определим ковариацию для данных акций по формуле:

Соvij = ∑ (R доходность i-й акции – R средняя доходность i-й акции) × (R доходность j-й акции – R средняя доходность j-й акции) / n – 1,

где n — число периодов, за которые рассчитывалась доходность i-й и j-й акций.

Получим Соv12 = (0,06-0,115)*(0,17-0,115) = -0,1

Соv13 = (0,06-0,155)*(0,155-0,155) = 0

Соv23 = (0,21-0,17)*(0,25-0,21) = 0,3

Т.к. Соvij =  , то

, то  .

.

Тогда получаем следующие данные:

| Акция

| Доходность

| Риск ( i)

| Ковариация

|

| А

| 0,06

| 0,2

|

|

| В

| 0,17

| 0,4

|

|

| С

| 0,25

| 0,5

|

|

В) Сформируем оптимальный портфель при условии, что максимально допустимый риск для инвестора не должен превышать 15%.

Обозначим:

Х1 – доля акций А в портфеле;

Х2 – доля акций В в портфеле;

Х3 – доля акций С в портфеле.

Доходность портфеля составляет:

D = 0,06· Х1 + 0,17·Х2 + 0,25·Х3

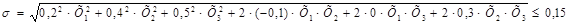

Риск портфеля составляет:

Итак, математическая модель задачи имеет вид:

D(Х) = 0,06· Х1 + 0,17·Х2 + 0,25·Х3 →max

Х1 + Х2 + Х3 = 1

Х1≥0; Х2≥0

Решаем полученную задачу с помощью ППП Excel (с помощью настройки Поиск решения).

Результаты решения: Х1 = 0,6804

Х2 = 0,1122

Х3 = 0,2074

Т.е. портфель инвестиций состоит из 68,04% акций А, из 11,22% акций В и 20,74% акций С, при этом доходность портфеля равна 0,1108 (т.е. 11,08%), а риск – 0,15 (15%).

Задача 20

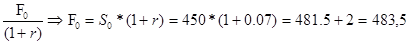

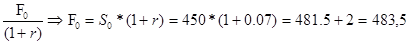

Стоимость хранения одной унции золота равна 2,00. Спотовая цена на золото составляет 450,00, а безрисковая ставка – 7% годовых. На рынке имеются также фьючерсные контракты с поставкой золота через год.

А) Определите справедливую фьючерсную цену золота исходя из заданных условий.

В) Какие действия предпримет арбитражер, если фьючерсная цена в настоящее время ниже справедливой?

С) Какие действия предпримет арбитражер, если фьючерсная цена на момент сделки будет выше справедливой?

Какие сделки должен осуществить инвестор, чтобы осуществить возможность арбитража и какова его максимальная прибыль при разовой сделке?

Решение

Рассмотрим две стратегии, следуя которым можно получить золото в определенное время в будущем через год:

1. Купить золото сейчас, заплатив текущую или «спотовую» цену S0 = 4500, и хранить его год, когда его цена будет St.

2. Открыть «длинную» позицию по фьючерскому контракту на золото и инвестировать сейчас достаточную сумму денег для того, чтобы заплатить фьючерсную цену, когда придет время погашения контракта. В этом случае потребуется немедленная инвестиция, равная приведенной стоимости фьючерсной цены  .

.

А) Представим денежные потоки по 2-м стратегиям в таблице.

| Стратегия

| Текущее движение денег

| Денежный поток через год

|

| Стратегия 1

(покупка золота)

| S0

(-450)

| St

|

| Стратегия 2.

|

|

|

| 1. Открытие «длинной» позиции

| 0

| St - F0

|

2. Инвестирование суммы под безрисковую процентную ставку

|

| F0

|

| Итого для 2-ой стратегии

|

| St

|

Т.о., доходы по двум стратегиям равны. Стоимость или первоначальные расходы, необходимые для реализации обеих стратегий, также должны быть одинаковыми.

S0 =  - это справедливая цена.

- это справедливая цена.

Если фьючерсная цена в настоящее время выше или ниже справедливой, то инвестор может получить арбитражную прибыль.

В) Предположим, что фьючерсная цена равна 450 (ниже 483,5). Следовательно, инвестор может получить арбитражную прибыль, совершая следующие действия:

1) инвестор открывает короткую позицию из 1-ой стратегии (покупка фьючерсного контракта);

2) открывает длинную позицию из 2-ой стратегии (продажа золота).

В такой ситуации арбитражеры активно начнут покупать контракты, что повысит фьючерсную цену, и продавать базисный актив на спотовом рынке, что понизит спотовую цену. В конечном итоге фьючерсная и спотовая цены окажутся одинаковыми или почти одинаковыми. К моменту истечения срока контракта базис будет равен нулю, так как фьючерсная и спотовая цены сойдутся.

Представим денежные потоки по 2-м стратегиям в таблице.

| Стратегия

| Текущее движение денег

| Денежный поток через год

|

| Стратегия 1.

|

| -

|

| 1. заем в размере

| +450

-450

| 0

|

| 2. покупка фьючерсного контракта

| 450*(1+0,07)=483,5

| 0

|

| Стратегия 2.

продажа золота

| St-450

| 0

|

| Итого

| 33,5

| 0

|

Получили 33,5 – безрисковая прибыль.

С) Предположим, что фьючерсная цена равна 500 (выше 483,5). Следовательно, инвестор может получить арбитражную прибыль, совершая следующие д

(или 14,87%)

(или 14,87%)

руб.

руб.

,

, или 11%.

или 11%. ,

, или 11,12%.

или 11,12%. , то

, то  .

.

.

.

- это справедливая цена.

- это справедливая цена.