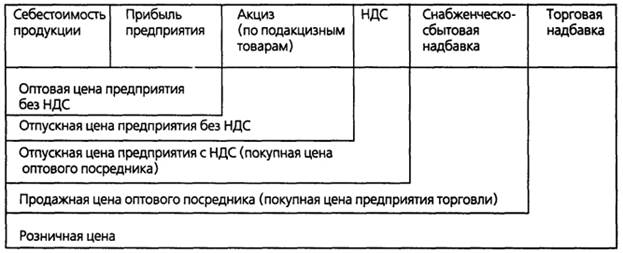

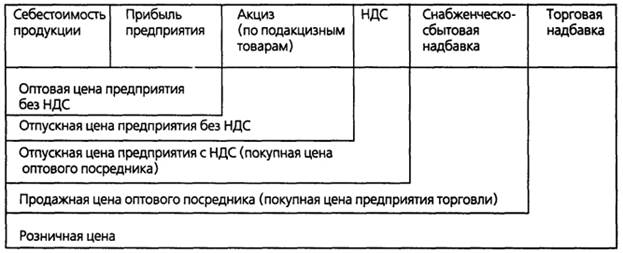

Набор элементов, выраженных в стоимостных единицах измерения, образует состав цены. Соотношение отдельных элементов цены, выраженное в процентах или в долях единицы, представляет собой структуру цены.

Пропорции между элементами цены подчиняются рыночным закономерностям, зависят от конъюнктуры рынка, одновременно испытывают регулирующее воздействие государства в виде налоговой политики и административного регулирования уровня цен

Цена изготовителя продукции, по которой он реализует произведенную продукцию потребителям, представляет собой оптовую цену. По своему экономическому содержанию эта цена является конечной ценой для многих видов продукции производственно- технического назначения. Реализуя свою продукцию, предприятия должны возместить свои издержки производства и реализации и получить такую прибыль, которая позволяла бы им функционировать в условиях рынка.

При этом оптовая цена предприятия по своему составу состоит всегда из себестоимости и прибыли. Отпускная же цена может быть с акцизом (если рассматривается подакцизный товар), с НДС и без НДС.

Исследование структуры цены, анализ структур как собственных цен, так и цен на продукцию конкурентов позволяет предприятию правильно разработать ценовую стратегию и политику цен, выбирать соответствующие методы ценообразования.

Себестоимость – это не только ведущий элемент цены, но и один из определяющих ее факторов. Полная себестоимость продукции характеризуется затратами на ее производство и реализацию. Для целей ценообразования необходима калькуляция, т.е. исчисление себестоимости на единицу продукции. При этом перечень статей затрат, их состав и методы распределения по изделиям устанавливаются отраслевыми инструкциями по планированию, учету и калькулированию себестоимости продукции.

Прибыль – обязательный элемент цены, за счет нее предприятие расширяет и модернизирует производство, осуществляет подготовку кадров, расходы на социальную сферу и т.п.

Государство непосредственно должно быть заинтересовано в увеличении прибыли предприятий, так как одна из основных его доходных статей – налог на прибыль.

Относительной величиной прибыли служит рентабельность затрат (отношение прибыли к себестоимости продукции). В случае регулирования цен регулируется не прибыль, а именно рентабельность затрат. Предприятие обычно интересует также рентабельность продаж (отношение прибыли к объему реализации продукции).

Значительная доля в структуре цены принадлежит транспортным затратам и издержкам хранения (в том числе для поддержания запасов), которые в зависимости от особенности товара и рыночной ситуации включаются в издержки производителя или торговца.

Значительный вес в структуре цены занимают налоги. Поскольку в цену входит множество налогов, они имеют различный процент начислений и различную налоговую базу, то четко выявить, какую долю в цене занимают налоги, не представляется возможным. Налоги подразделяются на федеральные (налог на прибыль, НДС, акциз, подоходный налог), республиканские и местные; перечень налогов дополнительно устанавливается местными властями.

Существует условное деление налогов на затрато- (плата в пенсионный фонд, плата за землю и другие налоги, входящие в себестоимость) и ценообразующие (НДС, акциз). Большинство из них направлено на повышение цены, и лишь некоторые ограничивают уровень цены.

Рассмотрим соответственно ценообразующие налоги, представляющие собой самостоятельные элементы розничной цены.

Налог на добавленную стоимость (НДС) введен с 1 января 1992 г. По своей экономической сути НДС – форма изъятия в бюджет части вновь созданной стоимости.

На каждой стадии производства и реализации товаров создается новая добавленная стоимость (ДС). На практике определяется как разница между суммой НДС, полученного по реализованным товарам, и НДС, уплаченным предприятием за сырье и материалы.

Несмотря на то, что для социальной защиты населения ряд услуг освобождены от уплаты НДС, например, услуги городского транспорта, квартплата, услуги в сфере народного образования и т.п., по своей социальной сути данный налог регрессивен для конечного потребителя, так как доля выплат НДС в общем доходе для малообеспеченного населения выше, чем для высокодоходной группы.

С 1 января 1992 г. введен также акциз на товары, не являющиеся предметами первоочередного потребления. В 1996 г. список подакцизных товаров был сокращен, остались алкоголь, табак, ювелирные изделия, автомобили и бензин. Перечень подакцизных товаров примерно одинаков во всех странах, хотя в каждой имеются спои особенности. Ставки акцизов устанавливаются в твердой сумме к единице товара или в процентном отношении к отпускной цене.

Подакцизные товары облагаются и НДС (на сумму с акцизом), возникает двойное налогообложение.

При доведении товара до конечного потребителя при участии посредников в цене появляется посредническая наценка, при реализации товаров в розничной сети торговые организации включают торговую надбавку. По своей сути эти надбавки представляют собой затраты посреднических и торговых организаций по реализации продукции плюс их прибыль.

Перечень федеральных налогов и сборов, взимаемых с предприятий и организаций:

1. Налог на добавленную стоимость.

2. Акцизы на отдельные группы и виды товаров.

3. Налог на прибыль.

4. Налог на доходы от страховой деятельности.

5. Налог с биржевой деятельности (биржевой налог).

6. Налог на операции с ценными бумагами.

7. Налог на доходы от капитала.

8. Налог на доходы физических лиц.

9. Единый социальный налог (взносы в государственные социальные внебюджетные фонды).

10. Налоги, служащие источниками образования дорожных фондов.

11. Таможенная пошлина.

12. Государственная пошлина.

13. Гербовый сбор.

14. Сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний.

15. Налог на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте.

16. Налог на воспроизводство минерально-сырьевой базы.

17. Платежи за пользование природными ресурсами.

18. Экологический налог.

19. Федеральные лицензионные сборы.

Перечень региональных налогов и сборов, взимаемых с предприятий и организаций:

1. Налог на имущество предприятий (организаций).

2. Лесной налог.

3. Платежи за воду, забираемую промышленными предприятиями из водохозяйственных систем.

4. Налог с продаж.

5. Единый налог на вмененный доход для определенных видов деятельности.

6. Налог на использование региональной символики.

7. Региональные муниципальные сборы.

Перечень местных налогов, взимаемых с предприятий и организаций:

1. Земельными налог.

2. Налог на рекламу.

3. Налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров.

4. Налог на использование местной символики.

5. Курортный сбор.

6. Местные лицензионные сборы.

7. Другие местные налоги и сборы.