Порядок заключения и ведения договора страхования.

11. Порядок прекращения договора и признание его недействительным.

12. Классификация страхования по отраслям.

13. Формы страхования: обязательная и добровольная.

Сущность и структура страхового рынка.

Страховые посредники (агенты и брокеры).

Страховые пулы: сущность, назначение, особенности формирования.

17. Тарифная политика: понятие и принципы.

18. Актуарные расчеты: сущность, цели и задачи.

Структура страхового тарифа, его виды и порядок исчисления.

Основные условия договора личного страхования.

Существенные условия договора личного страхования закреплены в ст.942 ГК РФ в которой закреплено: при заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

1) о застрахованном лице;

2) о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

Страхования жизни: цели и задачи, виды.

Страхование жизни — страхование, предусматривающее защиту имущественных интересов застрахованного лица, связанных с его жизнью и смертью.

задачи можно объединить в две группы: социальные и финансовые. Реализация первых позволяет преодолеть недостаточность системы государственного социального страхования и обеспечения. Реализация вторых, с одной стороны, способствует увеличению личных доходов, а с другой — предоставляет необходимые гарантии при осуществлении целого ряда финансово-кредитных операций.

Цели социального характера:

- защита семьи в случае потери кормильца и дохода умершего члена семьи;

- обеспечение в случае временной или постоянной утраты трудоспособности (инвалидности);

- обеспечение пенсии в старости;

- накопление средств для оказания материальной поддержки детям при достижении совершеннолетия, например, для оплаты их образования;

- оплата ритуальных услуг.

Цели финансового характера:

1) накопительные, связанные с получением инвестиционного дохода и вложениями капитала;

2) защита частного бизнеса, сохранение предприятия в случае смерти партнера по бизнесу, руководителя предприятия или «ключевого» персонала;

3) защита наследства путем:

4) увеличение личных доходов за счет предоставления льгот по налогообложению премий и выплат по страхованию жизни:

22. Страхование от несчастных случаев.

Страхование от несчастных случаев — вид личного страхования. Предназначено для возмещения ущерба, вызванного потерей здоровья или смертью застрахованного[1].

Субъекты ОСАГО

· Страховщики — страховые организации, которые вправе осуществлять обязательное страхование гражданской ответственности владельцев транспортных средств

· Страхователи — лица, заключившие со страховщиком договор обязательного страхования. Выгодоприобретатели — третьи лица, которым был причинён ущерб в автомобильной аварии.

· Страховые посредники — агенты и брокеры.

· Профессиональное объединение страховщиков.

Тарифы

Страховые тарифы по ОСАГО устанавливаются Правительством Российской Федерации. При расчёте страхового тарифа на базовую ставку мультиплицируются коэффициенты. Размер страховой премии поставлен в зависимость от мощности двигателя автомобиля, места регистрации, возраста и стажа водителей. Повышающие коэффициенты, установленные для водителей в возрасте до 22 лет, или со стажем вождения до 3 лет, увеличивают размер страховой премии до 70 %. Проверить правильность расчёта тарифов можно с помощью калькулятора на сайте РСА.[3]

Весь набор коэффициентов применяется не всегда. Так, в случае следования к месту регистрации и для временного использования в России транспортных средств, зарегистрированных за рубежом, применяется сокращённый набор коэффициентов.

Формы перестрахования.

Существует три формы перестрахования:

• факультативная;

• облигаторная;

• смешанная.

Факультативное перестрахование является тем видом перестрахования, которое дает возможность перестраховщику еще до принятия обязательств по договору внимательно рассмотреть тот или иной индивидуальный или конкретный риск, ответственность по которому он собирается взять на себя.

Облигаторное перестрахование - Одна из форм организации перестраховочной защиты страховой компании, при которой страховщик (перестрахователь) обязуется передавать определенную часть рисков, выраженную либо в процентном отношении, либо в абсолютной величине, в перестрахование, а перестраховщик обязуется принимать эту часть рисков на заранее оговоренных и согласованных условиях.

Смешанное перестрахование – смешаннаяразновилность форм перестрахования. При этой форме страховщик имеет право передавать не все, а только определенные виды рисков по своему усмотрению, а перестраховщик обязан их принять.

31. Страховой маркетинг: понятие, цели, составляющие.

32. Финансовые ресурсы и финансовый потенциал страховой организации.

Финансовые ресурсы страховой организации — это денежные средства в форме доходов и внешних поступлений, необходимые для обеспечения жизнедеятельности страховой организации.

33. Структура доходов и расходов страховой организации.

Страховая организация может иметь доходы от страховых операций, инвестиционной деятельности и другие доходы.

Доходы от страховых операций формируются на основе страховых платежей, в том числе по договорам, полученным в перестрахование.

Доходы от инвестирования страховых резервов – это прямое инвестирование (участие страховщика в уставном капитале других юридических лиц), ценные бумаги, недвижимость, депозиты и др. Доходы от инвестиционной деятельности могут быть использованы как на компенсацию убытков от страховых операций, на развитие страхового дела, так и в коммерческих целях или на потребление. Порядок инвестирования технических резервов регламентируется Правилами размещения страховых резервов, разработанными Минфином РФ.

Прочие доходы страховая компания может иметь от оказания различного рода услуг, связанных прежде всего с рискменеджментом, консультациями, обучением кадров и т.д.

Расходы страховщика формируются в процессе распределения страхового фонда. Состав и структуру расходов определяют два взаимосвязанных экономических процесса:

- погашение обязательств перед страхователями;

- финансирование деятельности страховой организации.

В связи с этим в страховом деле принята следующая классификация расходов:

- выплаты страхового возмещения и страховых сумм;

- отчисления в страховые резервы;

- страховые премии по рискам, переданным в перестрахование;

- отчисления в резерв превентивных (предупредительных) мероприятий (как заложено в тарифной ставке);

- расходы на ведение дел.

В совокупности эти расходы представляют собой полную себестоимость страховой деятельности.

Путем сопоставления доходов и расходов определяется финансовый результат страховых операций. Финансовый результат – это стоимостная оценка итогов хозяйственной деятельности страховой организации. Он определяется по страховым операциям в целом и по каждому виду страхования.

Финансовый результат от деятельности страховой компании складывается из трех элементов: от проведения страховых операций, от проведения инвестиционной деятельности и от прочей деятельности.

Конечный финансовый результат деятельности компании – это балансовая прибыль или убыток. Прибыль является одним из важнейших показателей финансового результата деятельности страховой компании. Она служит основным источником увеличения собственного капитала компании, выполнения обязательств перед бюджетом, кредиторами, выплаты дивидендов инвесторам.

Убыток от страховой деятельности еще не является показателем неудовлетворительной работы компании. Некоторые страховые компании снижают страховые тарифы в целях привлечения клиентов. Общие финансовые результаты зависят от доходности финансовых вложений, поэтому необходимо сопоставлять финансовые результаты по всем составляющим.

При подведении итогов хозяйственной деятельности страхового органа финансовый результат определяется за один год, при оценке эквивалентности отношений страховщика и страхователей – за тот период, который был принят за основу при расчете тарифа.

В связи с необходимостью временной раскладки ущерба реальный финансовый результат деятельности страховой компании может быть определен только за тарифный период (временнoй период, который основан для расчета тарифа (5 лет)).

Однако потребности финансово-хозяйственной деятельности заставляют страховщика определять финансовый результат ежегодно. Такой результат исчисляется исключительно для целей налогообложения и использоваться для общей оценки деятельности не должен.

34. Понятие и классификация страховых резервов.

Объект страхования

Объектом страхования является гражданская ответственность организации, эксплуатирующей опасные производственные объекты, на случай нанесения ущерба жизни, здоровью или имуществу третьих лиц.

Страховые риски

Страховым случаем признается нанесение ущерба жизни, здоровью или имуществу третьих лиц или окружающей природной среде в результате аварии, произошедшей на эксплуатируемом опасном производственном объекте.

Аварией на опасном производственном объекте признается разрушение сооружения и (или) технического устройства, применяемых на опасном производственном объекте, неконтролируемые взрыв и (или) выброс, сброс, разлив опасных веществ.

Страховая сумма

Лимит устанавливается по соглашению сторон, но законодательно определён минимальный размер суммы:

- Для опасного производственного объекта, перечень которых приводится в п.1 Приложения 1 закона 116-ФЗ (где получаются, используются, перерабатываются, образуются, хранятся, транспортируются, уничтожаются воспламеняющиеся, окисляющие, горючие, взрывчатые, токсичные и т.п. вещества)

- при превышении предельного количества опасных веществ (приложение 2 закона) - 7 млн руб.

- при соответствии указанным предельным количествам – 1 млн. руб.

- Для иного опасного производственного объекта - 100 тыс. руб.

Стоимость полиса

Тариф рассчитывается исходя из:

- условий и объемов производства,

- местонахождения опасного производственного объекта,

- других факторов его эксплуатации, получения, использования, переработки и хранения на объекте опасных веществ в определенных объемах,

- степени страхового риска

- иных условий объекта страхования

Страховая выплата

Страховая выплата производится на основании вступившего в законную силу решения суда, принятого по искам третьих лиц, предъявленных в течение трех лет с момента аварии на опасном производственном объекте, и осуществляется в пределах установленных страховых сумм, указанных в договоре страхования (полисе).

Страхователь по ОМС

Страхователь по ОМС — в Российской Федерации — субъект обязательного медицинского страхования (ОМС), обязанный в соответствии с Законом заключать договора ОМС в отношении определенной категории граждан, наделенный с этой целью определенными правами и обремененный определенными обязанностями.

Исчерпывающий перечень категорий страхователей определен указанным законом:КРАТКО (1) орган исполнительной власти субъекта Российской Федерации или орган местного самоуправления в отношении неработающих граждан, проживающих на соответствующей территории, (2) организации, (3) физические лица, зарегистрированные в качестве индивидуальных предпринимателей, (4) нотариусы, занимающиеся частной практикой, (5) адвокаты, (6) физические лица, заключившие трудовые договоры с работниками и выплачивающие по ним страховые платежи,- в отношении своих работников, а также в отношении самих себя для категорий (3-5).

Права страхователя

· участие во всех видах медицинского страхования;

· свободный выбор страховой медицинской организации;

· контроль выполнения условий договора ОМС.

Обязанности страхователя

· зарегистрироваться в качестве страхователя в Территориальном фонде ОМС;

· заключить договора ОМС со страховыми медицинскими организациями в отношении граждан, подлежащих страхованию;

· вносить страховые взносы в установленном порядке;

· принимать меры по устранению неблагоприятных факторов воздействия на здоровье граждан (в пределах своей компетенции);

· предоставлять страховой медицинской организации информацию о показателях здоровья граждан, подлежащих страхованию.

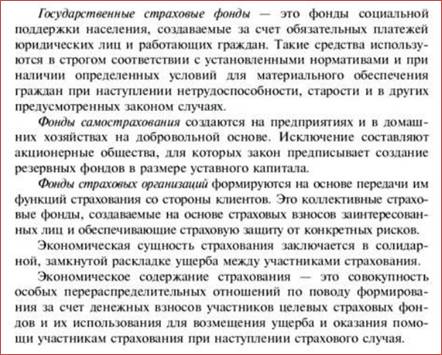

Страхование как экономическая категория.

Страхование является одной из важнейших, но наименее изученных сфер экономики. Возникло оно давно и имело своим конечным назначением удовлетворение разнообразных потребностей человека в страховой защите от случайных опасностей. В СТРАХОВАНИИ РЕАЛИЗУЮТСЯ ОПРЕДЕЛЕННЫЕ ЭКОНОМИЧЕСКИЕ ТНОШЕНИЯ, СКЛАДЫВАЮЩИЕСЯ МЕЖДУ людьми в процессе производства, ОБРАЩЕНИЯ, обмена и потребления материальных благ.

Страхование – способ возмещения убытков, понесенных физическим или юридическим лицом, посредством их распределения между многими лицами. Возмещение убытков проводится из средств страхового фонда, находящегося в ведении страховой организации (страховщика).

Противоречия между человеком и прородой, с одной стороны и общественные противоречия- с другой, в совокупности создают условия для проявления негативных последствий, имебщих случайный характер.Возникаетопред риск, присущий различнфым стадиям общественного воспроизводства и любым социально-эк отношениям. Все эти обстоятельства способствовали возникновению иразвитию страховой деятельности во всем мире.

Страхование представляет собой эконоические отношения, возникающие в связи с формированием целевых фондов денежных средств, создаваемых для защиты имущ интересов населения в частной и хоз жизни от стих бедствий и других непредвиденных ЧП, сопровождающихся ущербами.

Страхование является эк категорией, в основе которой лежат взаминые отношения между тем кто нуждается в страх защите и тем кто берет на себя ответственность за опред вознаграждение по защите нуждающихся.

Стр-ль ß(стр.защита) Стр-к

è (риск, денсредсва)

+ опр ста-к, стр-ль.

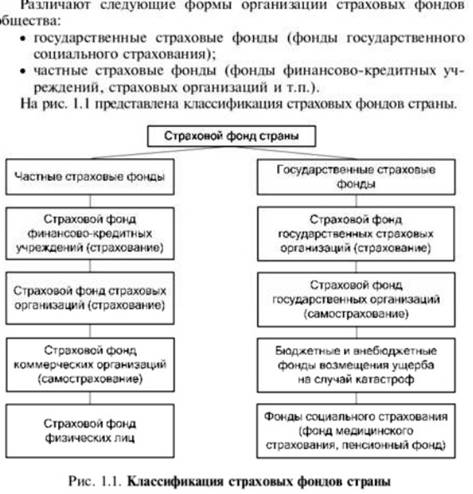

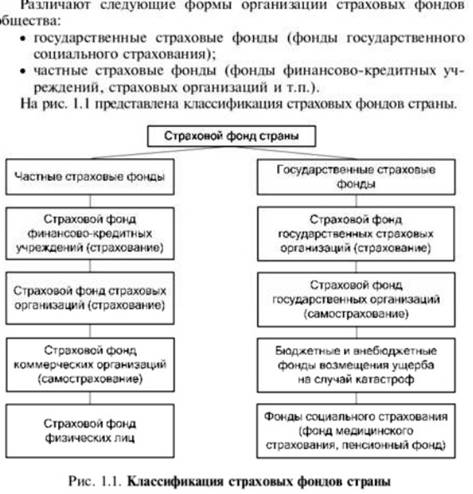

2. Формы организации страхового фонда.

Страх фонд- резерв материальных или ден средств, предназначенный для возмещения ущербов. ДЕНЕЖНАЯ ФОРМА БОЛЕЕ Предпочтительна в силу своей универсальности. Источниками формирования страхового фонда являются платежи населения, предприятий, орг-й, взимаемые на обязательной или добровольной основе. Создание целевых денфыондов для срахования, управление ими и их распределение представляет собой часть системы финансовых отношений.

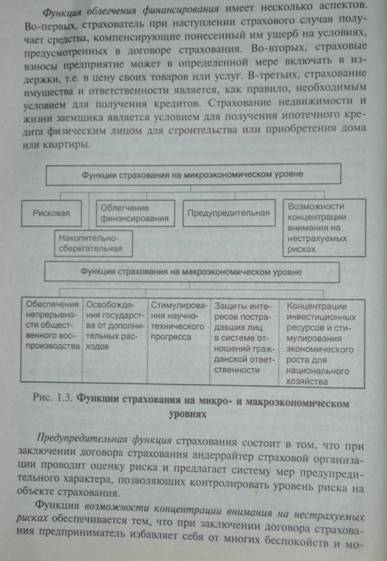

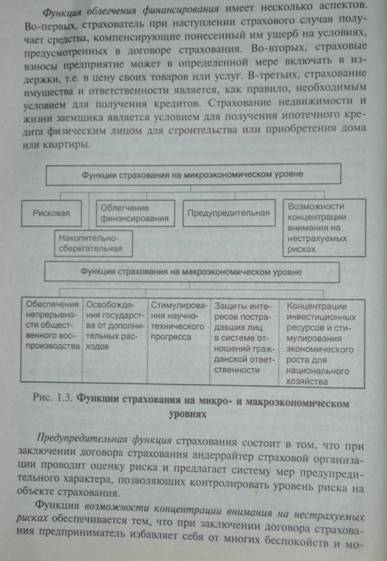

3. Функции страхования.

4. Принципы страхования.

5. Национальная страховая система: сущность, понятие, системный подход к содержанию.

Система- совокупность факторов, характеристик и положений, кот являются доминирующими при определении принадлежности к системе и служит созданию интересов некой общности людей, оргг-й, предприятийю

НСС- система, объединяющая в соответствии со своими правилами участников страхового рынка, позволяющая соблюдать осн принципы деятельности гос органов.

Нсс:

- стр.компании

- перестрах компании

- стр посредники (агенты, брокеры)

-страхователи

- регулирующие органы

Стр. компании- юр лица работающие на принцпах взаимного или самостоятельного взятия ответственности на удержание собств страх рисков, вып-х требования рос. Законодательтва.

Задача блока страхования внутри компании заключается в принесении ден средств в компанию по результатам заключенных договоров страхования.

Перестрах комп - юр лица, которые за денежное вознаграждение осуществляют перестрахование имеющегос на страховании риска.

Задача блока перестрахования заключается в создании условий при которых наиболее сложные и дорогостоящие риски расп-ся м-у другими страх компаниями и тем самым не создают угрозу гибели своей страх компании.

Посредники – орг-ии и дееспфиз лица осущ-ие посредническую деятельность м-у страхователем и страховщиком

Стр агент – осущ деятельность в интересах страх компании, получая при этом комиссионное вознаграждение

Стр брокер – осущ деятельность в интересах страхователя как правило сопровождает договор страхования

Агент в отличие от брокера не требует лицензии!

6. Государственное регулирование и нормативно-правовая база страховой деятельности.

7. Государственный надзор за страховой деятельностью.

8. Лицензирование страховой деятельности.

9. Основные условия договора страхования.