В условиях рынка анализ активов банка является наиболее актуальным, так как на основе выводов этого анализа разрабатываются предложения по управлению кредитными ресурсами и осуществляются мероприятия по эффективному, рациональному и наименее рискованному размещению ресурсов. В таблице 2.2.1 представлены данные анализа активов ОАО «ОТП Банка».

Анализ активных операций – анализ основных видов и направлений банковской деятельности, изучение и оценка экономической эффективности размещения банком средств.

Динамика совокупных годовых активов банка, а также удельный весов их структурных составляющих позволяет выявить основные тенденции в развитии банка в целом и изменение в составе его активов, произошедшие за несколько рассматриваемых лет.

Рассмотрим структуру активов ОАО «ОТП Банка» за 2008 – 2010гг., основные составляющие активов банка представлены в таблице 2.2.1.

Таблица 2.2.1.

Структура активов ОАО «ОТП Банка»

| Виды активов

| УВ,%

2008г.

| УВ,%

2009г.

| УВ,%

2010г.

|

| Денежные средства

| 3,87

| 4,33

| 2,79

|

| Средства кредитных организаций в ЦБ РФ

| 9,5

| 3,95

| 4,04

|

| Обязательные резервы

| 0,06

| 0,40

| 0,51

|

| Средства в кредитных организациях

| 5,24

| 0,52

| 0,56

|

| Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток

| 0,4

| 0,65

| 0,22

|

| Чистая ссудная задолженность

| 67,13

| 76,04

| 79,12

|

| Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи

| 2,5

| 8,40

| 7,56

|

| Инвестиции в дочерние и зависимые организации

| 0,01

| 0,01

| 0,01

|

| Чистые вложения в ценные бумаги, удерживаемые для погашения

| 3,4

| 0,45

| 0,15

|

| Основные средства, НМА и материальные запасы

| 2,7

| 2,03

| 1,74

|

| Прочие активы

| 5,1

| 3,61

| 3,77

|

| Всего активов

|

|

|

|

Структура активов ОАО «ОТП Банка» показывает, что за период 2008 – 2010гг. наибольший удельные вес занимают кредиты, их удельный вес в структуре активов превышает 50 процентов и с каждым годом наблюдается тенденция его повышения. Доля кредитов в активах банка в 2008г. по сравнению с 2010г. возросла на 12 процентов и составила 79,12 процентов.

Таблица 2.2.2.

Пассивы

| МСФО

| 31 декабря 2010

| 31 декабря 2009

| 31декабря 2008

|

| Млн. руб.

| Доля активов, %

| Прирост год к году, %

| Млн. руб.

| Доля активов, %

| Прирост год к году, %

| Млн. руб.

| Доля активов, %

|

| Депозиты клиентов

| 58 599

| 60,2

| 26,6

| 46 294

| 51,4

| 42,0

| 32 610

| 40,9

|

| Депозиты банков

| 17 200

| 17,7

| -34,4

| 26 220

| 29,1

| -20,9

| 33 165

| 41,6

|

| Субординированные займы

| 2 258

| 2,3

| 5,1

| 2 149

| 2,4

| 2,5

| 2 096

| 2,6

|

| Прочие обязательства

| 4 856

| 5,8

| 18,2

| 4 108

| 4,6

| 61,4

| 2 545

| 3,2

|

| Всего обязательства

| 82 912

| 85,2

| 5,3

| 78 771

| 87,5

| 11,9

| 70 416

| 88,4

|

| Уставный капитал

| 4 424

| 4,5

| 3,7

| 4 266

| 4,7

| 0,0

| 4 266

| 5,4

|

| Резервы и нераспределённая прибыль

| 6 215

| 6,4

| 10,9

| 5 602

| 6,2

| 27,3

| 4 400

| 5,5

|

| Переоценка ЦБ и деривативов по справедливой стоимости

|

| 0,7

| 21,7

|

| 1,0

| -246,5

| -606

| -0,8

|

| Прибыль (убыток) в соответствии с балансом

| 3 032

| 3,1

| 522,1

|

| 0,5

| -59,5

| 1 202

| 1,5

|

| Всего собственный капитал

| 14 365

| 14,8

| 27,8

| 11 242

| 12,5

| 21,4

| 9 262

| 11,6

|

| Всего пассивов

| 97 277

| 100,0

| 8,1

| 90 013

| 100,0

| 13,0

| 79 678

| 100,0

|

Рост обязательств «ОТП Банка» в основном связан с активными компаниями по привлечению депозитов. Портфель депозитов вырос в течение 2009 года на 42 процента, и в течение 2010 года ещё на 26,6 процентов. Активное привлечение депозитов связано с необходимость фондирования для агрессивного наращивания кредитного портфеля банка. Снижается доля депозитов, привлечённых OTP Bank Pic., так как «ОТП Банк» в течение 2008-2010 годов создал значительную базу клиентских депозитов в рублях. Остальные ключевые строки пассивов не претерпели значительных изменений.

Диаграмма 2.2.1

Динамика структуры пассивов

Рис 2.2.1. Структура источников фондирования Рис 2.2.2. Валютная структура пассивов

Рис 2.2.1. Структура источников фондирования Рис 2.2.2. Валютная структура пассивов

Таблица 2.2.3.

Агрегированный баланс «ОТП Банка»

| Агрегированный баланс (млн. руб.)

|

|

|

|

| Общий кредитный портфель

| 74 398

| 57 865

| 57 485

|

| Резервы на сомнительные долги

| (8 012)

| (6 059)

| (4 653)

|

| Задолженность кредитных организаций перед Банком

| 9 190

| 15 492

|

|

| Портфель ценных бумаг

| 9 807

| 9 918

| 4 847

|

| Активы, не приносящие процентный доход

| 11 894

| 12 797

| 21 540

|

| Всего активов / пассивов

| 97 277

| 90 013

| 79 678

|

| Депозиты клиентов

| 58 599

| 46 294

| 32 610

|

| Задолженность перед кредитными организациями

| 17 200

| 26 220

| 33 165

|

| Прочие обязательства

| 7 114

| 6 257

| 4 641

|

| Совокупный собственный капитал

| 14 365

| 11 242

| 9 262

|

| Агрегированный ОПУ (млн. руб.)

|

|

|

|

| Чистый процентный доход за вычетом резерва на сомнительные долги

| 14 851

| 10 958

| 9 966

|

| Восстановление (создание) резерва на сомнительные долги

| (3 597)

| (3 293)

| (2 903)

|

| Чистый непроцентный доход

| 1 708

| 1 161

| 2 046

|

| Расходы на персонал организации

| (4 105)

| (3 428)

| (3 638)

|

| Прочие расходы

| (4 891)

| (4 702)

| (3 873)

|

| Прибыль до вычета налогов

| 3 966

|

| 1 600

|

| Чистая прибыль

| 3 032

|

| 1 202

|

По состоянию на 01.01.2010 г. чистая прибыль Банка составила 3 032 млрд. руб., что намного больше прибыли за аналогичный период 2009 года (487 млн. руб.). А также по состоянию на 01.01.2008 чистая прибыль намного больше (1 202 млн. руб.), чем в период 2009 года.

Диаграмма 2.2.2.

Прогноз ликвидности на 6 месяцев

В настоящее время материнский банк (OTP Bank Pic) обеспечивает текущую и плановую потребности дочернего банка в валютной ликвидности, а в случае острой необходимости может обеспечить фондирование рублевой потребности в ликвидности дочернего банка через инструменты срочного рынка и деривативы. Российский «ОТП Банк» осуществляет управление рублевой ликвидностью, обеспечивая фондирование текущих и планируемых потребностей бизнеса, создавая резервы для покрытия возможных рисков и инвестируя излишки рублевой ликвидности в средне- и долгосрочные активы.

«ОТП Банк» считает шестимесячный горизонт планирования наиболее оптимальным как с точки зрения эффективности планирования ресурсов под развитие бизнеса, так и точки зрения возможности оперативной мобилизации средств для адекватного реагирования на возможные шоки ликвидности в случае неблагоприятного изменения макроэкономической конъюнктуры.

Диаграмма 2.2.3.

Рис 2.2.3 Продуктовая линейка

Общий кредитный портфель банка с начала 2010 года вырос на 15 процентов и составил 73,5 млрд. руб., в основном за счет розничного кредитования. Более чем 50 процентов роста в 2010 г. по сравнению с 2009 г. и рост более два раза с 1 квартала, чем в 2008 г.

Диаграмма 2.2.4.

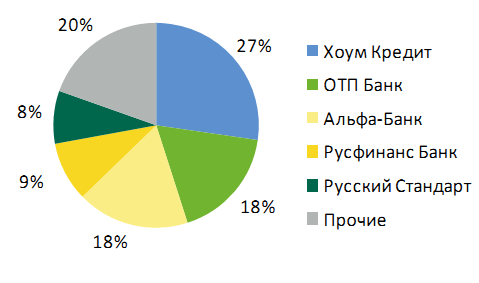

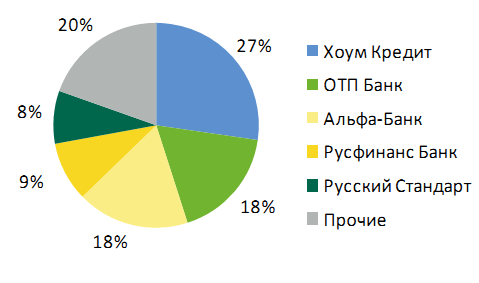

Рис 2.2.4. Доля «ОТП Банка» на рынке POS-кредитов

В настоящий момент «ОТП Банк» является одним из лидеров рынка кредитования в торговых точках. Стоить отметить тот факт, что до кризиса банк не входил в тройку лидеров рынка, в третьем квартале 2008 г. Тремя крупнейшими игроками были банки «Русский стандарт» с 24,9 процентов рынка, ХКФ Банк (22,1 процент) и «Ренессанс кредит». Однако, уже в 2009 г. Банк вышел на 2-ое место по выдаче POS-кредитов, и это позволило банку быстро захватить рыночную долю у конкурентов, испытывавших финансовые трудности. В конце 2009 г. доля банка в данном сегменте составила 13 процентов (4 место), в конце 2010 г. – 18 процентов (2 место).

Рис 2.2.1. Структура источников фондирования Рис 2.2.2. Валютная структура пассивов

Рис 2.2.1. Структура источников фондирования Рис 2.2.2. Валютная структура пассивов