Паевой инвестиционный траст - это фонд, имеющий фиксированный и обычно не управляемый портфель ценных бумаг. Такие фонды создаются на определенный период времени, в течение которого изменения в портфеле происходят только в исключительных ситуациях (например, банкротство компании). Это обеспечивает дополнительную прозрачность такого инвестирования, так как вкладчики точно знают, какие ценные бумаги изначально находятся в портфеле, и какую предполагаемую доходность имеет фонд. Такие фонды являются наименее популярными в Америке и имеют в своих активах около $30 млрд.

Паевые инвестиционные трасты образовываются на основании договора, написанного спонсором фонда. Спонсор выбирает ценные бумаги, в которые будут вложены денежные средства и назначает доверительного управляющего, который в последствии будет вести учет пайщиков и ценных бумаг, а также являться налоговым агентом. Наиболее известными спонсорами являются First Trust Portfolios, Van Kampen и Claymore Securities

Существует две наиболее популярные разновидности паевых инвестиционных трастов: фонды акций и фонды облигаций. Фонды акций создаются на определенный период, по истечении которого их активы продаются, и деньги обратно выплачиваются вкладчикам (unitholder). Дивиденды, выплачиваемые по акциям, распределяются между пайщиками в соответствии с их долями. Аналогично обстоят дела с фондами облигаций, выплаты по которым распределяются между вкладчиками, за одним исключением: облигации могут быть погашены до окончания срока работы траста. В таком случае денежные средства, полученные от погашения облигаций, распределяются между пайщиками, что резко уменьшает стоимость чистых активов. В этом состоит существенное отличие от взаимных фондов, у которых средства, полученные от погашения облигаций, вкладываются в новые ценные бумаги.

Обычно паи этих фондов могут быть выкуплены обратно спонсором по запросу инвестора, как и во взаимном фонде. Таким образом, во время работы фонда у спонсора могут иметься свободные для продажи паи, после их выкупа у вкладчиков. Но стоит подчеркнуть, что такие фонды обычно делают только одно публичное предложение своих паев, как фонды закрытого типа. Как правило, цена одного пая составляет 1000$.

Такие фонды больше всего подходят инвесторам, четко понимающим свои задачи и желающим упростить формирование портфеля.

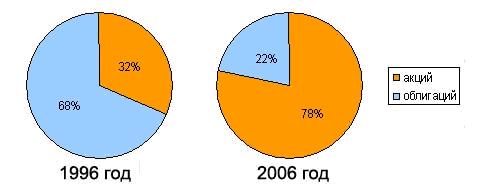

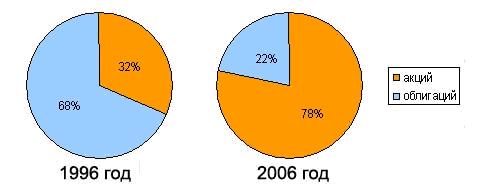

Рис 5. Разделение паевых инвестиционных трастов по активам

Рис 6. Стоимость чистых активов паевых инвестиционных трастов

10. Характеристика управляемых инвестиционных компаний закрытого типа на рынке США [10].

Фонды закрытого типа, напротив, имеют ограниченное число размещенных акций и, следовательно, стоимость их активов достаточно стабильна. Акции фондов закрытого типа торгуются на биржевом и внебиржевом рынках, как и обычные акции предприятий. История closed-end funds началась в 1893 году, за 30 лет до того, как первый mutual fund был сформирован в США. В настоящее время таких фондов насчитывается более 650. Некоторые из них находятся под управлением более половины столетия. Большинство первых CEF инвестировали в рынок акций, в то время как сейчас можно найти closed-end fund на любой вкус, начиная от наиболее консервативных фондов государственных, муниципальных или корпоративных облигаций до фондов, инвестирующих в определенные секторы экономики, такие как энергетический или транспортный, а также фонды акций и облигаций других стран.

В отличие от взаимных фондов, которые подвергаются постоянным вводам и выводам денежных средств, фонды закрытого типа имеют стабильные инвестиционные портфели. Выпущенные паи торгуются на бирже и операции по их покупке или продаже не меняют стоимость инвестиционного портфеля фонда. Данное преимущество позволяет управляющим делать более долгосрочные вложения, не беспокоясь о ликвидности ценных бумаг. Независимо от уровней цен и настроения инвесторов, управляющие не вынуждены продавать ценные бумаги после кризисов на недооцененных рынках и покупать после бурного роста. Все это может привести к существенно лучшим результатам.

Так как фонды закрытого типа могут торговаться на рынке, для них появляется новое понятие – рыночная цена акции. Отличие от цены акции, которую управляющая компания рассчитывает исходя из стоимости чистых активов, состоит в том, что рыночная цена определяется спросом и предложением данного фонда на биржевом или внебиржевом рынке. Поэтому фонды закрытого типа рассматриваются как более рискованные, чем взаимные фонды, так как их цена зависит не только от управления, но и от спроса и предложения на рынке. Таким образом, в периоды спада спроса, рыночная цена акций фонда может быть значительно ниже цены акции, рассчитываемой управляющими. Эта особенность может иметь и положительный эффект: вкладчик имеет возможность приобрести активы стоимостью в один доллар, заплатив меньше доллара. Такая ситуация называется покупкой “со скидкой”.

Выгодность покупки “со скидкой” можно проиллюстрировать на примере покупки фонда по рыночной стоимости 90$, при условии, что его стоимость акции, рассчитанная управляющими, составляет 100$. Скидка в этом случае, как не трудно посчитать, равна 10%. Если в следующем году доходность фонда составит 20%, то заработок составит 20$, которые будут представлять для инвестора 22,2% за год, учитывая сумму начальных вложений в 90$. Эта разница со временем будет расти. И даже если фонд продолжит торговаться “со скидкой” не большей начальной, фактическая доходность значительно превысит доходность фонда. Если напротив фонд торгуется выше стоимости пая, фактическая доходность вложений будет меньше доходности самого фонда. Идеальная ситуация здесь это купить дешевле стоимости пая, а продать дороже.

Хотя наиболее популярные фонды скорее будут торговаться выше официальной стоимости акции, существует большое количество привлекательных фондов, торгующихся “со скидкой”, их доля на рынке всех фондов закрытого типа в настоящее время составляет около 71%.

Фонды закрытого типа торгуются с брокерского счета, что дает соответствующие преимущества, такие как возможность покупки в кредит, возможность продажи заемных у брокера акций, что позволяет зарабатывать на падении их стоимости, а также возможность получения аналитических обзоров от брокеров по рынку фондов, но с другой стороны подвергает инвесторов брокерским комиссиям, которые могут быть достаточно высокими.

Уникальная возможность использования заемных средств управляющими фондами закрытого типа увеличивает потенциальную доходность фонда. Также, эти фонды могут издавать долговые ценные бумаги, например облигации, для привлечения средств, а также пользоваться кредитами. Использования заемных средств, с другой стороны, увеличивает риски, которым подвергаются инвесторы.

Проводя сравнение фондов закрытого типа и взаимных фондов можно сделать следующие выводы:

- фонды закрытого типа, как правило, более рискованны, в частности в связи с торговлей по рыночным ценам, зависящим от спроса и предложения, и являются менее ликвидными, чем взаимные фонды

- фонды закрытого типа имеют больший потенциал для дохода, посредством меньших комиссий, стабильного портфеля, не подверженного постоянной текучке денежных средств и возможности использования заемных средств.

Рис 3. Разделение фондов закрытого типа по активам

Рис 4. Стоимость чистых активов фондов закрытого типа